최근 국내증시의 최대 변수는 미국 국채금리다. 특히 미국 국채 10년물 금리가 가파르게 상승하면서 전 세계 시장을 흔들고 있다. 국내 시장도 예외가 아니다. 미국 시장금리가 오르면, 외국인이 이탈하면서 이른바 ‘빚투(빚내서 투자)’를 한 개인투자자들이 피해를 볼 수 있다.

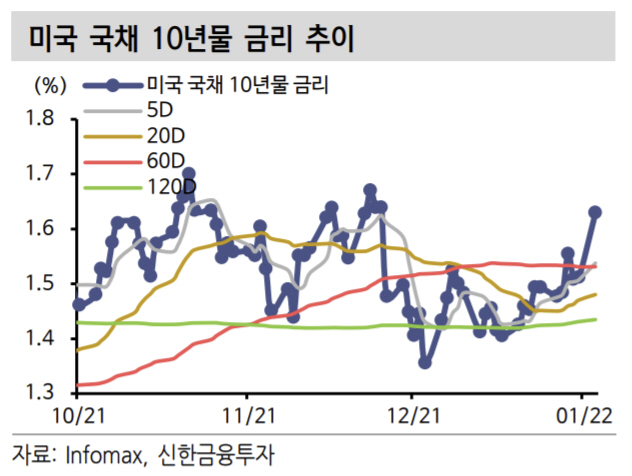

지난 4일(현지시각) 미국 국채 10년물 금리는 장중 1.68%까지 급등하다가 1.65%로 상승 마감했다. 오미크론 변이 바이러스가 등장한 지난해 11월 말 이후 처음으로 1.6%대까지 올랐다. 지난해 3월 초만 해도 연 1.1%대 초반에 머물렀던 10년물 금리가 꾸준히 상승세를 이어가 긴장감이 맴돈다.

국채금리의 상승은 미연방준비제도(Fed)의 금리 인상을 반영했다. 제롬 파월 미 연준 의장은 “높은 인플레이션이 굳어지는 것을 막기 위해 모든 수단을 사용할 것”이라고 발표했다. 이어 테이퍼링(자산매입 축소) 속도를 높이겠다고 말하면서 올해 3차례 금리 인상을 예고했다.

미국의 긴축 시계가 빨라질 것이라는 전망에 원ㆍ달러 환율도 상승(원화 약세) 압력을 받고 있다. 이날 환율은 2.80원 오른 1196.9원에 마감했다. 환율은 새해 들어 이틀 연속 1190원대를 기록했다.

금리 상승세는 국내 금융시장에 적잖은 영향을 줄 전망이다. 미국의 시장금리가 오르면 원화값이 하락하면서 외국인들은 국내증시에서 투자자금을 뺄 확률이 크기 때문이다.

윤덕룡 KDI 연구위원은 ‘국내 증권시장에서 외국인 자금 이동 결정요인분석: 금리와 환율을 중심으로’ 연구보고서에서 “외국인 투자자는 국내 주식을 매수 및 매도할 때, 특히 거래 수준이 높을 때 한국 금리보다 미국 금리에 민감하다”라는 연구 결과를 내놨다.

실제로 외국인 투자자들은 금리가 상승할 때, 채권에 대한 투자를 늘리고 위험자산인 주식 투자를 줄인 경험이 있다. 2018년 4월 미국 국채 10년물 금리가 약 한 달 새 0.259%p 급등하자 외국인들은 한국 유가증권시장에서 매도세를 퍼부었다.

이미 국내증시는 악재를 선반영하고 있다. 새해 첫날 코스피 지수는 2988.77로 마감하면서 3000선 아래로 밀렸다. 이날도 2953.97에 거래를 마감했다.

문제는 ‘영끌(영혼까지 끌어 대출)’을 해 주식 투자를 하는 개인투자자다. 국내 증권사가 주식을 사려는 고객에게 빌려준 신용융자 잔액은 지난 3일 기준 23조 원을 웃돈다. 설상가상으로 한국은행이 올해 기준금리를 올리면 개인투자자들의 이자 부담은 더 커질 수 있다.

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2285920.jpg)

![5월 10일, 다주택자 '세금 폭탄' 터진다 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2284673.jpg)

![‘가성비’ 수입산 소고기, 한우 가격 따라잡나 [물가 돋보기]](https://img.etoday.co.kr/crop/140/88/2285900.jpg)

![삼성전자·현대차 목표가 상승…'깐부회동' 이후 샀다면? [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2285821.jpg)

![[주간IPO] 덕양에너젠 30일 코스닥 상장 예정](https://img.etoday.co.kr/crop/85/60/2285806.jpg)

![[e가상자산] 확장성 딜레마…비트코인이 화폐로 쓰이지 못한 이유](https://img.etoday.co.kr/crop/85/60/2285642.jpg)

![[베스트&워스트] 삼양바이오팜, 51.12% 급등 ⋯‘바이오ㆍ로봇ㆍ화학’ 수급 집중⋯](https://img.etoday.co.kr/crop/85/60/2286048.jpg)

![[베스트&워스트] 나라스페이스테크놀로지, 우주·방산 기대 재부각⋯58.40% 급등](https://img.etoday.co.kr/crop/85/60/2286047.jpg)

![[주간증시전망] 주요 빅테크 실적·FOMC결과 발표…다음 주 코스피, 위기와 기회 공존](https://img.etoday.co.kr/crop/85/60/2285905.jpg)

![[오늘의 주요공시] 삼성E&A, 삼성전기 등](https://img.etoday.co.kr/crop/85/60/2285973.jpg)

![[채권마감] 악재풍년 사흘만 약세…미·일 금리상승+이 대통령 추경 또 언급](https://img.etoday.co.kr/crop/85/60/2285955.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

![코스피 종가 기준 사상 최고치 기록... 4990선 상승 마감 [포토로그]](https://img.etoday.co.kr/crop/300/190/2285941.jpg)