국내외 금융전문가들이 꼽은 우리나라의 금융시스템 최대 위험요인은 고공행진을 이어가고 있는 ‘가계부채’인 것으로 조사됐다.

한국은행은 1일 ‘시스테믹 리스크 서베이 결과’ 자료를 통해 이 같은 내용을 발표했다. 한은은 우리나라의 핵심적인 금융시스템 위험요인을 파악하기 위해 지난 4월 27일부터 5월 8일까지 국내외 71개 금융기관의 전문가 82명을 대상으로 설문조사를 실시했다.

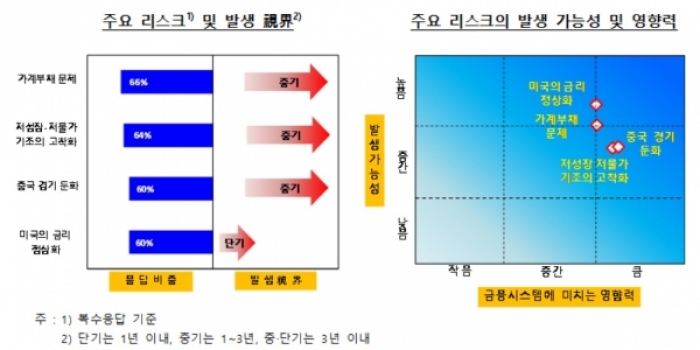

조사결과 우리나라의 금융시스템의 최대 위험요인은 66%의 응답비중을 기록한 가계부채로 나타났다. 특히 직전 조사(2014년 9월)에서 가계부채 리스크는 67%를 기록해 이번에 1%포인트 하락했으나 순위는 2위에서 1위로 껑충 뛰었다.

여기서 응답비중은 복수응답을 기준으로 응답자별로 5개 리스크를 선별하도록 한 후 각 위험요인별 응답 합계를 응답자 수(82명)로 나누어 계산했다. 또 응답비중이 50% 이상이면 주요 위험으로 간주하도록 했다.

다음으로 우려된 금융시스템 위험요인은 저성장·저물가 기조의 고착화(64%)였으며 중국 경기 둔화(60%), 미국의 금리 정상화(60%) 등이 뒤를 이었다.

주요 위험요인은 이전의 3개에서 이번엔 4개로 늘었다. 저성장 저물가 기조의 고착화 문제가 새로이 부상했기 때문이다.

또 미국 통화정책 관련한 이슈가 지난 조사에서 가장 리스크가 높은 것으로 조사됐으나 이번에는 4위로 밀린 것도 눈에 띈다.

발생 시계에 대한 조사결과를 보면 ‘가계부채 문제’, ‘저성장·저물가 기조의 고착화’, ‘중국 경기 둔화’는 중기(1~3년 사이) 리스크로, 미국의 금리 정상화는 단기(1년 이내) 리스크로 인식했다.

영향력 및 발생 가능성을 보면 금융시스템에 미치는 영향력은 주요 리스크 모두 큰 것으로 인식됐으나 발생 가능성은 다소 상이했다. 가계부채 문제, 미국의 금리 정상화 등은 발생 가능성이 높은 것으로 조사됐다. ‘저성장․저물가 기조의 고착화’, ‘중국 경기 둔화’ 등은 발생 가능성이 중간인 것으로 조사됐다.

이에 따라 미국 금리 정상화 리스크를 ‘발등에 떨어진 불’로 인식한 것으로 알 수 있다. 앞서 재닛 옐런 미국 연방준비제도(연준) 의장은 지난달 말 연내 기준금리 인상을 시사했다.

![기대와 관망…연말 증시 방향성 ‘안갯속’ [산타랠리 ON & OFF①]](https://img.etoday.co.kr/crop/140/88/2269721.jpg)

![등본 떼는 곳 넘어 랜드마크로… 서울 자치구, 신청사 시대 열린다 [신청사 경제학]](https://img.etoday.co.kr/crop/140/88/2269561.jpg)

!['통일교 특검'으로 뭉친 국민의힘-개혁신당 [포토로그]](https://img.etoday.co.kr/crop/300/190/2269538.jpg)