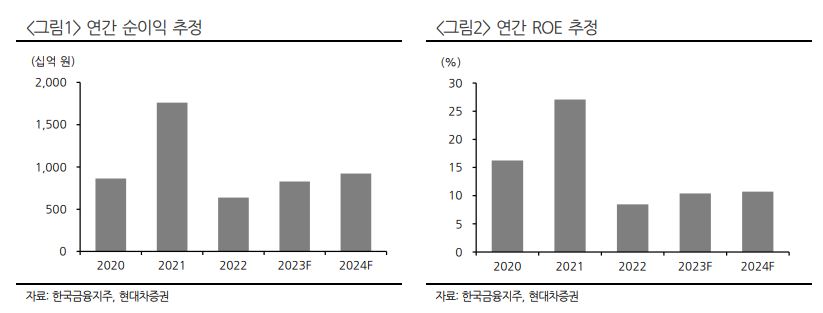

현대차증권이 한국금융지주에 대해 2분기 어닝쇼크를 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 8만3000원에서 7만7000원으로 하향조정했다. 전 거래일 기준 종가는 5만1300원이다.

29일 이홍재 현대차증권 연구원은 “2분기 어닝쇼크를 예상하지만, 주가 초과 하락세는 멎을 것으로 전망한다”며 “점진적으로 한국금융지주에 대한 관심을 늘릴 것을 권유한다”고 했다.

이 연구원은 “상반기 증권 업황이 다소 반등했음에도 한국금융지주는 부동산 프로젝트파이낸싱(PF) 리스크나 차액결제거래(CFD) 손실, 해외 상업용 부동산 관련 불확실성 등으로 시가총액이 경상 이익 체력이 열위에 있는 피어(Peer‧비교그룹)와 유사한 정도까지 하락했다”며 “해당 리스크가 2분기 실적에 충당금 등의 형태로 상당 수준 반영되고, 이후에는 경상 이익 체력으로 회복될 것으로 예상되기 때문”이라고 했다.

그는 “2분기 지배주주손익은 전년 동기 대비는 51.5% 개선되나 전 분기 대비는 49.7% 감소한 1509억 원으로 컨센서스를 23%가량 하회할 전망”이라며 “증감 폭이 큰 동시에 방향성이 다소 상이한 이유는 주로 채권 매매평가익 관련 기저 영향과 2분기 충당금 전입 등의 일회성 비용이 약 1100억 원에 이를 것으로 예상하기 때문”이라고 했다.

이 연구원은 “2분기 부동산 PF 충당금 전입액 가정치를 적용하면 한국투자증권의 관련 충당금 잔액은 브릿지론 익스포져 대비 약 14% 수준으로 추정한다”며 “최근 대주단 협의체 가동 등으로 각 사업장의 정상화가 진행되고 있는 점을 감안하면 향후 PF 관련 충당금 추가 전입 규모는 유의미하게 감소할 전망”이라고 봤다.

그는 “일회성 비용 중 해외 상업용 부동산 관련 충당금‧손상도 일부 존재한다”며 “미국을 중심으로 오피스 빌딩의 공실률이 높아졌으며 국내 증권사 보유 물량은 대체로 서브프라임일 가능성이 높아 일부 손실 인식은 불가피할 것”이라고 했다.

이어 “한국금융지주의 해외 부동산 익스포져는 약 2조 원을 상회하고, 이 중 오피스 비중은 약 19%로 추정한다”며 “2분기 해외 오피스 관련 손실은 최소 200억 원에 이를 것”이라고 예상했다.

![B형 독감 유행…A형 독감 차이점·예방접종·치료제·재감염 총정리 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2285353.jpg)

![서울 넘어 전국으로⋯아이돌은 왜 '우리 동네'까지 올까 [엔터로그]](https://img.etoday.co.kr/crop/140/88/2285428.jpg)

![BTS 따라 아미도 움직인다…월드투어 소식에 부산 여행 검색량 2375%↑ [데이터클립]](https://img.etoday.co.kr/crop/140/88/2285424.jpg)

![[단독] 현대제철, 직고용 숫자 수백명↓⋯이행하든 불응하든 '임금 부담' 압박](https://img.etoday.co.kr/crop/140/88/2284838.jpg)

![삼성전자 SK하이닉스 폭풍 질주! '이때까지' 계속 됩니다 ㅣ 이영훈 iM증권 이사 [찐코노미]](https://i.ytimg.com/vi/UVbDC6fmseA/mqdefault.jpg)

![[채권마감] 이틀째 강세, TACO+일본 금리하락+4분기 GDP 역성장](https://img.etoday.co.kr/crop/85/60/2285361.jpg)

![[급등락주 짚어보기] 리튬ㆍ전고체 관련주 강세⋯하이드로리튬ㆍ리튬포어스ㆍ이브이첨단소재 등 上](https://img.etoday.co.kr/crop/85/60/2285444.jpg)

![[오늘의 주요공시] 삼성SDS·파두·삼천당제약 등](https://img.etoday.co.kr/crop/85/60/2272682.jpg)

![[케팝참참] 현역가왕3, 트로트 공식을 깼다…아이돌·뮤지컬까지 통했다](https://img.etoday.co.kr/crop/300/170/2285460.jpg)

![5000 터치한 코스피, 4950선 마감 [포토로그]](https://img.etoday.co.kr/crop/300/190/2285405.jpg)