KB증권은 13일 삼성전자에 대해 하반기 실적 개선이 기대된다며 투자의견 ‘매수’를 유지하고, 목표주가를 기존 8만5000원에서 9만5000원으로 11.8% 상향조정했다.

김동원 KB증권 연구원은 “2분기 삼성전자 DRAM 출하량은 증가세(20% QoQ)로 전환되며 재고감소가 시작될 것으로 보인다”며 “특히 DRAM 출하증가는 재고평가손실 축소로 이어져 하반기 메모리 반도체의 이익상향 요인으로 작용할 전망이다”라고 분석했다.

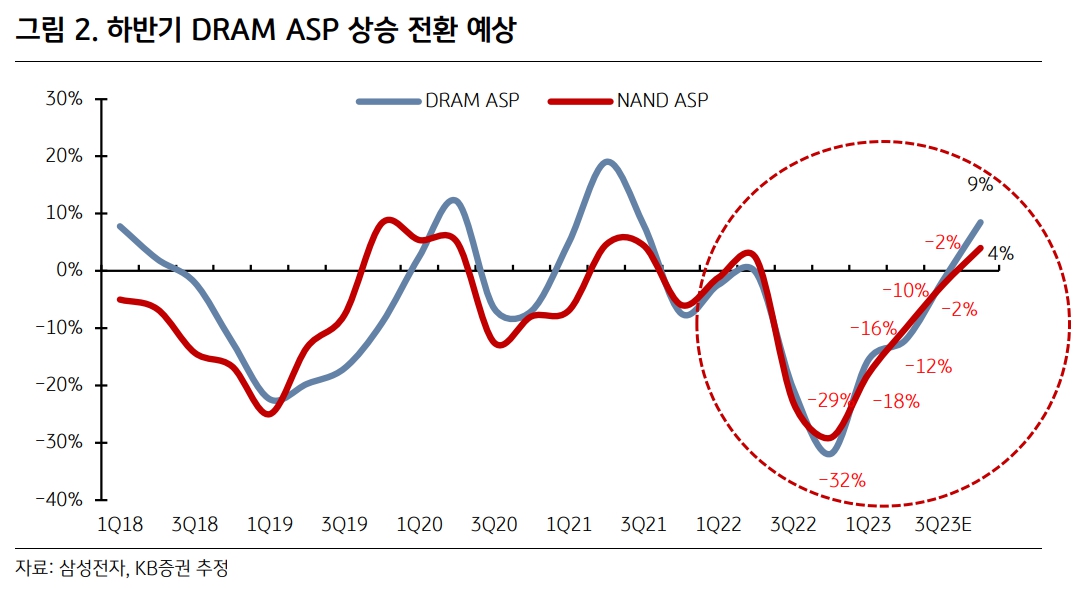

이어 “DRAM 가격도 2분기 이후 하락 폭이 크게 축소되며 4분기에는 상승 전환이 추정된다”며 “이에 따라 삼성전자 반도체 영업이익은 2분기 이후 개선세가 전망되고, 전사 영업이익도 하반기 큰 폭의 개선이 예상된다”고 덧붙였다.

KB증권은 삼성전자의 올해 영업이익을 11조 원으로 4.7% 상향했고, 내년 영업이익도 41조 원으로 20.1% 상향 조정했다.

김 연구원은 “9월부터 삼성전자는 HBM3 대량 양산 시작이 예상되어 올 4분기부터 AI 서버용 메모리 시장에 본격 진입할 전망”이라며 “특히 향후 5년간 AI 서버 시장은 연평균 25% 성장할 것으로 보여 기존 서버 시장 성장률(연평균 +5%)을 크게 상회하고, AI 서버에 탑재되는 HBM 가격은 기존 메모리 대비 5~6배가 높아 장기적으로 삼성전자 메모리 반도체 부문의 수익성 개선에 일조할 것으로 기대된다”라고 전망했다.

또 김 연구원은 “삼성전자 주가는 연초 이후 28% 상승해 경쟁사인 SK하이닉스 주가 상승률(53%)대비 절반 수준에 그쳤다”며 “그러나 9월 HBM3 대량 양산을 통한 AI 서버 시장의 본격 진입과 파운드리 사업가치를 고려하면 향후 삼성전자 주가의 상승 여력은 충분할 전망이다”라고 평가했다.

![삼성전자·현대차 목표가 상승…'깐부회동' 이후 샀다면? [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2285848.jpg)

![5월 10일, 다주택자 '세금 폭탄' 터진다 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2284673.jpg)

![‘가성비’ 수입산 소고기, 한우 가격 따라잡나 [물가 돋보기]](https://img.etoday.co.kr/crop/140/88/2285900.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2285920.jpg)

![[김남현의 채권썰] 가시밭길…금리레벨 외 호재가 없다](https://img.etoday.co.kr/crop/85/60/2286009.jpg)

![[주간IPO] 덕양에너젠 30일 코스닥 상장 예정](https://img.etoday.co.kr/crop/85/60/2285806.jpg)

![[e가상자산] 확장성 딜레마…비트코인이 화폐로 쓰이지 못한 이유](https://img.etoday.co.kr/crop/85/60/2285642.jpg)

![[베스트&워스트] 삼양바이오팜, 51.12% 급등 ⋯‘바이오ㆍ로봇ㆍ화학’ 수급 집중⋯](https://img.etoday.co.kr/crop/85/60/2286048.jpg)

![[베스트&워스트] 나라스페이스테크놀로지, 우주·방산 기대 재부각⋯58.40% 급등](https://img.etoday.co.kr/crop/85/60/2286047.jpg)

![[주간증시전망] 주요 빅테크 실적·FOMC결과 발표…다음 주 코스피, 위기와 기회 공존](https://img.etoday.co.kr/crop/85/60/2285905.jpg)

![[오늘의 주요공시] 삼성E&A, 삼성전기 등](https://img.etoday.co.kr/crop/85/60/2285973.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

![코스피 종가 기준 사상 최고치 기록... 4990선 상승 마감 [포토로그]](https://img.etoday.co.kr/crop/300/190/2285941.jpg)