금리 상승기를 맞아 시중은행의 예대금리차는 늘어나고 있지만, 저축은행의 경우 예대차가 오히려 갈수록 줄어들면서 고민이 깊어지고 있다.

예대금리차는 대출금에서 예금금리를 차감한 것으로 은행들의 대표적인 수익성 지표다.

규제와 경쟁이라는 이중고가 겹치면서 수익성에 적신호가 들어왔다는 목소리가 나온다.

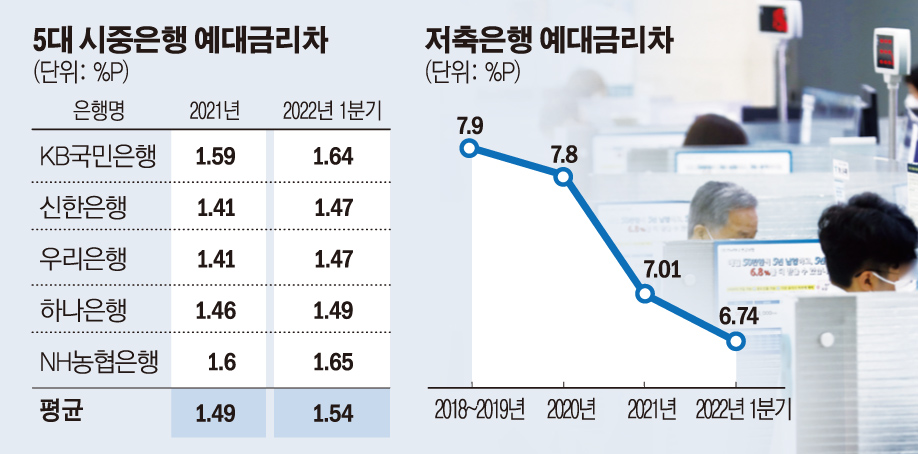

2일 금융권에 따르면 올해 1분기 저축은행의 예대금리차는 6.74%포인트(p)로 전년 말보다 0.27%p 줄었다. 반면 5대 시중은행(KB국민ㆍ신한ㆍ하나ㆍ우리ㆍNH농협)의 1분기 평균 예대금리차는 1.54%p로 전년 말 보다 0.05%p 증가했다.

한국은행에 따르면 지난달 잔액 기준 국내 은행들의 예대금리차는 2.32%p로 전월보다 0.05%p 확대됐다. 이는 2019년 3월(2.32%p) 이후 3년 만에 가장 크다.

통상 예대금리차는 기준금리 인상기에 확대되고, 기준금리 하락기에는 축소되는 경향이 있다. 지난해도 한은이 기준금리를 인상하면서 금융 소비자들이 투자처를 찾지 못해 이자가 거의 없는 수시입출금식예금에 돈이 몰렸다. 은행이 지급해야 할 이자는 줄어든 반면, 당국의 대출 총량 규제로 은행들이 대출 우대금리를 줄이면서 예대금리차가 확대됐다.

시중은행과 달리 저축은행은 오히려 금리 상승기에도 예대금리차가 줄어들면서 수익성을 걱정해야 할 처지다.

실제로 저축은행은 해마다 예대금리차가 축소되고 있다. 지난 2018~2019년 7.9%p에서 지난 2020년 7.8%p, 2021년 7.01%p 등 하락추세다.

저축은행의 예대금리차가 줄어든 이유는 규제와 경쟁 때문이다.

최근 저축은행은 앞다퉈 수신금리를 올렸다. 한국은행이 지난달 14일 기준금리를 연 1.25%에서 1.5%로 인상한 이후 주요 시중은행들이 잇달아 수신금리를 인상해서다. 시중은행들과 예금 유치 경쟁을 펼쳐야 하는 저축은행들 처지에선 은행 수신상품과 금리 격차를 일정 수준으로 유지하기 위해 울며 겨자먹기로 금리 인상을 단행한 것이다.

지난달 저축은행 예금금리는 최고 연 2.86%를 기록했다. 이는 최근 4년 새 최고 수준이다.

저축은행 관계자는 "조달비용이 오르고 있지만, 시중은행과의 경쟁 때문에 수신금리는 올리고 대출금리는 내리고 있다"면서 "시중은행과 금리가 비슷하면 누가 저축은행에 돈을 맡기겠냐"고 말했다.

반면 지난해 7월 법정 최고금리 연 24%에서 20%로 내리면서 저축은행은 이자 수익이 줄게 되자 올해부터 기업대출과 중금리 대출 영업을 강화하고 있다.

중금리 시장도 녹록지 않다. 인터넷전문은행이 올해 중금리 대출을 대폭 확대할 예정인 데다 '1.5금융'을 자처한 P2P(개인간 금융직거래)도 시장 공략에 적극 나서고 있기 때문이다.

올해 1분기 카카오뱅크, 케이뱅크, 토스뱅크의 가계 신용대출에서 중금리대출 비중은 평균 24%를 기록했다. 이는 전년 말 19%보다 5%p 증가한 수치다. 업체별로는 카카오뱅크 20%, 케이뱅크 20.2%, 토스뱅크 31.55%다. 금융당국이 인터넷전문은행에 중금리대출 비중을 내년까지 30% 이상으로 확대해 달라고 주문한 상태다. 업체별 연내 목표치는 카카오뱅크와 케이뱅크가 25%, 토스뱅크는 42%에 달한다.

'온라인투자연계금융업 및 이용자 보호에 관한 법'(온투법) 시행을 계기로 P2P업계도 사업을 빠르게 확장하고 있다. 지난달 기준 P2P 총대출 잔액은 1조3599억 원으로 지난해 말(1조1151억 원)보다 약 22% 증가했다.

저축은행 업계 관계자는 "당장 예대금리차 축소도 문제이지만 향후 경기둔화에 따른 부실확대 가능성도 저축은행들에는 상당한 경영 압박이 될 것"이라고 우려했다.

![[단독] 흑백요리사 앞세운 GS25 ‘김치전스낵’, 청년 스타트업 제품 표절 논란](https://img.etoday.co.kr/crop/140/88/2284089.jpg)

!["여행은 '이 요일'에 떠나야 가장 저렴" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2284253.jpg)

![현대자동차 시가총액 100조 원 돌파 [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2284120.jpg)

![[단독] 벤츠, 1100억 세금 안 낸다…法 "양도 아닌 증여"](https://img.etoday.co.kr/crop/140/88/2282577.jpg)

![삼성전자 주가 이제 겨우 '여기' 입니다. '여기까지' 열고 보세요 ㅣ 염승환 LS증권 이사 [찐코노미]](https://i.ytimg.com/vi/IZ_RFIDF4Po/mqdefault.jpg)

![‘탈삼성’ 선택한 개미…차익 실현ㆍ현금 확보 후 재투자?[불장속 방어 나선 청개구리 개미 ③]](https://img.etoday.co.kr/crop/85/60/2284264.jpg)

![원화 흔들리자 ‘금·은’ 에 올인…한 달 새 4500억 몰렸다 [불장 끝 신호, 먼저 반응한 개미 ①]](https://img.etoday.co.kr/crop/85/60/2284292.jpg)

![코스피 5000 앞두고 곱버스 올라탄 개미들, 5600억 역베팅[불장속 방어 나선 청개구리 개미 ②]](https://img.etoday.co.kr/crop/85/60/2284237.jpg)

![“결과가 아니라 과정이 잣대”… ‘기준·기록’이 신뢰 가른다 [이사회의 역설 下]](https://img.etoday.co.kr/crop/85/60/2284277.jpg)

![[급등락주 짚어보기] 한신기계, 원전 밸류체인 부각에 上⋯코스닥서 보성파워텍ㆍ우리기술ㆍ일진파워 등 ↑](https://img.etoday.co.kr/crop/85/60/2284281.jpg)

!["여행은 '이 요일'에 떠나야 가장 저렴" [데이터클립]](https://img.etoday.co.kr/crop/300/170/2284253.jpg)

![KB금융그룹, 보험-은행 복합점포 ‘KB골든라이프 플래그십 센터’ 오픈 [포토]](https://img.etoday.co.kr/crop/300/190/2284220.jpg)