내년 기준금리 0.75%까지 오를 가능성 시사

리스크 존재...인플레 못 잡고 인내심 고갈될 경우

연준은 이틀에 걸친 FOMC를 마치고 15일 낸 성명에서 테이퍼링 속도를 현재 대비 2배 높이겠다고 밝혔다. 현재 매달 150억 달러인 자산매입 축소 규모를 내달부터 300억 달러로 늘리겠다는 것이다. 앞서 연준은 지난달 3일 FOMC 정례회의에서 테이퍼링을 결정, 11월과 12월에 한해 월간 순자산 매입을 국채 100억 달러, 주택저당증권(MBS) 50억 달러씩 각각 줄인다고 밝혔었다. 이를 각각 200억 달러, 100억 달러로 두 배 늘리기로 한 것이다.

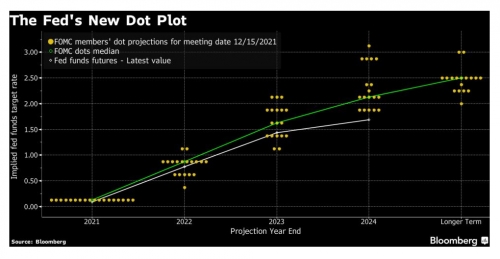

이대로면 내년 3월 테이퍼링이 종료된다. 애초 6월에서 3개월가량 앞당기는 것인데, 내년 봄 기준금리 인상 가능성을 열어둔 것이라고 시장은 평가하고 있다. 금리인상 횟수도 예상보다 많은 3차례에 달할 전망이다. 연준 위원들의 전망도 이에 부합했다. 점도표는 위원들이 내년 말까지 기준금리가 0.75%로 올라갈 것으로 내다보고 있음을 시사했다. 점도표는 FOMC 위원들의 향후 금리 전망을 보여주는 지표다.

연준이 정책 기조 전환의 근거로 삼은 것은 두 가지다. 첫째, 인플레이션이 연준이 판단했던 것만큼 일시적이지 않다는 점이다. 물가 급등 주범으로 꼽힌 공급망 문제가 계속되고 있는 점도 이러한 시각에 무게를 더했다.

둘째 심각한 인력난에도 사람들의 노동시장 복귀가 더디다는 점이다. 이게 임금을 끌어올리고 또다시 가격 인상 요인으로 작용해 전체 인플레이션을 부채질한다는 우려가 깔려 있다.

이번 결정을 두고 연준이 올해 내놓은 정책 가운데 가장 매파적이라는 평가가 나온다. 하지만 예상 가능한 범위였으며 매우 공격적인 긴축 전환은 아니라는 분석도 있다. 연준 발표에도 미국 증시 주요 지수가 1~2%가량 상승한 이유이기도 하다.

이 경우 연준은 금리 전망치를 더 높여야 하는 상황에 처하게 된다. 역사적으로 연준은 금리 곡선에서 뒤처질 때 경제가 고꾸라지는 지점까지 긴축을 밀어부쳐왔다. 이는 시장이 특히 우려하는 결과다.

또 다른 리스크는 연준의 인내심이 빨리 고갈될 경우다. 최근 공급망 문제가 다소 완화하고 있다는 신호가 나타나고 있다. 11월 고용지표 역시 일터 복귀가 다소 늘어나고 있음을 시사했다. 경제회복도 연준이 예상했던 것보다 빠르게 식을 수 있다. 최근 가계들은 내년에도 정부 지원책이 계속될 것이란 기대를 접고 있다. 소비 ‘실탄’이 빠르게 소진돼 수요 측면이 기대에 못 미칠 수 있다는 의미다.

가장 좋은 시나리오는 결국 연준이 예상한대로 상황이 굴러가는 것이다. 향후 상황이 연준의 전망을 벗어날 경우, 연준이 실수했다는 사실보다 더 끔찍한 일들이 펼쳐질 수 있다고 WSJ는 지적했다.

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2285920.jpg)

![5월 10일, 다주택자 '세금 폭탄' 터진다 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2284673.jpg)

![‘가성비’ 수입산 소고기, 한우 가격 따라잡나 [물가 돋보기]](https://img.etoday.co.kr/crop/140/88/2285900.jpg)

![삼성전자·현대차 목표가 상승…'깐부회동' 이후 샀다면? [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2285821.jpg)

![[아시아증시] 그린란드 긴장 완화·日 금리 동결에 상승…닛케이 0.29%↑](https://img.etoday.co.kr/crop/85/60/2285934.jpg)

![[종합] 다카이치 日총리 중의원 해산⋯'정권기반 강화' 승부수](https://img.etoday.co.kr/crop/85/60/2268479.jpg)

![[오늘의 뉴욕증시 무버] GE에어로스페이스, 호실적에도 7%대 하락](https://img.etoday.co.kr/crop/85/60/2285629.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

![코스피 종가 기준 사상 최고치 기록... 4990선 상승 마감 [포토로그]](https://img.etoday.co.kr/crop/300/190/2285941.jpg)