이번 하락장 과거와 다르다는 인식

경기침체 없다는 파월 신뢰 약해져

시장, 파월보다 객관적 수치 믿어

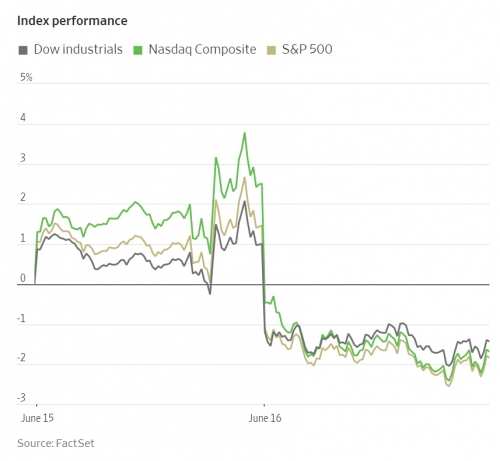

16일(현지시간) 월스트리트저널(WSJ)에 따르면 이날 미국 주요 증시가 발작을 일으켰다. 다우지수는 전장보다 700포인트 이상 빠지며 3만선을 내줬다. 2021년 1월 이후 약 1년 반 만에 처음이다. S&P500과 나스닥도 각각 3.25%, 4.08% 하락했다.

이날 매도세는 시장 전반에 걸쳐 나타났다. S&P500의 11개 분야가 모두 하락했고, 올 들어 유일하게 상승 영역에 있던 에너지 분야조차 5.6% 폭락했다.

전날 시장은 연준이 연방공개시장위원회(FOMC) 정례회의를 마치고 금리를 0.75%포인트 인상한다고 발표한 후 일제히 상승했다. 다우, S&P500, 나스닥 각각 1.00%, 1.46%, 2.50% 올랐다. 연준의 극약 처방이 물가 안정에 도움이 될 수 있다는 기대감이 반영된 결과였다.

그러나 시장 분위기가 하루 만에 뒤집혔다.

우선 연준에 이어 영국과 스위스가 잇따라 금리를 인상하면서 시장의 경기침체 우려에 불을 지폈다.

영국 중앙은행인 영란은행(BOE)은 이날 통화정책위원회를 열고 기준금리를 1.25%로 0.25%포인트 올렸다. BOE는 물가가 심상치 않자 작년 12월 이후 5차례 연속 금리를 인상했다. 이로써 기준금리는 2009년 1월(1.5%) 이후 약 13년 만에 최고치로 치솟았다.

시장을 더 놀래킨 건 스위스였다. 스위스 중앙은행(SNB)은 이날 기준금리를 마이너스(-)0.75%에서 -0.25%로 0.5%포인트 인상한다고 밝혔다. 스위스가 기준금리를 인상한 것은 15년 만이다. 로이터가 전문가들을 대상으로 한 사전 조사에서 SNB가 금리를 동결한다는 예측이 우세했다.

토마스 요르단 스위스 중앙은행장은 금리인상 관련 무섭게 뛴 스위스 물가를 언급했다. 5월 스위스 물가는 14년래 최고치로 치솟았다. SNB는 금리를 파격 인상하면서도 올해 인플레이션 전망치를 높게 잡았다. 올해 물가상승률 2.8%로, 목표치 2%를 웃돌 것으로 내다봤다.

요르단 은행장은 “기준금리 인상 없이 인플레이션 전망은 더 높아졌을 것”이라며 추가 금리인상 가능성도 시사했다.

캐피털이코노믹스의 데이비드 옥슬리는 SNB가 9월로 예정된 회의 전까지 금리를 제로(0) 또는 플러스(+)로 인상할 가능성이 있다고 전망했다.

SNB의 깜짝 금리인상은 시장의 경계감을 키웠다. 대표적 비둘기(완화적 통화정책 선호)였던 SNB조차 긴축에 나서야 할 만큼 상황이 심각하다는 인식이 번졌다. 고물가 속 경기침체를 뜻하는 ‘스태그플레이션’ 리스크가 다시 부각되면서 시장의 안도 랠리에 찬물을 끼얹었다.

이번 하락장이 과거와 다르다는 생각도 시장을 흔들었다. 미 증시는 올 들어 연준의 금리인상과 경기둔화 우려에 하락세를 탔다. S&P500은 1월 고점을 찍고 이후 가파르게 하락해 20% 이상 빠졌다. 나스닥 역시 지난해 11월 고점 대비 30%가량 폭락했다.

증시가 이 정도의 폭락장을 연출하는 건 흔치 않지만 없던 일도 아니다. 멀리 갈 필요도 없다. 팬데믹이 전 세계를 공포에 몰아넣었던 2020년 당시 증시는 30% 이상 빠졌다. 그러나 증시는 미 의회와 연준이 시장 편이라는 확신에 힘입어 빠르게 반등에 나섰다. S&P 500은 당시 2월 19일 최고점을 찍고 약 한 달 후인 3월 23일 바닥을 쳤다. 이후 가파르게 상승하며 8월 중순 다시 최고치를 기록했다.

그러나 이번엔 분위기가 다르다. 시장이 크게 흔들리면 금리를 인하하거나 인상 계획을 취소했던 연준이 더 이상 없다. 든든한 구원투수로서의 연준에 대한 믿음과 확신이 희미해진 것이다.

시장이 진짜 우려하는 것은 ‘비둘기’ 파월이 폴 볼커 모델을 따를 수 있다는 점이다. 1979년 지미 카터 정부 때 연준 의장이 된 볼커는 경기침체를 유발할 때까지 금리를 끌어올렸다. 지금 물가 상황은 팬데믹과 전쟁 등 복합적 위기로 1970년대 말과 1980년대 초보다 더 나쁘다.

파월 의장이 신뢰를 잃은 점도 시장 변동성을 키우는 요인이다. 파월 의장은 경기 침체 없이 경제를 연착륙시킬 수 있다고 말하지만 아무도 확신을 못하고 있다. 그는 FOMC 후 기자회견에서 연준은 경기침체를 유도하지 않는다는 점과 경기침체의 징후가 없다는 점을 강조했다.

그러나 경기침체 징후는 있다. 시장은 파월보다 객관적인 수치를 믿고 있다. 5월 미국의 신규 주택 착공이 전달 대비 14.4% 감소하며 13개월래 최저치를 기록했다. 필라델피아 연방준비은행이 발표하는 제조업 지수 역시 계속 하락하고 있다. 5월 2.6으로 전월 17.6에서 큰 폭 둔화했다. 주간 실업수당 청구건수도 5~11일 22만9000건으로 집계돼 예상을 웃돌았다.

LPL파이낸셜의 퀸시 크로스비 수석 전략가는 “시장은 경제가 탄탄하다는 파월의 말에 의문을 제기하고 있다”고 말했다.

애매한 방향성도 문제로 지적된다. 파월 의장은 7월 회의에서 빅스텝을 밟을 수도 자이언트 스텝을 밟을 수도 있다고 말했다. 두 선택지가 모두 테이블에 올라있다는 것이다. 경제를 바라보는 연준의 시각이 불확실하고, 그 결과 시장이 더 흔들릴 수 있다는 게 부각됐다.

![삼성전자·현대차 목표가 상승…'깐부회동' 이후 샀다면? [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2285848.jpg)

![5월 10일, 다주택자 '세금 폭탄' 터진다 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2284673.jpg)

![‘가성비’ 수입산 소고기, 한우 가격 따라잡나 [물가 돋보기]](https://img.etoday.co.kr/crop/140/88/2285900.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2285920.jpg)

![미국 新 국방전략 “한국, 北 억제 주된 책임 가능” [종합]](https://img.etoday.co.kr/crop/85/60/2286077.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

![코스피 종가 기준 사상 최고치 기록... 4990선 상승 마감 [포토로그]](https://img.etoday.co.kr/crop/300/190/2285941.jpg)