연간 기준으로 사상 최고치 달성 확실시

정크본드 기업들이 주로 활용

“지나치게 규모 커지고, 유동성 견고하지 않아”

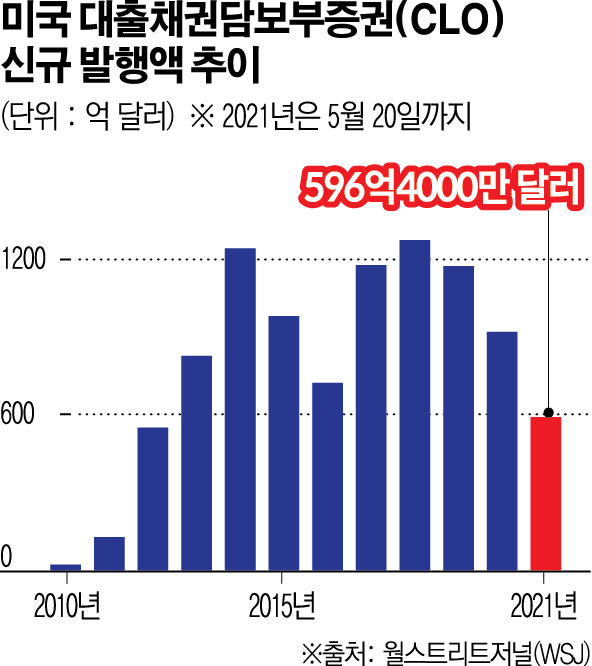

24일(현지시간) 월스트리트저널(WSJ)에 따르면 올해 들어 이달 20일까지 CLO 신규 발행액이 596억4000만 달러(약 67조 원)에 달했다. 이는 같은 기간 기준 2005년 이후 16년 만에 최고치다.

CLO는 주로 신용등급이 정크본드(Junk Bond·투기등급 채권) 수준으로 낮아 자금 조달에 애를 먹는 기업들이 활용한다. 신종 코로나바이러스 감염증(코로나19)이 발생했던 지난해의 경우 전체 레버리지 론의 70%가 CLO의 몫일 정도로 기업들의 활용 비중도 높아졌다.

불어난 CLO에 대한 시장의 전망은 엇갈린다. 2008년 글로벌 금융위기를 촉발한 부채담보부증권(CDO)처럼 CLO 역시 부채 폭탄의 부담으로 작용한다는 우려가 있는가 하면, 경기 회복과 맞물려 대출 기업들의 전망도 개선되고 있어 큰 문제가 아니라는 시각이 맞서고 있다.

씨티그룹에 따르면 지난해 CLO 시장 규모는 7000억 달러에 달했다. 글로벌 금융위기 전조였던 2007년 서브프라임 모기지 사태 때 CDO 시장 규모와 비슷하다. 두 파생상품 모두 신용등급이 낮은 여러 증권을 묶어 더 높은 신용등급을 얻도록 할 수 있다는 공통점이 있다.

CLO의 급격한 팽창에 월가도 경계심을 갖기 시작했다. 세계 최대 자산운용사 블랙록은 최근 “CLO 익스포저(위험 노출)를 축소하고 관련 부채 보유 규모를 줄이기 위해 노력하고 있다”고 밝혔다. 사모펀드 콜버그크래비스로버츠(KKR) 역시 보고서에서 “일부 CLO가 계속 거래되지 않은 점은 시장 이면에 취약성이 숨어있을 수 있다는 신호”라며 “많은 거래에도 우리는 CLO 시장의 유동성이 견고하다고 생각하지 않는다”고 우려했다.

현재 경기 회복이 진행 중인 만큼 CLO 대출을 받은 기업들의 전망도 상향하고 있어 규모가 문제 될 것은 없다는 시각도 존재한다. 무디스인베스터스서비스에 따르면 올해 1분기 단 6개의 정크본드 기업(금융사 제외)만이 디폴트(채무 불이행)를 기록했다. 이는 2018년 이후 최저 수준이다. 무디스는 현재 일부 CLO 신용등급을 상향하는 것을 검토하고 있다. CLO 상품을 관리하는 마블포인트크레디트매니지먼트의 톰 샨델 최고경영자(CEO)는 “(신용 등급 상향은) 투자자들의 리스크를 줄여 주기 때문에 CLO 시장을 지탱할 것”이라며 “디폴트 환경은 매우 양호하고 앞으로도 그럴 것이다. 자본시장은 현재 어려움을 겪는 기업들에 개방적”이라고 설명했다.

CLO와 금융위기를 유발한 CDO가 본질적으로 다르다는 분석도 나온다. 블룸버그통신은 CLO 상품 자체가 여러 규모의 다양한 산업을 포함해 만들어지는 만큼 상품을 구성하는 모든 증권이 동시에 디폴트될 가능성은 매우 낮다고 설명했다. 과거 주택 시장에만 연동돼 연쇄 반응을 일으킨 CDO와 위험 수준이 다르다는 지적이다.

피셔인베스트 역시 로이터통신에 ”미국 은행들은 과거보다 유리한 회계 환경과 상대적으로 작은 CLO 위험 노출 덕에 2008년 같은 위기를 일으킬 가능성이 없다고 본다“고 밝혔다.

![동시다발 교섭·생산차질…대기업·中企 ‘춘투’ 현실화 [산업계 덮친 원청 교섭의 늪]](https://img.etoday.co.kr/crop/140/88/2305458.jpg)

!["안녕, 설호야" 아기 호랑이 스타와 불안한 거주지 [해시태그]](https://img.etoday.co.kr/crop/140/88/2305563.jpg)

![[단독] 김건희 자택 아크로비스타 묶였다…법원, 추징보전 일부 인용](https://img.etoday.co.kr/crop/140/88/2305556.jpg)

!['제2의 거실' 된 침실…소파 아닌 침대에서 놀고 쉰다 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2305594.jpg)

!['슈퍼 캐치' 터졌다⋯이정후, '행운의 목걸이' 의미는 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2305599.jpg)

!['슈퍼 캐치' 터졌다⋯이정후, '행운의 목걸이' 의미는 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2305599.jpg)

![상반기 신입사원 공채 '돌입'…삼성·SK하이닉스 등 취업문 넓어지나? [포토]](https://img.etoday.co.kr/crop/300/190/2305609.jpg)