▲자료제공=이베스트투자증권

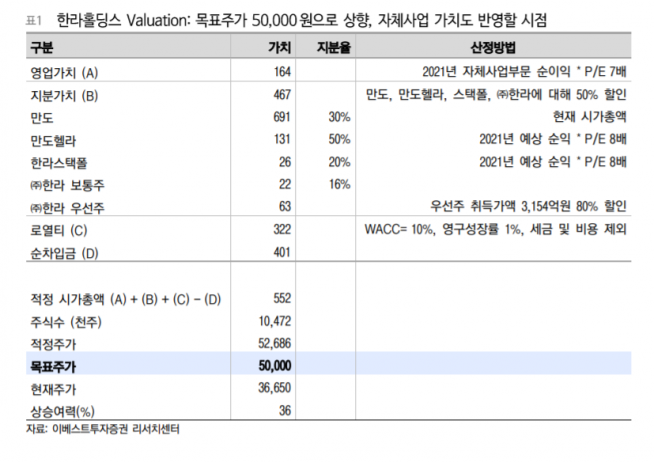

이베스트투자증권은 30일 한라홀딩스가 자회사 뿐만 아니라 자체 사업의 실적개선으로 인한 기업가치 상승이 본격화 될 것이라고 전망하며, 목표주가를 기존 4만 원에서 5만 원으로 상향 조정하고 투자의견 매수를 유지했다.

유지웅 이베스트투자증권 연구원은 “이미 3분기 실적으로도 만도, 만도헬라, 한라로 구성된 지분법이익 자회사 외에도 자체사업의 실적개선으로 기업가치 상승 본격화가 예상된다”며 “자체사업 부문은 크게 애프터마켓, 로지스틱스, 모듈사업으로 구성됐는데 3분기 실적을 통해 핵심사업인 애프터마켓과 모듈부문 매출비중이 62%까지 증가했고 영업이익률은 사상 최대 수준인 4.2% 수준을 기록했다”고 분석했다.

이베스트투자증권은 한라홀딩스가 4분기 영업이익 373억 원을 기록할 것으로 전망했다. 전년 동기 대비 105.8% 증가한 수치다.

유 연구원은 “논 캡티브 AM유통과 애프터마켓 유럽(HCE), 모듈사업을 기반으로 높은 외형성장세와 이익 턴어라운드가 다시 확인될 수 있을 것”이라고 전망했다.

이어 그는 “도급공사에서 자체사업 위주로 매출의 재구성이 기대되고 구조조정을 통한 판관비 절감으로 인해 한라의 경우 분기 매출액 4000억 원대 기록과 2021년에도 강한 이익 모멘텀이 유지될 것”이라고 덧붙였다.

![[주간수급리포트] '삼전' 버리고 '현대차' 탄 개미…코스피·코스닥 1조 원대 '폭풍 손바꿈'](https://img.etoday.co.kr/crop/85/60/2285968.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

!['계속되는 한파가 반가운 사람들' [포토로그]](https://img.etoday.co.kr/crop/300/190/2286224.jpg)