키움증권은 29일 현대로템에 대해 1분기 영업이익이 컨센서스를 하회했지만 방산 부문에서 추가 수주가 기대된다며 투자 의견을 '매수'로 유지하고, 목표 주가를 4만7000원으로 상향했다.

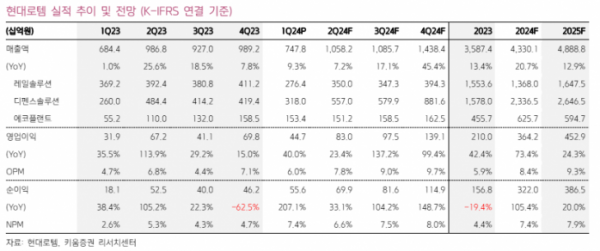

키움증권 이한결 연구원은 "현대로템이 1분기 매출액이 전년 동기 대비 9.3% 성장한 7478억 원, 영업이익이 전년 동기 대비 40.0% 성장한 447억 원을 달성했지만, 시장 기대치를 하회했다"라며 "디펜스솔루션 부문에서 폴란드 매출 인식이 기대보다 덜 반영되었고 레일솔루션 부문의 매출이 감소하면서 수익성이 악화된 부분이 컨센서스 하회 요인으로 판단한다"라고 전했다.

이 연구원은 "하지만 방산 부문의 추가 수주가 기대된다"라며 "올해 초 수은법 개정안이 국회를 통과하면서 폴란드 잔여 물량에 대한 수주 기대감이 높아진 상황으로 판단하며 최근 폴란드 차관단이 국내 공장을 방문한 것으로 보도되고 있고 현지생산, 기술이전 등을 논의하면서 협상을 이어나갈 것으로 기대한다"라고 말했다.

이어 "지난 23일 한국과 루마니아의 정상 회담이 진행되면서 루마니아의 K-방산에 관한 관심이 확인되었고, 국내 방산 부문에서도 하반기에 약 150대 규모의 K2 전차 4차 양산 수주를 전망한다"라고 덧붙였다.

그는 "올해 매출액은 전년 동기 대비 20.7% 상승한 4조3301억 원, 영업이익은 전년 동기 대비 73.4% 상승한 3642억 원을 전망한다"라며 "디펜스솔루션 부문에서 폴란드 수출 매출 인식 기준이 진행률로 변경되면서 올해 납품 예정된 K2 전차 56대 보다 더 많은 규모가 매출에 반영될 것으로 전망한다"고 전했다.

이어 "레일솔루션 부문의 부진이 아쉽지만, 하반기로 갈수록 회복세가 기대되고, 에코플랜트 부문은 캡티브향 수주 확대에 따른 성장세가 지속할 것으로 판단한다"라며 "실적 추정치 상향 조정을 반영해 투자 의견을 '매수'로 유지하고, 목표 주가를 4만7000원으로 상향한다"라고 밝혔다.

!['2024 스타벅스 여름 e-프리퀀시', 겟하는 방법 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2024749.jpg)

![알리·테무의 공습…싼값에 샀다가 뒤통수 맞는다고? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2024734.jpg)

![테슬라의 자율주행 놀라운 속도로 진화한다?ㅣ 강정수 박사 [찐코노미]](https://i.ytimg.com/vi/Qu0Au68yI50/mqdefault.jpg)

![[포토] 야마지 히로미 일본거래소 CEO와 악수하는 정은보 한국거래소 이사장](https://img.etoday.co.kr/crop/85/60/2024837.jpg)

![[종합] 한화생명 "해약환급금 준비금 제도개선 TF로 배당 재원 추가 확보"](https://img.etoday.co.kr/crop/85/60/2006797.jpg)

![김용범 메리츠금융 부회장 “외형 확대보단 주주가치 제고에 집중” [종합2]](https://img.etoday.co.kr/crop/85/60/1916711.jpg)

![[오늘의 주요공시] 삼성화재·CJ제일제당·한미반도체 등](https://img.etoday.co.kr/crop/85/60/2024819.jpg)

![[급등락주 짚어보기] 아이티엠반도체, 온디바이스AI 기대감에 상한가](https://img.etoday.co.kr/crop/85/60/2024812.jpg)

![[종합]메리츠금융, 1분기 순익 5913억…화재 순익 '분기 역대 최대'](https://img.etoday.co.kr/crop/85/60/1985373.jpg)

![[찐코노미] 테슬라 매출 큰 그림 시작?…사기 사건 휘말린 테슬라 결말은](https://img.etoday.co.kr/crop/300/170/2024815.jpg)

![건설자재 수급 안정화를 위한 업계 간담회 [포토]](https://img.etoday.co.kr/crop/300/190/2024714.jpg)