오는 10월 13일은 한국형헤지펀드 탄생 10주년이 되는 날이다. 필자를 포함한 160여 명은 당시 헤지펀드 관련 과목을 강의할 사람이 부족해 수강생 중에서 앉아서 수업을 듣다가 다른 과목은 강단에 올라가서 강의를 병행하며 60시간의 과정을 마쳤다. 처음 강의가 시작됐을 무렵에는 “헤지펀드가 특별한 것 없구나”라고 느꼈으나, 시간이 지나면서 “우리가 이걸 할 수 있어?”라고 반문하는 매니저들이 늘었던 기억이 어렴풋이 난다.

헤지펀드의 헤지(Hedge)는 포지션을 중립화시킨다는 의미의 헤지가 아니라 울타리를 뜻하는 것으로써 경제전문잡지 ‘포천’ 기자 알프레드 윈슬로 존스(Alfred Winslow Jones)가 1949년부터 1969년까지 20년간 운용한 방식이 공개되면서 그 동안 베일이 쌓여 있던 새로운 운용전략이 울타리(Hedge)를 벗어났다는 의미에서 유래했다.

1940년 미국의 투자회사법(Investment Company Act)이 투자자 보호 차원에서 펀드가 레버리지를 사용하거나 공매(short-selling)하는 것을 제한하자 이러한 법적 제약을 피해 공매도와 레버리지를 적극적으로 활용할 수 있는 헤지펀드를 고안해 낸 것이다. 즉 한국형 헤지펀드처럼 롱숏(Long Short) 전략이 2011년부터 현재까지 주전력으로 자리를 잡은 국가는 전 세계에서 유례를 찾아보기 힘든 것이 사실이다.

2003년부터 미국 금융 전문지 인스티투셔널 인베스터(Institutional Investor, Inc.)에서 매년 6월에 5월 말까지의 헤지펀드 성과를 평가해 시상하는데 시상의 전략 중에서 롱숏 전략은 시상부문이 없는 이유이기도 하다. 총 10개 시상부문 중에서 그해의 가장 혁신적인 헤지펀드 전략을 구사하여 평균 이상의 수익을 낸 부문에 ‘올해의 가장 혁신적인 헤지 펀드(Most Innovative Hedge Fund of the Year)’라는 시상 부분이 추가됐다.

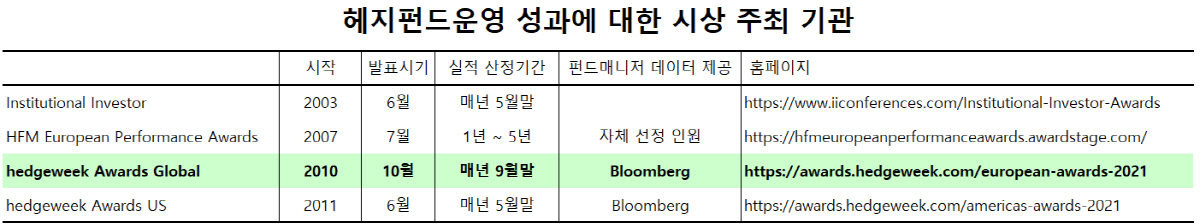

매년 지난 1년간의 헤지펀드운용성과를 평가하여 시상하는 헤지펀드 시상주체들 중에서 권위 있는 기관을 정리하면 아래의 표와 같다.

첫 시상은 2000년 IT 버블 붕괴 이후 글로벌 대세 상승이 시작된 2003년이었으며, 미국에 국한되었던 시상의 범위가 2010년 헤지위크 어워드 글로벌(Hedgeweek Awards Global)의 등장으로 매년 9월 말의 평가이익이 아닌 실현이익을 기준으로 10월에 시상을 하면서 특이한 계절적 현상이 발생했는데 바로 ‘9월의 저주’다.

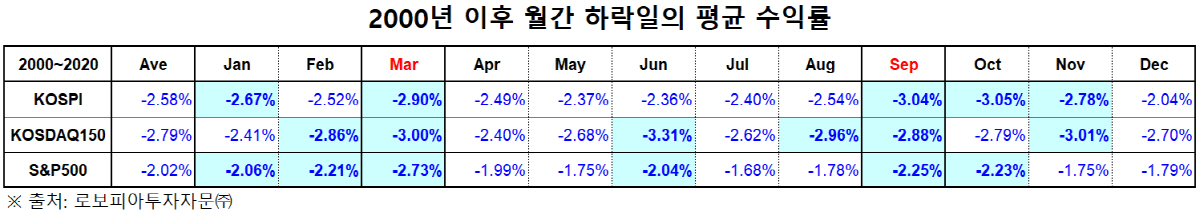

개별 헤지펀드의 성과나 회사의 성과를 알릴 수 있는 유일한 방법은 9월 말 이전에 글로벌 자산을 청산해 이익을 실현해야 한다는 것이다. 과연 이런 계절적 영향이 발생되는지를 한국과 미국시장의 대표인덱스인 코스피와 코스닥150 및 S&P500 지수를 분석하면 아래의 표와 같은 결과가 나오게 된다.

2000년 이후 20년간 3개 지수를 개별 월별로 분류해 전체 영업일 수에서 하락이 발생된 일자만 개별적으로 집계하고 하락한 날만의 하락률에 대한 평균값들을 별도로 계산한 결과다.

전체 12달 중에서 3개 지수 모두가 평균값 이상 하락한 달은 3월과 9월로 압축된다. 그중에서도 특히 한국의 코스피는 9월과 10월에 평균적으로 최대 하락을 기록했으며 미국은 3월에 최대하락을 기록한 것으로 나타난다. 결론적으로 9월의 저주는 어느 정도 통계적 신뢰를 얻을 수 있다고 요약할 수 있다. 2021년도 어김없이 글로벌 빅이슈가 9월에 집중되는 우연히 발생하고 있다.

이번 칼럼을 통해서 통계를 집계하는데 꽤 많은 시간이 걸렸지만 ’투자자분들이 의미 있는 결과를 어떻게 활용할 것인가‘에 의의를 두고자 한다. 통계적으로 의미가 있는 결과이므로 최근 시장의 관심을 집중 받는 ETF(Exchange Traded Fund) 투자와 접목시키는 것도 좋은 방법이 될 수 있다.

예를 들어 적립식 투자에 적용해보면, 매달 꾸준하게 일정 금액의 투자를 검토하고 있는 투자자분들은 매달 투자금액을 균등하게 배분하는 것이 아니라 3월과 9월에는 상대적으로 많은 투자금액을 책정하시고, 매달 통계에서 집계된 평균하락율보다 많이 하락한 다음날에 투자를 하는 방법이다. 한 달에 한 번이나 두 번 나누어서 꾸준하게 투자를 하게 되면 결국 시장수익률을 상회하는 것이 가능하며 공격적인 투자자라면 레버리지(Leverage) ETF를 활용하는 것도 좋은 대안이 될 수 있다.

이제 한국형헤지펀드가 탄생한 지 만 10년을 맞이하면서 아직도 운용전략의 절대 다수를 차지하는 롱숏전략에서 벗어나 헤지펀드 원래의 의미대로 기존의 울타리(기존의 투자전략)를 벗어나서 글로벌기준에 적합한 새로운 운용전략이 등장해 투자자분들에게 또 다른 투자 대안이 되기를 기원한다.

![[단독] 우크라이나 아동 북송 됐다는 곳, ‘송도원 국제소년단 야영소’였다](https://img.etoday.co.kr/crop/140/88/2264847.jpg)

![흰자는 근육·노른자는 회복…계란이 운동 식단에서 빠지지 않는 이유 [에그리씽]](https://img.etoday.co.kr/crop/140/88/2264482.jpg)

!['유튜브 리캡' 열기 활활…올해 연말 결산, 당신의 취향은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2264572.jpg)

![2025 KATO 이투데이 오픈 전국동호인 테니스 대회, 경기 펼치는 선수들 [포토]](https://img.etoday.co.kr/crop/300/190/2264953.jpg)