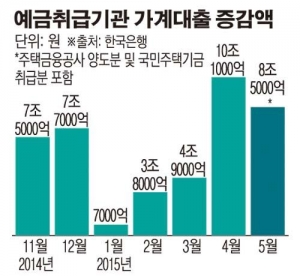

8일 한국은행에 따르면 올 들어 가계부채는 은행권 주택담보대출을 중심으로 과거 어느 해보다 가파르게 늘어, 현 가계신용 규모는 사상 최대인 1100조원을 넘었을 것으로 추산된다. 가계신용은 가계가 금융기관에서 빌린 ‘가계대출’과 카드·할부금융사의 외상판매인 ‘판매신용’을 합한 것이다.

우리나라의 가계빚 규모가 과도하다는 지적은 수년 전부터 제기돼 왔다. 최근에는 가계부채의 부실 가능성과 이로 인한 금융 불안 우려, 그리고 하반기 미국의 정책금리 인상 가능성 등으로 인해 향후 점진적으로 재정·통화 정책을 긴축기조로 전환해야 한다는 목소리가 높다.

과도한 신용 팽창과 부채 증가가 금융시스템의 불안을 키우고 금융위기의 원인으로 작용할 수 있다는 점에서 주의의 대상이 돼야 하는 것은 당연하다.

하지만 한편에서는 최근의 가계부채의 증가세가 금융 불안 가능성을 확대시키고 있는 것으로 보기 어렵다는 분석도 나온다. 가계 주택담보대출의 증가는 주택가격 상승 기대에 따른 투기적 수요가 아닌 주택시장의 구조적 변화가 주된 배경으로 작용했다는 시각이다. 즉 우리나라의 고유한 전세제도가 월세로 전환되는 과정에서 개인 간의 사적 금융인 전세금이라는 부채가 은행의 주택담보대출이라는 제도권 금융으로 전환되고 있다는 해석이다.

또한 가계 주택담보대출의 용도가 안심전환대출 등을 통해 기존의 고금리 대출의 상환, 변동금리에서 고정금리로의 전환 등인 것을 고려하면 오히려 가계부채의 질이 개선될 수 있다는 진단이다.

아울러 주택담보대출이 주택구입 외 용도로 활용되는 사례들은 금융 불안의 가능성을 경고하는 것이라기보다 불황의 심각성과 그에 따른 가계의 소득 및 소비여건의 취약함을 보여주는 것이라는 설명이다.

임일섭 우리금융경영연구소 연구위원은 “최근의 가계부채 증가세는 호황기의 낙관과 결합된 차입의 과도한 확대를 의미하는 것이 아니라 주택시장의 구조적 변화 또는 부채구조의 변화, 그리고 불황의 심각성을 반영한다”며 “이에 따라 확장적 통화정책을 통해 가계의 금리 부담을 경감해 주고 경기회복을 유도할 필요가 있다”고 말했다.

![2024 호텔 망고빙수 가격 총 정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2017337.jpg)

!["아일릿, 뉴진스 '이미지' 베꼈다?"…민희진 이례적 주장, 업계 판단 어떨까 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2017314.jpg)

!["한 달 구독료=커피 한 잔 가격이라더니"…구독플레이션에 고객만 '봉' 되나 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2016737.jpg)

![[단독] 교육부, 2026학년도 의대 증원은 ‘2000명’ 쐐기…대학에 공문](https://img.etoday.co.kr/crop/140/88/2016300.jpg)

!["8000원에 입장했더니 1500만 원 혜택"…프로야구 기념구 이모저모 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2017368.jpg)

![[종합] 이재명ㆍ조국 회동…협력체계 및 소통 채널 구축한다](https://img.etoday.co.kr/crop/85/60/2017444.jpg)

![영수회담 2차 실무회동 또 '빈손'...의제 조율 난항[종합2보]](https://img.etoday.co.kr/crop/85/60/2016220.jpg)

!["8000원에 입장했더니 1500만 원 혜택"…프로야구 기념구 이모저모 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2017368.jpg)

![고양꽃박람회 D-1, 그림 같은 오후 풍경 [포토]](https://img.etoday.co.kr/crop/300/190/2017351.jpg)