박유악 키움증권 연구원은 9일 “삼성전자의 2025년 4분기 매출액은 93조 원으로 전 분기 대비 8% 증가했고 영업이익은 20조 원으로 65% 늘어나 당사 예상치에 대체로 부합했다”고 밝혔다. 다만 MX·VD·DA 부문은 전방 수요 부진과 메모리 원가 부담 증가로 실적이 부진했고, 파운드리와 시스템LSI(S.LSI) 부문도 가동률 상승에도 수익성은 전 분기 대비 하락한 것으로 분석됐다.

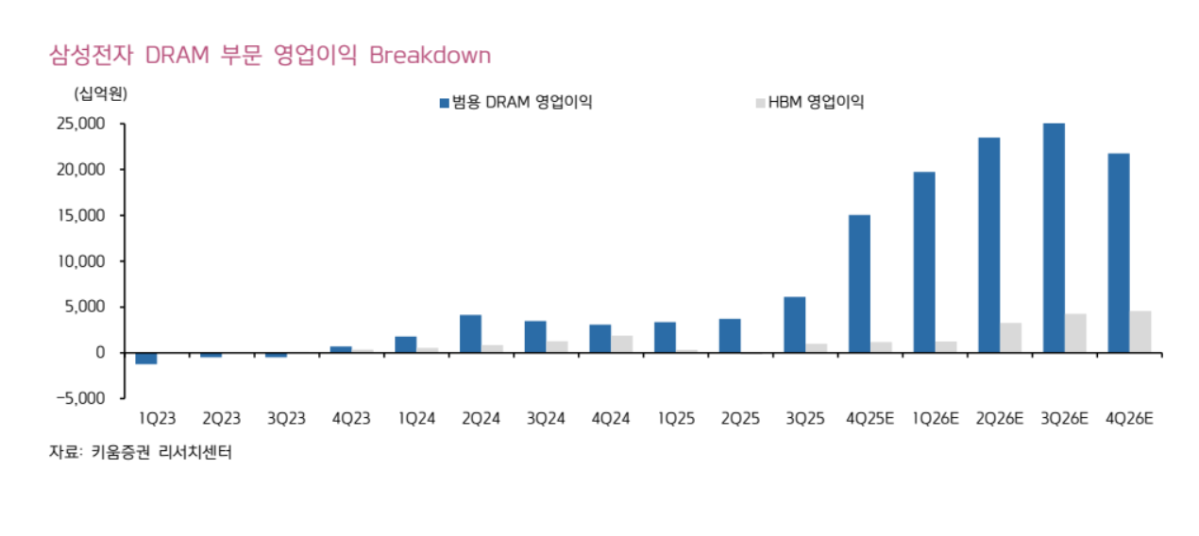

반면 DS 부문은 메모리 가격 상승에 따른 수익성 개선 폭이 예상보다 크게 나타나며 실적을 견인했다. 4분기 DS 부문 영업이익은 16조6000억 원으로 전 분기 대비 138% 증가한 것으로 추정했다. 삼성디스플레이(SDC) 역시 아이폰 판매 호조와 점유율 개선에 힘입어 1조6000억 원의 영업이익을 기록하며 기대치를 상회했을 것으로 분석됐다.

키움증권은 2026년 1분기 삼성전자의 매출액을 104조8000억 원, 영업이익을 25조6000억 원으로 각각 전 분기 대비 13%, 28% 증가할 것으로 전망했다. 범용 D램 가격이 29%, 낸드 가격이 28% 상승하는 등 메모리 가격 강세가 이어지면서 DS 부문 영업이익은 23조4000억 원으로 전 분기 대비 41% 급증할 것이란 판단이다. 장기 계약 가격이 단기 고정가격에 긍정적으로 작용하며 실적이 추가로 상향될 가능성도 제시했다.

박 연구원은 “MX·NW 부문은 신제품 출시 효과에도 불구하고 메모리 가격 상승이 원가 부담으로 작용해 1분기 영업이익이 2조 원 수준에 그칠 것으로 예상한다”며 “VD·DA 부문은 적자 기조가 이어지고 SDC는 계절적 요인으로 수익성이 둔화될 것으로 보인다”고 전망했다.

키움증권은 낸드 가격 급등과 이에 따른 실적 컨센서스 상향 흐름이 당분간 주가를 지지할 것으로 판단하며 삼성전자에 대해 반도체 업종 톱픽(top pick) 의견을 유지했다.

![이 대통령 “‘K자형 양극화’ 중대 도전…청년·중소·지방 정책 우선” [2026 성장전략]](https://img.etoday.co.kr/crop/140/88/2279662.jpg)

![[종합] 코스피, 사상최고치 4586.32 마감⋯6거래일 연속 상승 랠리](https://img.etoday.co.kr/crop/140/88/2274820.jpg)

![생산적금융 드라이브…'AI 6조·반도체 4.2조' 성장자금 공급 본격화 [2026 성장전략]](https://img.etoday.co.kr/crop/140/88/2228580.jpg)

![[단독] 인천공항 탑승객 줄세우는 스타벅스, 김포공항까지 접수](https://img.etoday.co.kr/crop/140/88/2279516.jpg)

![[테슬라 vs 엔비디아 2부] 테슬라 FSD 독주 잡으려는 엔비디아 알파마요! 소름돋는 젠슨 황의 큰 그림 ㅣ 강정수 블루닷AI 연구센터장 [찐코노미]](https://i.ytimg.com/vi/uVdj1rA4yVc/mqdefault.jpg)

![[오늘의 주요공시] HD현대마린엔진·한화·LG엔솔 등](https://img.etoday.co.kr/crop/85/60/2272682.jpg)

![[채권마감] 사흘만 약세, 외인 선물매도+환율 상승 부담](https://img.etoday.co.kr/crop/85/60/2279644.jpg)

![[환율마감] 달러 매수+엔화 약세…원·달러 1460원 목전 ‘보름여만 최고’](https://img.etoday.co.kr/crop/85/60/2279591.jpg)

![[급등락주 짚어보기] 알멕·비엠팜텍·러셀·모베이스전자 등](https://img.etoday.co.kr/crop/85/60/2279575.jpg)

![[장외시황] 싸이버로지텍, 41.54% 상승⋯케이뱅크 보합](https://img.etoday.co.kr/crop/85/60/2279572.jpg)

![[찐코노미] 테슬라 재도약 신호탄인가…엔비디아가 바꾼 자율주행 판](https://img.etoday.co.kr/crop/300/170/2279343.jpg)

![백화점3사 '설 선물세트' 예약 시작 [포토로그]](https://img.etoday.co.kr/crop/300/190/2279632.jpg)