한국수출입은행은 18일 7억5000만 유로(약 9616억 원) 규모의 유로화 채권 발행에 성공했다고 19일 밝혔다. 유로화 시장의 풍부한 유동성과 유리한 스와프조건을 활용한 성과다.

이번 유로화 공모 채권은 한국계 기관 중에서는 올해 처음 발행한 것이다. 수은은 유로화 채권시장에서 지난 2016년부터 4년 연속 발행에 성공했다.

채권 발행에는 총 120곳의 투자자가 참여했다. 투자자 분포(배정기준)를 보면 중앙은행ㆍ국제기구 44%, 은행 28%, 자산운용사 20%, 연기금ㆍ보험사 8% 등이다.

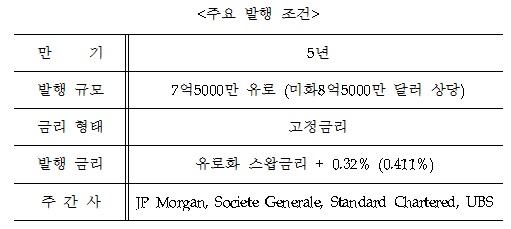

이날 발행한 채권의 만기는 5년이고 발행금리는 5년 만기 유로화 미드 스와프금리(0.091%)에 0.32%의 가산금리를 더한 0.411%다. 역대 한국물 유로화 벤치마크 발행 중 최저금리(5년물 기준) 수준이다.

이런 조건에 발행할 수 있었던 데에는 한국 경제 펀더멘털의 신뢰도가 높은 영향이라고 수운 측은 설명했다. 현재 한국물 CDS 프리미엄은 0.28%포인트다. CDS란 부도로 채권이나 대출 원리금을 돌려받지 못할 위험에 대비한 신용파생상품이다. 낮을수록 해당 나라의 펀더멘털을 긍정적으로 판단한다는 의미다. 글로벌 금융위기 이후 최저치를 기록하고 있다.

특히 수은은 제2차 북‧미 정상회담 이후 한반도 비핵화에 대한 우려에도 견조한 한국경제에 대한 강한 신뢰를 모멘텀으로 삼아 투자자들의 높은 관심 속에 우량 투자자를 대거 유치하고, 신규 발행 프리미엄(NIP) 없이 발행에 성공했다.

수은 관계자는 “미‧중 무역 분쟁, 브렉시트 등 불안정한 금융시장 여건 속에서 견조한 성장세를 유지하는 한국의 우량채권에 대한 유럽지역의 높은 투자 수요가 있음을 확인할 수 있었다”면서 “발행대금은 유럽지역에서 활동하는 우리 기업에 대한 지원 강화 및 신규 프로젝트 수주 경쟁력 확대에 기여하고, 미래 신성장동력 사업 지원에 적극 사용할 방침"이라고 말했다.

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2285920.jpg)

![5월 10일, 다주택자 '세금 폭탄' 터진다 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2284673.jpg)

![‘가성비’ 수입산 소고기, 한우 가격 따라잡나 [물가 돋보기]](https://img.etoday.co.kr/crop/140/88/2285900.jpg)

![삼성전자·현대차 목표가 상승…'깐부회동' 이후 샀다면? [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2285821.jpg)

![[오늘의 주요공시] 삼성E&A, 삼성전기 등](https://img.etoday.co.kr/crop/85/60/2285973.jpg)

![[채권마감] 악재풍년 사흘만 약세…미·일 금리상승+이 대통령 추경 또 언급](https://img.etoday.co.kr/crop/85/60/2285955.jpg)

![[금상소] “달러로 보험료 내고 보험금 받는다”…고환율에 주목받는 ‘달러보험’](https://img.etoday.co.kr/crop/85/60/2285906.jpg)

![[장외시황] HD현대삼호, 5.88% 상승](https://img.etoday.co.kr/crop/85/60/2285938.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

![코스피 종가 기준 사상 최고치 기록... 4990선 상승 마감 [포토로그]](https://img.etoday.co.kr/crop/300/190/2285941.jpg)