미 생산자물가 3년래 최고+9월 FOMC 빅컷 가능성 감소

이번주 통안채 및 국고채 바이백 예정, 추가 조정 제한적

8월 금통위 기준금리 동결예상, 국고3년 기준 2.40~2.50% 박스권 예상

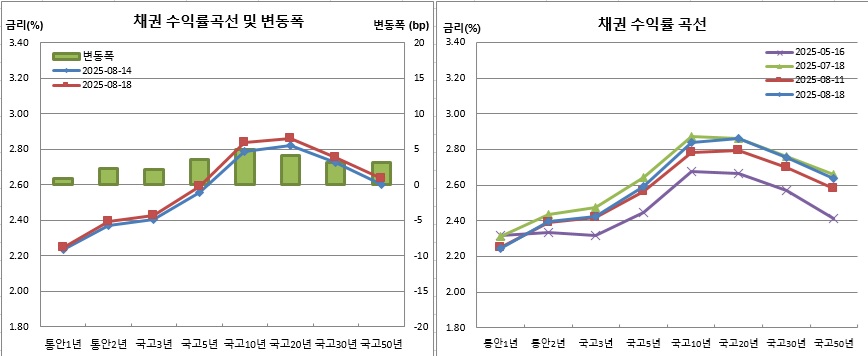

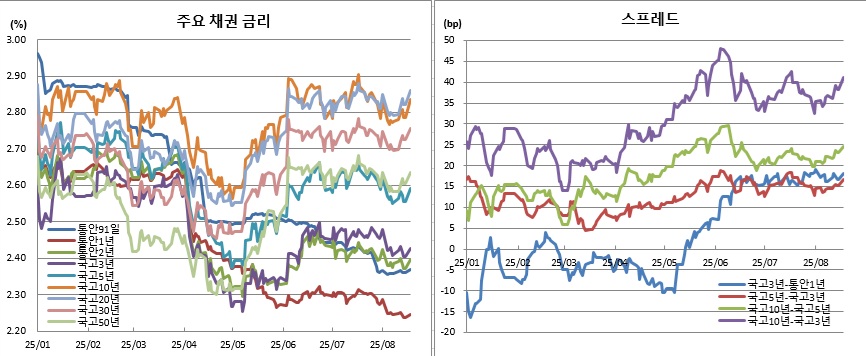

채권시장이 약세(금리 상승)를 기록했다. 특히 단기물보다는 장기물 금리 상승폭이 커 일드커브(수익률곡선)는 스티프닝됐다(섰다, 금리차 확대). 국고채 10년물과 3년물간 금리차도 40bp대로 확대되며 한달만에 최대치를 경신했다.

우선, 광복절로 길었던 연휴사이 미국채 금리가 오른 영향을 받았다. 실제 미국채 10년물 금리는 4.3%대를 기록하며 지난달말 이후 최고치를 경신했다. 미국 7월 생산자물가가 전월대비 0.9% 상승해 2022년 6월 이후 3년만에 최고치를 보인데다, 무살렘 세인트루이스 연은 총재가 현 상황을 감안할 때 9월 금리인하는 시기상조이며 일부에서 주장하는 50bp 인하는 지지하기 어렵다는 입장을 내놓은 때문이다. 이에 따라 미 연방준비제도(Fed·연준) 9월 연방공개시장위원회(FOMC) 빅컷(50bp 인하) 기대감이 희석됐다.

수급적으로는 외국인이 국채선물시장에서 대량매도에 나섰다. 특히 3년 국채선물(3선)을 1만계약 넘게 순매도해 2개월만에 일별 최대 순매도를 보였다.

채권시장 참여자들은 오랜만에 비교적 큰 폭의 약세를 보였다고 전했다. 다만 장중 변동성은 극히 적어 답답한 흐름을 이어갔다고 평가했다. 이번주엔 주말경 예정된 잭슨홀 미팅 외에 별다른 이벤트가 없다. 19일 2조5000억원 규모의 통안채 및 20일 3조원 규모의 국고채 바이백이 예정돼 있어 단기물 수급은 나쁘지 않다고 봤다. 다음주 28일 한국은행 금융통화위원회가 예정된 가운데 기준금리 동결 가능성을 높게 예상했다. 외국인 움직임을 주목해야겠지만, 당분간 국고채 3년물 기준 2.40%에서 2.50% 사이 박스권 흐름일 것으로 내다봤다.

한은 기준금리(2.50%)와 국고채 3년물간 금리 역전폭은 7.4bp로 좁혀졌다. 국고10-3년간 스프레드는 2.8bp 벌어진 41.1bp를 기록해 7월17일 42.6bp 이후 최대치를 나타냈다.

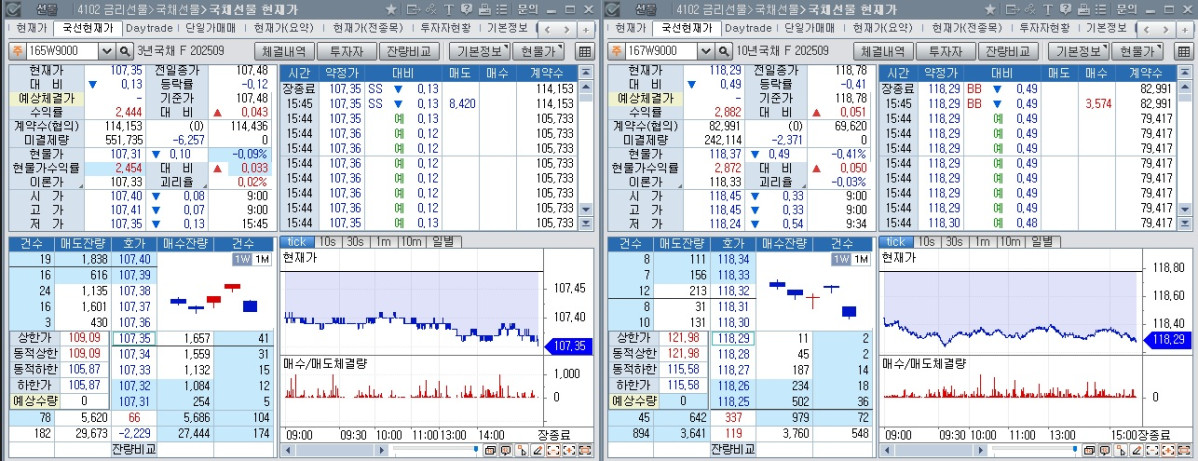

9월만기 3년 국채선물은 13틱 떨어진 107.35를, 10년 국채선물은 49틱 하락한 118.29를 기록했다. 30년 국채선물도 62틱 내린 145.46에 거래를 마쳤다.

장중 변동폭은 3선의 경우 6틱으로 5일(6틱) 이후 9거래일째 10틱을 밑돌았다. 10선도 21틱에 그쳐 7일(25틱) 이후 7거래일연속 30틱을 넘지 못했다.

외국인은 3선을 1만4337계약, 10선을 5196계약 순매도했다. 이같은 대량 순매도는 3선의 경우 6월23일 1만4840계약 순매도 이후, 10선의 경우 12일 6601계약 순매도 이후 처음이다.

이어 그는 “오늘 국고10년물 입찰도 수량이 적었다. 내일 30년물 교환 이후에 수요일 바이백 3조원이 있다. 수급상 입찰 이후 바이백이어서 추가 조정은 제한될 것 같다. 외국인의 추가 매도 여부가 변수겠다. 미국 고용지표 발표 이후 상향된 현수준 (국채선물 기준) 박스권 하단에서 지지받을 것으로 전망한다”고 덧붙였다.

또다른 채권시장 참여자는 “연휴기간 미국 금리 상승분을 반영해 국내 채권시장은 (국채선물 기준) 갭하락 시작했다. 이후 극심한 변동성 부재로 답답한 흐름을 이어갔다”고 말했다.

그는 또 “이번주엔 주 후반 잭슨홀 미팅 외에 국내외 경제지표에 특별한 이벤트가 없다. 대외 금리와 외국인 선물 매매동향에 끌려다니는 지루한 장이 될 듯 하다. 다만 이번주 통안채와 국고채 바이백이 있어 단기쪽 수급이 괜찮다. 금리 상승분을 일부 되돌릴 수 있을 것 같다”며 “다음주 금통위는 동결 컨센서스가 우세하다. 동결시 단기쪽은 역캐리 부담이 있어 3년물 기준 2.40%에서 2.50% 사이 박스권 흐름이 좀 더 이어질 듯 하다”고 예측했다.

![[단독] 흑백요리사 앞세운 GS25 ‘김치전스낵’, 청년 스타트업 제품 표절 논란](https://img.etoday.co.kr/crop/140/88/2284089.jpg)

!["여행은 '이 요일'에 떠나야 가장 저렴" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2284253.jpg)

![현대자동차 시가총액 100조 원 돌파 [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2284120.jpg)

![[단독] 벤츠, 1100억 세금 안 낸다…法 "양도 아닌 증여"](https://img.etoday.co.kr/crop/140/88/2282577.jpg)

![삼성전자 주가 이제 겨우 '여기' 입니다. '여기까지' 열고 보세요 ㅣ 염승환 LS증권 이사 [찐코노미]](https://i.ytimg.com/vi/IZ_RFIDF4Po/mqdefault.jpg)

![[급등락주] 한신기계, 원전 밸류체인 부각에 上⋯코스닥서 보성파워텍ㆍ우리기술ㆍ일진파워 등 ↑](https://img.etoday.co.kr/crop/85/60/2284281.jpg)

![[채권마감] 초장기물 7개월만 최대폭 급등, 일 금리 폭등+이 대통령 추경 언급](https://img.etoday.co.kr/crop/85/60/2281016.jpg)

![[오늘의 주요공시] CJ대한통운·HD현대중공업·KCC건설 등](https://img.etoday.co.kr/crop/85/60/2272682.jpg)

![[장외시황] 덕양에너젠, 공모청약 시작](https://img.etoday.co.kr/crop/85/60/2284240.jpg)

!["여행은 '이 요일'에 떠나야 가장 저렴" [데이터클립]](https://img.etoday.co.kr/crop/300/170/2284253.jpg)

![KB금융그룹, 보험-은행 복합점포 ‘KB골든라이프 플래그십 센터’ 오픈 [포토]](https://img.etoday.co.kr/crop/300/190/2284220.jpg)