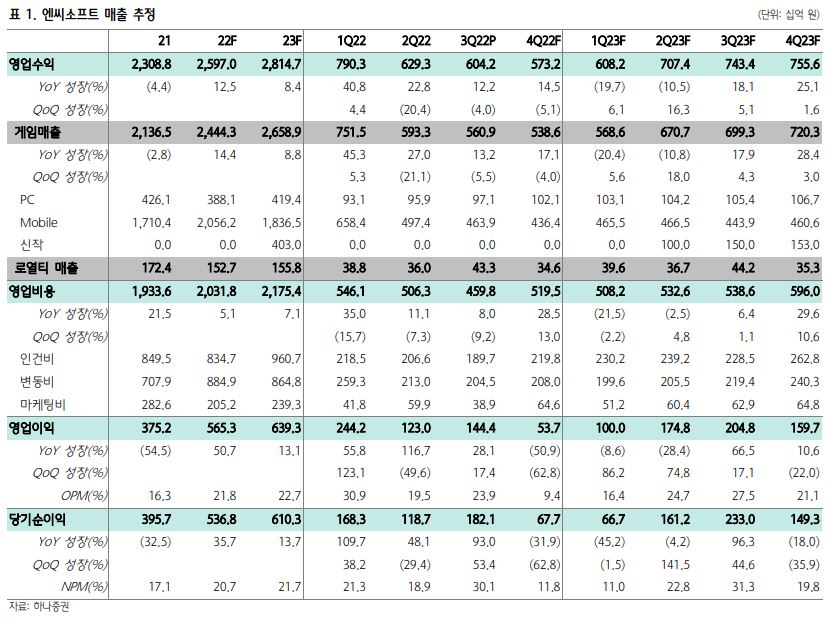

하나증권이 엔씨소프트에 대해 4분기 실적은 보수적으로 봐야 한다면서도 내년 출시 예정인 신작 ‘TL’에 대한 기대감이 크다고 봤다. 투자의견은 ‘매수’, 목표주가는 65만 원을 유지했다. 전 거래일 기준 종가는 45만4500원이다.

6일 윤예지 하나증권 연구원은 “엔씨의 최대 기대작인 PC‧콘솔 MMO 타이틀 ‘TL’은 내년 2분기 출시가 될 것으로 예상한다”며 “올해 출시 예정이었으나, 서구권 출시 전략이 퍼블리셔를 통한 진출로 가닥이 잡히면서 한 차례 출시 일정이 미뤄진 바 있다”고 설명했다.

윤 연구원은 “게임의 개발이 올해 연말 출시 기준으로 이루어진 만큼 현재 시점 완성도가 매우 높다고 판단하며 추가적인 출시 연기는 없을 것으로 예상한다”며 “‘TL’은 글로벌 이용자 확보를 최우선 과제로 삼고 있어 기존의 리니지 모바일 시리즈들 대비 과금 강도는 매우 낮을 것”이라고 전망했다.

이어 “콘텐츠 면에서도 유저 간 대전(PvP)뿐 아니라 서구권 니즈에 맞는 다양한 유저와 시스템 간 대전(PvE), 레이드 콘텐츠가 보강돼 출시될 예정”이라고 분석했다.

윤 연구원은 “아마존의 ‘뉴 월드’, 스마일게이트의 ‘로스트 아크’는 초기 동시 접속자 수 100만 명 이상을 기록하며 서구권의 MMO 잠재 수요를 보여준 바 있으며, 엔씨는 ‘리니지M’을 통해 MMO 라이프사이클 유지 노하우를 증명한 바 있는 만큼 내년 ‘TL’ 매출 추정치를 2710억 원으로 기존 대비 67% 상향한다”고 했다.

그는 “‘TL’을 제외한 내년 예정 신작 모두가 MMO 장르가 아니라는 것은 개발의 방향성이 많이 달라졌음을 보여준다고 판단한다”며 “내년 신작 게임 라인업은 ‘블레이드앤소울S’(수집형RPG), ‘프로젝트R’(난투형대전액션), ‘PUZZUP’(퍼즐게임), ‘프로젝트G’(장르 미공개)로 장르가 매우 다양하다”고 평가했다.

윤 연구원은 “내년 이후 출시 예정 신작 중에는 PC‧콘솔 기반 루트슈터, 인터랙티브 무비 장르 신작도 있다”며 “회사의 방향성 변화에는 2021년 최대 기대작이었던 ‘블레이드 앤 소울 2’의 실패가 중요하게 작용한 것으로 판단한다”고 분석했다.

그는 “현재 사내 개발 본부는 리니지‧비리니지 본부로 분리되어 있으며, 각 본부는 개별 리더를 두고 개발을 진행하고 있다”며 “엔씨소프트는 내년 게임주 투자에서 가장 중요한 조건으로 제시한 캐시카우 MMO를 보유하고, 장르‧플랫폼 다변화을 충족하고 있다”고 판단했다.

다만 그는 “4분기 실적은 모바일 매출이 쉬어가고, 비용은 3분기 대비 올라갈 것으로 예상되는 만큼 직전 분기보다 매출 감소와 감익이 예상된다”며 “올해 매 분기 성장했던 ‘리니지M’은 4분기 업데이트의 부재로 직전 분기보다 하락할 것으로 예상하며, ‘리니지W’ 역시 4분기까지는 하향 안정화를 지속할 것으로 판단한다”고 봤다.

이어 “비용 역시 인건비가 정상화되고, 마케팅 비용 역시 W와 2M 대규모 업데이트 관련 비용이 발생하며, 야구단 관련 비용이 기타 비용에 잡힐 것으로 예상하는 만큼 감익은 불가피하다고 판단한다”면서도 “매출 감소 이유가 트래픽 감소가 아닌 인당 과금액 감소인 만큼 투자 판단을 바꿀 만한 요소는 아니라고 판단한다”고 덧붙였다.

![올데프 애니 복학…특혜일까 선례될까? [해시태그]](https://img.etoday.co.kr/crop/140/88/2282183.jpg)

![겉은 '구스' 속은 '오리'… '가짜 라벨'로 소비자 울린 17곳 철퇴 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2282134.jpg)

!["코스피 5000p 안 가는 게 이상합니다" 현금 있다면 '이 주식' 늦기 전에 살펴보세요 ㅣ 염승환 LS증권 이사 [찐코노미]](https://i.ytimg.com/vi/OQk8lzLEZcE/mqdefault.jpg)

![[채권마감] 매파 금통위 충격…국고3년 장중 10bp 넘게 올라 3.1% 터치](https://img.etoday.co.kr/crop/85/60/2282024.jpg)

![[오늘의 주요공시] 삼성물산‧금호타이어‧한화오션 등](https://img.etoday.co.kr/crop/85/60/2272682.jpg)

![[환율마감] 원·달러 11일만 하락, 베센트 약발 약했나 장중 전저후고](https://img.etoday.co.kr/crop/85/60/2281771.jpg)

![쿠팡, 美 정치권 전방위 접촉…의회부터 싱크탱크까지 [그래픽]](https://img.etoday.co.kr/crop/300/170/2282282.jpg)

![장동혁 국민의힘 대표, 단식으로 가는 길 [포토]](https://img.etoday.co.kr/crop/300/190/2282244.jpg)