부채비율이 1100%대로 치솟은 대한항공이 이달 채권시장을 통해 5000억 원 이상의 자금을 조달할 전망이다.

10일 항공업계와 금융투자업계에 따르면 대한항공은 오는 24일 1년 만기로 1500억 원 규모의 회사채를 공모로 발행한다. 앞서 17일 기관투자자를 대상으로 수요예측을 실시한다. 대한항공의 신용등급은 ‘BBB+’다.

대한항공은 지난 7일에도 1년 만기로 500억 원 규모의 회사채를 사모로 발행했다. 오는 20일 만기가 돌아오는 700억 원 규모 회사채(대한항공 57-2) 상환 대금을 마련하기 위해서다.

대한항공은 또한 3억 달러(약 3300억 원) 규모의 해외 신종자본증권(영구채) 발행을 이달 말 다시 추진키로 했다. 대한항공은 지난달 말 영구채 발행을 앞두고 해외 기관투자자를 대상으로 수요예측을 벌였다. 그러나 투자자들이 한진해운 추가 지원 위험을 이유로 높은 채권 금리를 요구하고 나서며 발행을 보류한 바 있다.

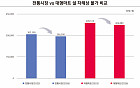

대한항공의 이 같은 전방위 자금 조달은 재무구조 개선의 목적이 크다. 대한항공 부채비율(별도기준)은 지난 3월 말 931.3%에서 6월 말 1108.7%까지 치솟았다. 영업실적 개선에도 불구하고 과중한 차입금 부담에 따른 금융비용 증가와 한진해운 관련 손실 등이 반영된 탓이다.

이번 영구채 3억 달러 발행 등이 성공하면 연말 대한항공 부채비율은 900%대로 낮아질 전망이다. 다만 대한항공의 저조한 재무안정성이 중단기적으로 큰 폭의 개선을 이루기는 어렵다는 지적이 있다.

곽노경 나이스신용평가 연구원은 “향후에도 저조한 영업외수익성이 영업수익성 개선폭을 상쇄할 것으로 예상된다”며 “한진해운 관련 추가 손실 인식, 금융시장 내 대한항공에 대한 비우호적인 환경도 기존 차입금 차환 등에 부담으로 작용할 수 있다”고 말했다.

한편, 한국예탁결제원 세이브로에 따르면 대한항공은 내년에도 3470억 원 규모의 채권 만기가 도래한다.

![[포토] 백화점 업계 최초 ‘무신사 스토어’에 몰린 인파](https://img.etoday.co.kr/crop/85/60/2286264.jpg)

![[포토] 파리 패션위크 달군 한섬 ‘시스템·시스템옴므’](https://img.etoday.co.kr/crop/85/60/2286217.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

!['계속되는 한파가 반가운 사람들' [포토로그]](https://img.etoday.co.kr/crop/300/190/2286224.jpg)