흥국증권은 SK하이닉스에 대해 반도체 업황 회복세가 본격화되며 실적 추정치가 추가 상향될 가능성이 높다고 평가했다.

투자의견은 ‘매수(BUY)’를 유지하고, 목표주가는 기존 대비 10% 높인 55만 원으로 상향 조정했다. 전날 종가는 41만5000원이다.

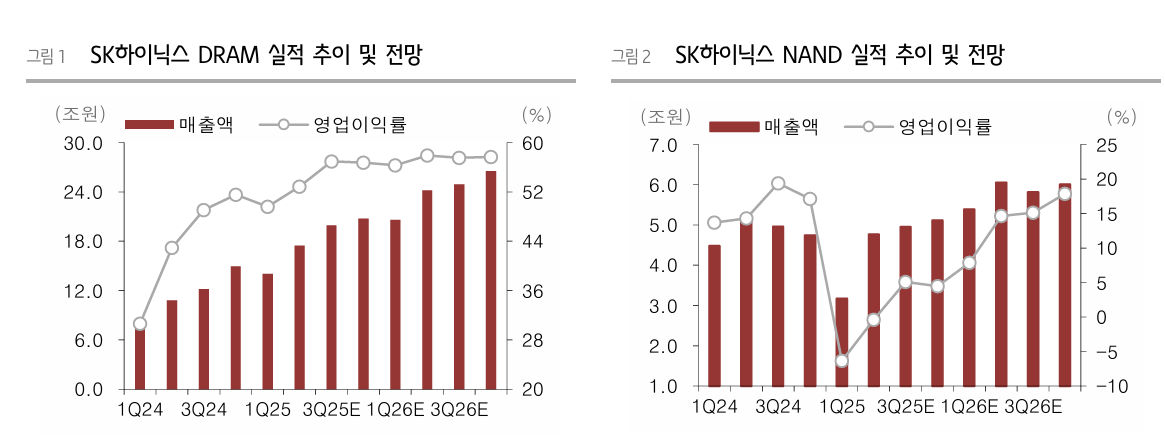

손인준 흥국증권 연구원은 14일 “SK하이닉스의 3분기 매출액 24조9000억 원(+42% YoY), 영업이익 11조6000억 원(+65% YoY)으로 컨센서스(10조9,000억 원)를 상회할 전망”이라며 “고대역폭메모리(HBM) 매출 확대와 DRAM·NAND 가격 강세가 맞물리며 실적 서프라이즈를 이끌 것”이라고 분석했다.

HBM은 기존 D램 대비 대역폭을 5~8배 이상 확장한 차세대 메모리로 AI 서버·고성능 GPU용 수요가 급증하면서 업황을 주도하고 있다.

손 연구원은 “4분기부터 HBM3E 단가 조정이 일부 예상되지만 차세대 HBM4 제품의 비중 확대와 기술력 우위를 바탕으로 연간 평균판매단가(ASP)는 6% 상승할 것”이라고 내다봤다.

흥국증권은 2026년 실적을 매출 119조5,000억 원(+32% YoY), 영업이익 58조5000억 원(+45% YoY)으로 전망했다.

손 연구원은 “범용 DRAM 수익성이 내년 하반기부터 HBM을 앞지를 가능성이 높다”며 “1cnm 기반 GDDR7(그래픽 D램), SOCAMM(차세대 패키징 기술) 등 신제품이 올해 말부터 본격 양산돼 제품 믹스 개선 효과가 실적 상승을 뒷받침할 것”이라고 설명했다.

그는 이어 “DRAM·NAND 전반에서 업황 강세가 지속되는 가운데 SK하이닉스는 업계 내 기술력과 수익성이 가장 우수하다”며 “AI 하드웨어 밸류체인 내 핵심 수혜주로 밸류에이션 재평가가 본격화될 것”이라고 강조했다.

![설 자리 잃은 비관론…월가 미국증시 ‘힘’에 베팅 [2026 미국증시 3대 화두 ① 성장]](https://img.etoday.co.kr/crop/140/88/2283076.jpg)

![고부가 선박, 연초 수주 낭보…'테크 퍼스트' 전략 [조선업, 호황의 조건]](https://img.etoday.co.kr/crop/140/88/2283058.jpg)

![두쫀쿠 유행에 쏟아지는 두바이 디저트…파리바게뜨· 투썸도 가세 [그래픽]](https://img.etoday.co.kr/crop/140/88/2283630.jpg)

![[단독] 지난해 구직자 관심도, 공공기관 두 배↑...자취 감춘 유니콘](https://img.etoday.co.kr/crop/140/88/2283086.jpg)

![당근 없는 트럼프식 관세 거래…한국 경제·기업 더 큰 시련 직면 [2년차 접어드는 트럼프 2.0 ①]](https://img.etoday.co.kr/crop/140/88/2283069.jpg)

![“독립성 요구는 커졌는데”…금융권 이사회 덮친 ‘관치 인식의 그림자’ [이사회의 역설上 ①]](https://img.etoday.co.kr/crop/140/88/2283097.jpg)

![삼성전자 주가 이제 겨우 '여기' 입니다. '여기까지' 열고 보세요 ㅣ 염승환 LS증권 이사 [찐코노미]](https://i.ytimg.com/vi/IZ_RFIDF4Po/mqdefault.jpg)

![[급등락주] 로봇주 강세에⋯뉴로메카ㆍ휴림로봇ㆍ러셀ㆍ협진 등 上](https://img.etoday.co.kr/crop/85/60/2283686.jpg)

![[채권마감] 3년·10년-기준금리차 3년2개월만 최대, 미·일본 금리 상승](https://img.etoday.co.kr/crop/85/60/2262186.jpg)

![[장외시황] 케이앤에스아이앤씨ㆍ파워큐브세미, 코스닥 상장 예비심사 청구](https://img.etoday.co.kr/crop/85/60/2283602.jpg)

![[종합] '12일 연속 상승' 코스피, 4904.66 마감⋯현대차 시총 3위 등극](https://img.etoday.co.kr/crop/85/60/2283590.jpg)

![[케팝참참] 현역가왕3, 아이돌·국악·전통 트롯까지…실력파 경쟁 본격화](https://img.etoday.co.kr/crop/300/170/2283644.jpg)

![코스피 '오천피까지 100포인트' [포토로그]](https://img.etoday.co.kr/crop/300/190/2283608.jpg)