크레딧물 개점휴업 상태, KB캐피탈·하나캐피탈 CP·캐피탈채 수요부진

그나마 특은채·시은채·공사채 정도만 싸게 사자

베어플랫, 미국 인플레 우려+30년물 입찰후 헤지물량+외인 3선 매도+환매 여파

채권시장이 강세흐름 하룻만에 약세로 돌아섰다. 단중기물이 상대적으로 약해 일드커브는 플래트닝됐다.

주말사이 미국 물가 및 기대인플레 상승에 미국채 금리가 큰 폭으로 오른데다, 국고채 30년물 입찰 후 헤지물량과 외국인의 3년 국채선물 매도, 환매 등 수급도 영향을 미쳤다.

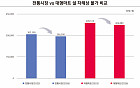

레고랜드 디폴트 사태 후 정부의 시장안정화조치에도 불구하고 크레딧채권 불안감은 여전했다. 기업어음(CP)91일물 금리는 26거래일연속 오르며 4.6%를 돌파해 글로벌 금융위기 이후 13년9개월만에 최고치를 경신했다. 그나마 상황이 양호한 산금채(산업은행채)도 부진해 국고채와 금리차가 역시 금융위기 이후 처음으로 100bp를 넘어섰다.

KB캐피탈과 하나캐피탈이 발행한 CP 6개월물의 수요는 부진했고, KB캐피탈이 오버 100bp로 다음달초 발행을 추진하는 캐피탈채 역시 채권안정펀드 유입에도 불구하고 수요가 많지 않았다. 만기 2년정도 카드채 역시 30~40bp 높게 팔자호가가 나왔고 45bp나 더 줘야 그나마 거래가 이뤄지는 모습이었다.

채권시장 참여자들은 크레딧물 분위기가 크게 나아지지 않고 있다고 전했다. 채권시장 역시 당분간 변동성이 클 것으로 예상했다. 다만, 2명의 소수의견이 나온 한국은행 10월 금융통화위원회 의사록 공개, 10월 수출입 등 이벤트가 예정돼 있는 만큼 미국 연준(Fed) 연방공개시장위원회(FOMC) 금리결정 전까진 매수우위 장세를 보일 것으로 봤다.

산금채 1년물은 7.4bp 상승한 4.786%를, 한전채3년물과 AA-등급 회사채3년물은 9.3bp씩 올라 각각 5.673%와 5.580%를 보였다. BBB-등급 회사채3년물 역시 8.7bp 오른 11.424%를 보였다.

CP91일물은 4.0bp 상승한 4.63%에 고시됐다. 이는 2009년 1월19일(4.64%) 이후 최고치다. CP91일물은 지난달 22일 2bp 상승을 시작으로 단 하루도 빠짐없이 올랐다. 같은기간 상승폭은 150bp에 달했다.

부동산 PF ABCP와 개인 부동산담보대출, 이자율스왑(IRS)의 준거금리인 양도성예금증서(CD)91일물 금리도 1bp 상승한 3.96%에 고시됐다. 역시 2008년 12월24일(3.98%) 이후 최고치다.

한은 기준금리(3.00%)와 국고3년물간 금리차는 118.5bp로 확대됐다. CD91일물과의 스프레드도 96bp로 2008년 12월24일(98bp) 이후 가장 크게 벌어졌다.

국고10년과 3년물간 금리차는 0.2bp 벌어진 5.7bp를 나타냈다. 시장 기대인플레이션을 반영하는 국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 5.3bp 상승한 232.2bp를 보였다.

국고1년물과 산금채1년물간 스프레드는 100.3bp로 2009년 1월5일(105bp) 이후 최대치를 경신했다. 국고3년물과 한전채3년물, AA-등급 회사채3년물간 금리차는 각각 148.8bp와 139.5bp를 기록했다. 이는 각각 2008년 12월15일(181bp), 2020년 7월23일(139.6bp) 이후 최대치다.

장외채권시장에서 외국인은 매수우위를 보였다. 22-9종목 1260억원을 비롯해 2760억원어치를 매수한 반면, 19-7종목 900억원을 포함해 1800억원어치를 매도했다.

미결제는 31만9686계약을 거래량은 9만5000계약을 보였다. 원월물 미결제 22계약과 거래량 1계약을 합한 합산 회전율은 0.30회였다. 이는 8월12일(0.28회) 이후 가장 낮은 수준이다.

매매주체별로 보면 금융투자는 5828계약을 순매도해 6거래일째 매도를 이어갔다. 이는 7월21일부터 8월8일까지 기록한 13거래일연속 순매도 이후 최장 순매도 기록이다. 외국인도 1052계약을 순매도해 6거래일만에 매도반전했다. 반면, 투신은 3980계약을 순매수해 나흘만에 매수세로 돌아섰다.

12월만기 10년 국채선물은 지난주말보다 47틱 하락한 106.19를 기록했다. 장중 고점은 106.61, 저점은 105.84였다. 장중변동폭은 77틱을 보여, 이틀연속 70틱 변동폭을 이어갔다.

미결제는 13만9629계약을, 거래량은 6만2375계약을 나타냈다. 원월물 미결제 10계약과 거래량 1계약을 합한 합산 회전율은 0.45회였다.

매매주체별로 보면 금융투자는 3751계약을 순매도해 사흘연속 매도에 나섰다. 연기금등도 152계약을 순매도해 6거래일째 매도세를 지속했다. 이는 지난해 12월20일부터 27일까지 기록한 6거래일연속 순매도 이후 최장 순매도 기록이다. 반면, 보험은 2374계약을, 외국인은 1789계약을 순매수해 각각 사흘연속 매수세를 이어갔다.

현선물 이론가의 경우 3선은 고평 2틱을, 10선은 고평 12틱을 각각 기록했다. 3선과 10선간 스프레드 거래의 경우 금융투자는 매수 10계약 매도 14계약을, 개인은 매수 6계약 매도 2계약을 각각 나타냈다. 근월물과 원월물간 롤오버는 10선에서 개인이 2계약을 보였다.

이어 “주중 여러 큰 이벤트들이 남아 있는 상황이라 변동성이 크게 확대될 것으로 보인다. 내일 나올 금통위 의사록과 10월 수출입동향 등은 시장에 다소 우호적인 요인들이다. FOMC 전까지는 다소 매수 우위의 장이 될 것 같다”고 예상했다.

또 다른 채권시장 딜러는 “정부 안정화대책 후에도 크레딧물 분위기가 크게 나아지지 않고 있다. 특은채, 시은채, 정부보증 공사채 정도만 거래가 싸게라도 되는 분위기 정도다. 카드채, 여전채, 회사채쪽은 아직도 선뜻 매수가 들어오는 곳이 없다”며 “경과물들은 사실 개점휴업상태다. 아주 짧은 연내 만기물 정도를 제외하고는 거의 거래가 안되는 분위기다. 2년 부근 카드채들은 오버 30~40bp 정도에 팔자호가들만 있고, 그나마 오버 45bp 정도에서 일부 거래된 것 같다”고 말했다.

그는 또 “사정이 이렇다보니 오늘도 KB캐피탈이 6개월물 CP를 6%로 찍겠다고 하는데도 수요가 많지 않았다. 하나캐피탈도 오늘 당발로 6개월물 CP를 6.50%로 발행하는데도 수요가 300억원 정도에 그쳤다. KB캐피탈이 다음달 2일 종가 대비 오버 100bp로 4일 캐피탈채를 발행한다고 하는데도 오전까지 수요가 800억원에 그쳤다. 그 중 절반은 아마도 채안펀드일 가능성이 있다”고 덧붙였다.

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

![기름값 7주 연속 하락…휘발유 11주 만에 1700원선 아래로 [포토로그]](https://img.etoday.co.kr/crop/300/190/2286205.jpg)