펀드매니저, 기술주 확대 비중 2008년 이후 최저치

월가는 세계 경제가 코로나19 타격에서 벗어날 것이라는 데 무게를 두고 있다. 오미크론 확산세와 글로벌 공급망 혼란은 여전하지만 상황이 개선되고 있음을 보여주는 신호들이 늘어가고 있어서다.

원자재 랠리는 투자와 소비 사이클이 반등하고 있다는 증거다. 주요국 중앙은행들이 팬데믹 부양책을 거둬들이기 시작했고, 그 영향으로 독일 10년물 국채금리는 약 3년 만에 플러스로 전환했다. 오미크론 확산으로 몸살을 앓던 영국은 방역 지침 해제에 들어간다. 오미크론 확산이 정점을 지났다는 판단에 따라 마스크 착용과 백신 패스를 없애기로 한 것이다.

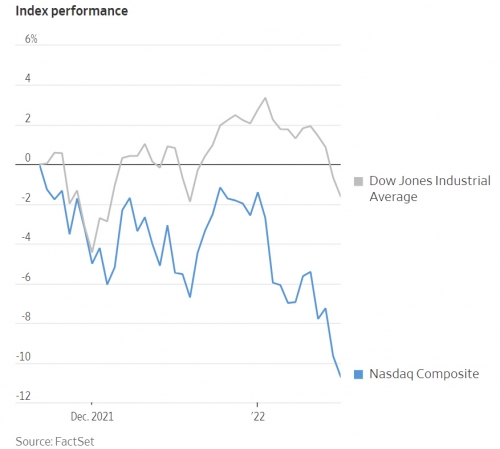

시장에는 이 같은 움직임이 이미 반영되고 있다. 뱅크오브아메리카(BoA)가 글로벌 펀드매니저를 대상으로 조사한 결과, 기술주 확대 비중이 2008년 이후 최저치로 떨어졌다. 대신 경기회복 국면에서 수혜가 예상되는 부문으로 이동했다. 은행 및 에너지주가 포함됐다.

외환중개업체 오안다(OAMDA)의 애널리스트 크레이그 얼람은 “팬데믹 종식이 가까워지고 있다는 낙관론이 커지고 있다”며 “시장 전반에 걸쳐 반영되고 있다”고 말했다.

월가 갈아타기로 기술주 중심의 나스닥지수는 하락세를 면치 못하고 있다. 이날 나스닥지수는 전날보다 1.15% 내리며 11월 고점 대비 10.7% 하락해 조정장에 진입했다. 대장주들의 큰 낙폭이 나스닥지수를 끌어내렸다. 애플 2.1%, 테슬라 3.3%, 아마존 1.6% 각각 빠졌다.

반면 시가총액 기준 상위 1000개의 미국 대기업들 위주로 구성된 러셀1000지수는 0.1% 하락에 그쳤다. 기술주 기업들의 낙폭이 상대적으로 크다는 의미다.

노무라 증권의 수석 금리 전략가 마츠자와 나카는 “시장이 오미크론 약화 전망 시나리오를 따르고 있다”며 “팬데믹 종식 가능성에 관심을 기울이고 있다”고 말했다.

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

!['계속되는 한파가 반가운 사람들' [포토로그]](https://img.etoday.co.kr/crop/300/190/2286224.jpg)