대한생명이 기업공개(IPO) 주관사로 대우증권, 골드만삭스 등 국내외 증권사 6곳을 선정했다.

4일 대한생명은 IPO를 위한 우선협상 대상자로 대우증권, 우리투자증권, 동양종합증권 등 국내 3개사와 골드만삭스, JP모건, 도이치뱅크 등 해외 3개사 등 총 6개사를 선정해 통보했다.

대한생명은 과거 IPO 실적과 전담조직 구성 등 수행능력 등에 비중을 두고 심사를 진행한 것으로 전해졌다.

대한생명 상장은 신주모집과 구주배출을 병행해 전체 주식수의 20~25% 수준에서 이뤄질 전망이며 공모 규모는 2조원에 달할 것으로 추정돼 큰 관심을 모으고 있다.

대한생명은 지난 9월 상장과 관련해 정관을 정비하는 등 준비 작업을 본격 개시했고 김승연 한화그룹 회장도 내년 상장 의지를 강조한 바 있다.

이에 따라 주관사 선정 후 실사와 예비심사 청구 일정 등을 감안할 때 대한생명의 상장 시기는 내년 하반기 중으로 점쳐진다.

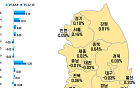

대한생명의 최대주주는 67%의 지분을 가진 한화그룹으로 한화건설이 31.5%, 한화가 28.2%, 한화석유화학이 7.30% 등을 보유하고 있으며 예금보험공사 지분은 33%다.

대한생명 관계자는 "앞으로 3개월간 주관사의 실사와 가치평가 등이 진행될 것"이라며 "상장 시기는 시장 상황을 봐야하지만 2010년 안에는 상장할 계획이다"라고 말했다.

![계주와 곗돈…계를 아시나요 [해시태그]](https://img.etoday.co.kr/crop/140/88/2270227.jpg)

![[단독] 아모제푸드, 연간 250만 찾는 ‘잠실야구장 F&B 운영권’ 또 따냈다](https://img.etoday.co.kr/crop/140/88/2082340.jpg)

![[오늘의 주요공시] 한국항공우주·엔에스이엔엠·TS트릴리온 등](https://img.etoday.co.kr/crop/85/60/2270285.jpg)

![[종합] 제7대 금투협회장에 황성엽 신영증권 대표…"대형·중소형사 함께 가는 금융생태계 마련"](https://img.etoday.co.kr/crop/85/60/2270248.jpg)

![[상보]황성엽 신영증권 대표, 7대 금융투자협회장 당선…득표율 57.36%](https://img.etoday.co.kr/crop/85/60/2270239.jpg)

![[에그리씽] 계란 프라이·스크램블·계란말이…달걀 요리별 비결은](https://img.etoday.co.kr/crop/300/170/2270274.jpg)

!['통일교 특검'으로 뭉친 국민의힘-개혁신당 [포토로그]](https://img.etoday.co.kr/crop/300/190/2269538.jpg)