정호윤 한국투자증권 연구원은 23일 “공공기관의 클라우드 전환 가속화와 GPU 수요 증가는 클라우드 및 데이터센터 중심의 매출 성장세를 견인할 것”이라며 “밸류에이션 역시 글로벌 트렌드에 맞춰 재산정될 시점”이라고 진단했다.

정 연구원은 이 같은 배경을 들어 투자의견 ‘매수(Buy)’를 유지하고 목표주가는 기존 대비 27.8% 상향한 23만 원으로 제시했다. 전날 종가는 18만1000원이다.

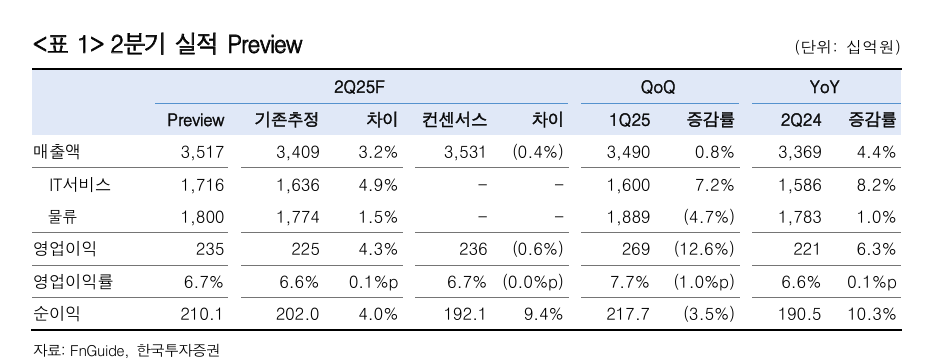

2분기 실적은 매출 3조5100억 원, 영업이익 2347억 원으로 시장 컨센서스(2361억 원)에 부합할 전망이다.

IT서비스 매출은 1조7200억 원으로 추정되며 이 중 클라우드 부문이 6957억 원으로 고성장을 지속할 것으로 예상했다. SI(시스템통합)와 ITO(정보기술 아웃소싱)는 각각 2410억 원, 7794억 원으로 상대적으로 낮은 성장률을 보일 것으로 내다봤다. 물류 부문은 1조8000억 원으로 전분기 대비 소폭 둔화될 전망이다.

정 연구원은 “5개 데이터센터 가동률이 모두 상승 중이며, 하반기 동탄 서관의 GPU 설치가 본격화되면 CSP 매출이 추가 성장할 것”이라며 “주주환원 확대를 통해 현재 8% 수준인 ROE를 12%까지 끌어올리는 것이 하반기 핵심 과제”라고 설명했다.

투자 포인트로는 △공공 및 민간의 클라우드 수요 확대 △GPU 기반 수익구조 전환 △데이터센터 운영효율 개선 △주주환원 확대 등을 제시했다.

밸류에이션 기준도 변경했다. 기존 17.5배에서 글로벌 클라우드 기업 평균 PER의 30% 할인 수준인 20.0배를 적용해 재산정했다.

정 연구원은 “국내 시장도 글로벌 클라우드·AI 인프라 전환 흐름에 맞춰 빠르게 재편되고 있다”며 “환경 변화에 능동적으로 대응할 시점”이라고 강조했다.

![[단독] AI로 금융사고 선제 차단… 금감원, 감독 방식 재설계 [금융감독 상시체제]](https://img.etoday.co.kr/crop/140/88/2279967.jpg)

![4인 가구 시대 저물고...경제 표준 된 ‘솔로 이코노미’[나혼산 1000만 시대]](https://img.etoday.co.kr/crop/140/88/2279978.jpg)

![두 번의 한중 정상회담이 남긴 과제⋯"실질적 협력 강화해야" [리셋 차이나]](https://img.etoday.co.kr/crop/140/88/2279982.jpg)

![[테슬라 vs 엔비디아 2부] 테슬라 FSD 독주 잡으려는 엔비디아 알파마요! 소름돋는 젠슨 황의 큰 그림 ㅣ 강정수 블루닷AI 연구센터장 [찐코노미]](https://i.ytimg.com/vi/uVdj1rA4yVc/mqdefault.jpg)

![[증시키워드] 삼성전자 ‘빚투 집중’…SK하이닉스 숨 고르기 속 한화오션 등 조선·방산주 관심](https://img.etoday.co.kr/crop/85/60/2280057.jpg)

![[이투PICK 순삭랭킹] 1월 둘째 주 유튜브 영상 순위](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![더불어민주당 새 원내사령탑에 3선 한병도 [포토]](https://img.etoday.co.kr/crop/300/190/2280004.jpg)