현대차증권은 10일 엔씨소프트에 대해 1분기 실적이 컨센서스에 부합할 전망이지만 일회성 비용 등이 발생할 수 있고, 단기 모멘텀 외 추세적 상승을 위한 재료가 부재한 상황이라며 투자 의견을 '매수'로 유지하고 목표 주가를 21만 원으로 하향했다.

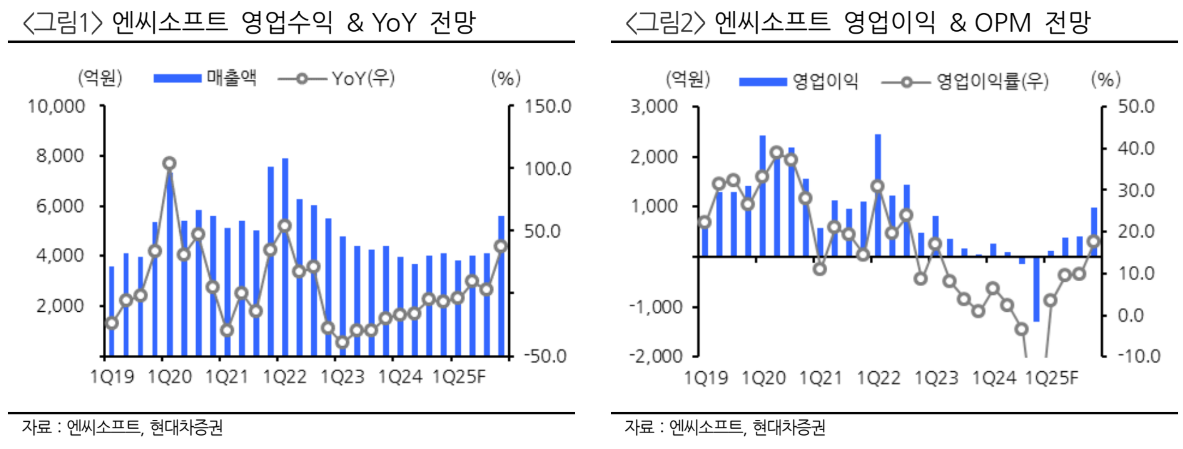

김현용 현대차증권 연구원은 "엔씨소프트의 1분기 매출액은 전년 대비 4.2% 하락한 3811억 원, 영업이익은 48.2% 줄어든 133억 원으로 컨센서스에 부합할 것으로 전망한다"라며 "모바일 리니지 3종 매출은 전 분기 대비 매출 감소 없이 비슷할 전망으로, 특히, 리니지M은 업데이트가 있었던 3월에 다시 매출 1위로 복귀했다"라고 전했다.

이어 "하향 안정화를 보이는 TL 글로벌의 로열티 감소도 예상 범위인 전 분기 대비 200~250억 원 규모로 파악된다"라며 "다만, 비용 측면에서 일회성 인건비 발생(150억 원 추정) 및 마케팅비 증가(리니지M 3월 업데이트 영향)로 흑자 전환 폭이 기대보다 작을 것으로 예상한다"라고 내다봤다.

김 연구원은 "상반기는 '블소2 중국', '리니지 2M 동남아' 등 기존작 지역 확장이 주를 이루고, 하반기는 'LLL', '아이온2'와 같은 기존 지식재산권(IP) 스핀오프 신작 등 3종의 자체 개발작과 '브레이커스: 언락 더 월드', '타임 테이커즈' 등 2종의 퍼블리싱 신작 출시가 계획돼있다"라며 "연내 출시 지연 가능성은 거의 없을 것으로 판단한다"라고 의견을 제시했다.

더불어 "투자의견은 매수를 유지하나, 목표주가는 1분기 실적 부진 및 4분기 신작 출시 이전의 매출 공백을 반영해 21만 원으로 기존 대비 11% 하향 조정한다"라며 "2분기부터 아이온2 정보의 순차 공개라는 이벤트가 있어 단기 모멘텀으로 작용할 수 있지만, 추세적 상승을 위해서는 신작 흥행이 필수적인 상황이라 판단한다"라고 밝혔다.

!['두쫀쿠' 대신 '짭쫀쿠'라도… [해시태그]](https://img.etoday.co.kr/crop/140/88/2280447.jpg)

![‘피스타치오’ 가격 급등...폭발하는 ‘두쫀쿠’ 인기에 고환율까지 [물가 돋보기]](https://img.etoday.co.kr/crop/140/88/2280303.jpg)

![[단독] AI로 금융사고 선제 차단… 금감원, 감독 방식 재설계 [금융감독 상시체제]](https://img.etoday.co.kr/crop/140/88/2279967.jpg)

![에코프로 '이때' 무섭게 오를 수 있습니다. 뜻밖에 만날 호재와 상승 모멘텀 분석해드립니다 ㅣ 윤석천 경제평론가 [찐코노미]](https://i.ytimg.com/vi/F5mfHb3Z8_o/mqdefault.jpg)

![[급등락주 짚어보기] 금호전기 상한가…코스닥선 KH바텍·인베니아 등 줄줄이 ‘上’](https://img.etoday.co.kr/crop/85/60/2280538.jpg)

![[채권마감] 3년물 중심 약세, 환율 상승+고평 논란 속 입찰 부담](https://img.etoday.co.kr/crop/85/60/2280460.jpg)

![조현아, ‘이것’만 보고 산 부동산...10배 올랐다 [셀럽의 재테크]](https://img.etoday.co.kr/crop/300/170/2280343.jpg)

![‘결렬 시 파업’ 서울 시내버스 노사 막판 협상 [포토]](https://img.etoday.co.kr/crop/300/190/2280477.jpg)