국민은행이 10일부터 오는 13일까지 8000억원 규모의 후순위채를 발행할 계획인 것으로 알려졌다.

이번에 발행되는 후순위채 만기는 5년 6개월이며, 발행 금리는 7.70%이다. 최소 투자금액은 1000만원이며, 100만원 단위로 투자금액을 결정할 수 있다.

후순위채는 기업이 파산시 채권 행사 순서가 가장 늦은 채권으로서 BIS 비율 산정시 자본으로 인정받을 수 있어 은행권이 자본 확충의 수단으로 활용하고 있다.

이번 후순위채 발행이 성공적으로 이뤄질 경우 BIS 비율이 0.5%p 정도 상승될 것으로 국민은행측은 기대하고 있다.

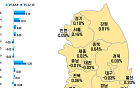

이처럼 국민은행이 후순위채 발행에 나선 것은 지난 9월 지주사 전환을 위해 자사주 매입에 4조원이 넘는 자본을 투입하면서 2분기 12.45%였던 국제결제은행(BIS) 자기자본비율이 3분기에 9.76%로 급감했기 때문이다.

BIS 비율은 은행이 대출 등 위험 자산에 대해 자기자본을 얼마나 쌓아놓고 있는지를 보여주는 건전성 지표로서 국민은행의 자산건전성에 빨간불이 들어왔다는 얘기다.

당초 국민은행은 자사주 매각을 통해 자본을 확충할 계획이었다. 실제로 국민은행이 보유하고 있는 자사주는 모두 4조2000억원(20.7%)으로 이 중 일부만 매각해도 BIS 비율을 두 자릿수로 끌어올리는 것은 어렵지 않은 상황이다.

하지만 최근 글로벌 금융위기 여파로 금융주들이 동반 폭락하면서 국민은행 주가도 40% 가까이 빠진 상태다.

이같은 상황에서 자사주를 매각한다면 주당 2만원 정도의 손실을 감내해야만 한다.

따라서 BIS비율 급락으로 자본확충이 시급한 국민은행으로서는 후순위채 발행을 서두를 수밖에 없었던 것이다.

은행권의 한 관계자는 "주가가 급락한 상황에서 국민은행이 자사주 매각에 나서기는 쉽지 않을 것"이라면서 "BIS 비율이 급락한 다른 은행들도 자본 확충을 위해서는 후순위채 발행이 불가피할 것"이라고 설명했다.

![계주와 곗돈…계를 아시나요 [해시태그]](https://img.etoday.co.kr/crop/140/88/2270227.jpg)

![[단독] 아모제푸드, 연간 250만 찾는 ‘잠실야구장 F&B 운영권’ 또 따냈다](https://img.etoday.co.kr/crop/140/88/2082340.jpg)

![2026년 원전 텐베거 잭팟주 후보! '이 주식'에서 노리세요! ㅣ 이영훈 iM증권 이사 [찐코노미]](https://i.ytimg.com/vi/73yJ8EsmQdM/mqdefault.jpg)

![고정금리 주담대 확대 마중물 될까[한국형 新커버드본드 발행]③](https://img.etoday.co.kr/crop/85/60/2270230.jpg)

![세계 3위로 도약하는 인도 자본시장… 韓기업 '듀얼 전략' 가동 [넥스트 인디아 下]](https://img.etoday.co.kr/crop/85/60/2270318.jpg)

!['무늬만 고정금리' 끝낸다… 銀 조달 보완, 차주는 금리 안심[한국형 新커버드본드 발행]②](https://img.etoday.co.kr/crop/85/60/2270202.jpg)

!["고정금리 주담대 늘리려"…은행 새 자금조달 수단 나온다[한국형 新커버드본드]①](https://img.etoday.co.kr/crop/85/60/2213721.jpg)

![인도 18곳에 깃발…K-금융, 수출입 넘어 현지화로 판 키운다 [넥스트 인디아 下-②]](https://img.etoday.co.kr/crop/85/60/2270308.jpg)

![HSBC·UBS·SMFG…글로벌 은행들, 인도 향하는 이유는 [넥스트 인디아 下-③]](https://img.etoday.co.kr/crop/85/60/2270047.jpg)

![[케팝참참] 공식 깨진 2025년 K팝…"신인이 주인공"](https://img.etoday.co.kr/crop/300/170/2270293.jpg)

!['통일교 특검'으로 뭉친 국민의힘-개혁신당 [포토로그]](https://img.etoday.co.kr/crop/300/190/2269538.jpg)