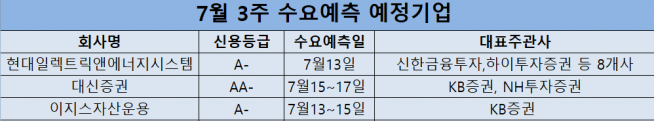

7월 셋째주(13~17일) 공모 회사채 시장에서는 현대일렉트릭앤에너지시스템(이하 현대일렉트릭)과 대신증권, 이지스자산운용 등이 수요예측에 나선다.

10일 크레딧업계에 따르면 현대일렉트릭(A-)은 13일 750억 원 규모의 회사채 발행을 위한 수요예측에 나선다. 현대일렉트릭은 2년물 300억 원, 3년물 450억 원으로 구성했으며 결과에 따라 최대 1000억 원 증액 발행할 예정이다. 조달된 자금은 전액 9월 만기 도래하는 회사채 차환에 활용된다.

대표 주관사는 △NH투자증권 △삼성증권 △한국투자증권 △KB증권 등이 참여하며, 인수단은 △산업은행 △하이투자증권 △신한금융투자 △키움증권 △하나금융투자 등으로 구성됐다. 현대일렉트릭의 신용도는 A-, 등급전망은 ‘부정적’으로 낙관할 수만은 없는 상태다. 미매각 사태를 우려해 주관사와 인수단도 대규모로 조성한 것으로 보인다.

대신증권(AA-)도 15~17일에 1000억 원 규모의 회사채 발행을 위한 수요예측에 나선다. KB증권과 NH투자증권이 대표 주관을 맡았다. 조달된 자금은 27일 만기가 돌아오는 회사채 차환에 사용될 것으로 예상된다.

이밖에 이지스자산운용도 13~15일 회사채 발행을 위한 수요예측을 진행할 것으로 알려졌다. 2년물 300억 원 규모로 발행할 예정이다. 전일 한국신용평가는 이지스자산운용이 발행예정인 제4회 무보증회사채 신용등급에 대해 ‘A-(안정적)’으로 신규 평가했다고 밝혔다.

한국신용평가는 “이지스자산운용은 부동산펀드 운용 위주의 집합투자업자로 업계 상위권의 수탁고와 이에 기반한 이익창출능력이 우수한 점이 신용도에 반영됐다”며 “영업기반의 안정화, 재무안정성 개선 등을 고려할 때 등급 전망도 안정적”이라고 말했다.

![‘내일은 늦다’, 즉시배송 시대로⋯6조 퀵커머스 시장 ‘무한 경쟁’[달아오른 K퀵커머스戰]](https://img.etoday.co.kr/crop/140/88/2306624.jpg)

![Vol. 2 "당신은 들어올 수 없습니다": 슈퍼리치들의 골프클럽 [The Rare]](https://img.etoday.co.kr/crop/140/88/2304939.jpg)

![GLP-1 이후 승부처는 ‘아밀린’…비만 치료제 판도 바뀔까[비만치료제 진검승부③]](https://img.etoday.co.kr/crop/140/88/2306344.jpg)

![[특징주] 에이피알, ‘성장 전망+배당’에 5%대↑⋯“K-뷰티 수출 주역”](https://img.etoday.co.kr/crop/85/60/2307146.jpg)

![[특징주] 원전주·저PER 재부각…대우건설, 27%대 급등](https://img.etoday.co.kr/crop/85/60/2306446.jpg)

![코스트코 회원이 코스트코 고소…'불법 관세' 환급금 이중 회수 논란 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2273012.jpg)

![노란봉투법 속 멈춘 발걸음 [한컷]](https://img.etoday.co.kr/crop/300/190/2306732.jpg)