△최근 논란이 되고 있는 공정거래위원회의 일감몰아주기 규제와 다른 점은.

- 국세청의 증여세 부과는 공평과세를 위한 것이고 공정위의 과징금 부과는 법 위반에 대한 처벌이다.

△일감몰아주기 과세대상자인 수혜법인의 지배주주와 그 지배주주의 친족의 범위는.

- 수혜법인의 지배주주는 해당 법인의 최대주주 중에서 주식보유비율이 가장 높은 개인을 말한다. 지배주주의 친족은 지배주주의 배우자, 6촌 이내 혈족 및 4촌 이내 인척 등이다.

△일감몰아주기 과세요건 중 어느 하나라도 충족하지 못한 경우에도 증여세가 과세되나.

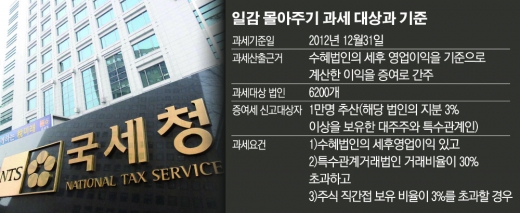

- 사업연도별로 과세요건 3가지를 모두 충족하는 경우에만 증여세가 과세된다. 첫째 수혜법인의 세후영업이익이 있고, 둘째 수혜법인의 특수관계법인거래비율이 30%를 초과했으며, 셋째 수혜법인의 지배주주 및 그 친족으로서 주식 직·간접보유비율이 3%를 초과한 경우다.

△특수관계법인과의 거래비율은 어떻게 계산하나.

- 수혜법인의 매 사업연도 매출거래를 기준으로 특수관계법인과의 거래비율을 계산한다. 수식으로 하면 ‘특수관계법인거래비율 = (특수관계법인에 대한 매출액÷수혜법인 총 매출액)×100’이다.

단, 제품·상품의 수출을 목적으로 해외소재 특수관계법인과 거래한 매출액은 재외된다. 용역수출금액은 제외되지 않는다.

△주식 간접출자비율은 어떻게 계산하나.

- 갑이 제3의 법인에 30%를 출자했고, 이 법인이 수혜법인에게 50%를 출자했다면 갑의 수혜법인에 대한 출자 비율은 15%(30%×50%)가 된다.

△증여의제이익은 어떻게 계산하나.

- 수혜법인의 세후영업이익을 기준으로 특수관계법인거래비율과 주식보유비율을 감안하여 계산한다. ‘증여의제이익 = 세후영업이익 × [특수관계법인거래비율 - 30%] × [주식보유비율 -3%]’이 된다.

예로 한 수혜 기업의 세후영업이익이 1억원이고, 이 회사의 특수관계법인과의 거래 비율이 80%, 주식 보유 비율이 20%인 수혜기업 지배주주는 680만원의 증여를 받은 것으로 간주한다. 이 수치는 ‘1억원 × [80%-30%] × [20%-3%]’로 계산한 것이다.

△2개 이상의 수혜법인으로부터 증여이익이 발생한 경우 증여세는 어떻게 계산하나.

- 다른 수혜법인의 증여이익을 합하여 증여세를 계산하지 않고 수혜법인별로 증여세를 각각 계산해야 한다.

△증여세로 과세된 부분은 해당 주식을 양도할 때 이중과세 조정이 되나.

- 일감몰아주기 증여세가 과세된 부분은 해당 주식의 취득가액에 가산하여 주식의 양도차익을 계산하므로 과세대상 양도소득이 줄어든다. 즉 ‘양도차익 = 양도가액 - [취득가액 + 증여의제이익 ×양도 주식수]’로 계산한다.

![돈 가장 많이 쓴 식음료는 '스타벅스'…결제 횟수는 '메가커피'가 1위 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2306726.jpg)

![집 짓기 편하라고 봐준 소음 탓에 혈세 ‘콸콸’ [공급 속도에 밀린 삶의 질②]](https://img.etoday.co.kr/crop/140/88/2306044.jpg)

![‘주주환원’ 명분에 갇힌 기업 경영…자사주 소각 의무화가 부를 ‘성장통’[주주에겐 축포, 기업엔 숙제③]](https://img.etoday.co.kr/crop/140/88/2306210.jpg)

![돼지고기 가격 어떻게 정해지나…납품 담합 적발 [인포그래픽]](https://img.etoday.co.kr/crop/300/170/2306744.jpg)

![대미투자특별법 국회 '통과'…대화하는 구윤철-김정관 [포토]](https://img.etoday.co.kr/crop/300/190/2306710.jpg)