기업공개(IPO)를 주관하는 증권사들이 기업들의 추정실적을 과대산정해 공모가를 업계평균 대비 20% 가까이 높게 책정한 것으로 나타났다.

9일 금융감독원이 발표한 'IPO 공모주식 가치평가 및 기관투자자 매매 실태 분석'따르면 92개 주관사가 적용한 PER 평균은 13.1배로 시장 기준(미국 MSCI KOREA PER 10.9배)보다 19.8% 높았다.

이 가운데 44개 주관사는 기업의 미래 수익도 실제 실적에 비해 평균 22.4%나 높게 추정한 것으로 집계됐다.

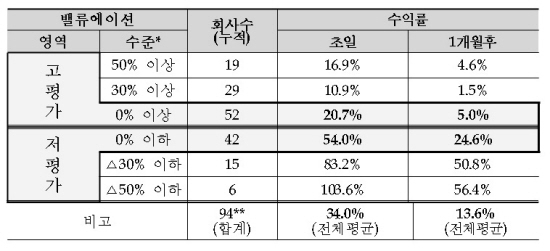

실적 추정치 과대산정으로 공모가가 높게 책정된 새내기주들은 상장 후 고전을 면치 못했다. 시장 기준보다 높은 PER를 적용한 52개사의 한 달 후 수익률은 5.0%에 불과했다. 반면 시장 기준보다 낮은 PER를 적용한 회사는 평균치의 두 배에 가까운 24.6%의 수익률을 거뒀다.

이에 따라 금감원은 IPO 주관사들이 가치평가 시 채택한 시장 기준, 사용기준, 특정 기준 채택 사유 등 공모가 산정 정보를 투자자들에게 투명하게 밝히도록 관련 공시를 강화할 방침이라고 밝혔다.

지난 2008년 1월부터 지난해 9월 사이 상장된 142개사 공모물량(13조6000억원 규모)의 64.7%가 기관투자자에게 배정됐다. 이들은 배정물량의 34.2%를 상장 첫날에 48.0%를 4주 이내에 처분했다.

특히 증권회사와 자산운용회사는 각각 배정수량의 81.7%, 66.0%를 상장 4주 이내에 처분, 상장초기 공모주식 대량매도를 주도했다.

이에 대해서도 금감원은 금융투자협회 등을 통해 중장기 투자성향 기관투자자 위주로 물량을 배정하도록 유도하고 불성실 수요예측 참여자에 대한 불이익을 주는 방안을 강구할 것이라고 밝혔다.

![설계부터 생산까지…‘올 차이나’ 공급망 구축 박차 [궤도 오른 中반도체 굴기 ①]](https://img.etoday.co.kr/crop/140/88/2303535.jpg)

![신학기 소비도 양극화...“비싼 가방은 백화점서” vs “소모성 학용품은 다이소에서”(르포)[K자 소비 올라탄 유통가]](https://img.etoday.co.kr/crop/140/88/2297866.jpg)

![미쉐린 3스타 ‘밍글스’ 2년 연속 영예…안성재의 ‘모수’, 2스타 귀환[현장]](https://img.etoday.co.kr/crop/140/88/2303632.jpg)

![에코프로가 웃고 포스코가 승리한다! 전고체 배터리 '소재 대장주' 선별 전략은? [찐코노미] #2차전지](https://i.ytimg.com/vi/OfWhhK2kGVU/mqdefault.jpg)

![[오늘의 투자전략] 중동 정세 불안 지속⋯코스피, 하락 출발 전망](https://img.etoday.co.kr/crop/85/60/2297024.jpg)

![[오늘의 증시일정] 현대ADM·대호에이엘 등](https://img.etoday.co.kr/crop/85/60/2298800.jpg)

![[증시키워드] 국내 증시 역대급 반등…반도체·방산·이차전지 '동반 폭등'](https://img.etoday.co.kr/crop/85/60/2303714.jpg)

![봄꽃 축제 열리는 여의도·구례·제주도…숙소 검색량 '급증' [데이터클립]](https://img.etoday.co.kr/crop/300/170/2303546.jpg)

![코스피 역대 최대 상승폭 기록하며 '급반등' 5580선 회복 [포토로그]](https://img.etoday.co.kr/crop/300/190/2303508.jpg)