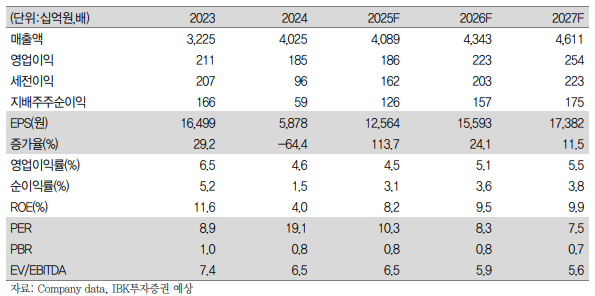

IBK투자증권은 10일 롯데칠성에 대해 올해 2분기 영업이익이 시장 기대치를 9% 가량 하회할 것이라고 전망했다. 내수 소비 둔화로 음료 및 주류 판매가 부진하고, 원·부자재 부담이 여전해 감익 흐름이 지속될 거란 판단이다. 다만 하반기 수요 회복 및 원가 부담 완화에 따른 실적 개선이 기대된다고 평가했다. 목표주가는 15만5000원으로 상향하고, 투자의견 '매수'를 유지했다. 전 거래일 종가는 13만 원이다.

김태현 IBK투자증권 연구원은 "소비 위축세 속에 탄산, 주스, 커피 등 전반적인 음료 품목의 매출이 감소했을 것으로 보인다"며 "오렌지농축액 등 주요 원재료 가격과 인건비·고정비 상승으로 마진 축소가 불가피할 전망"이라고 설명했다.

김 연구원은 이어 "유흥시장 수요 감소 및 클라우드 생드래프트 단종에 따라 주류 부문 외형 축소가 전망된다"면서도 "판촉비 절감 및 맥주 공장에 음료 하이브리드 생산 적용으로 고정비 부담이 줄며 수익성은 개선될 것으로 보인다"고 말했다.

그는 또 "상반기엔 높아진 원재료 가격에 더해 원·달러 환율 상승이 원가 부담을 키웠다"며 "실제로 환율이 10원 오르면 원가가 약 30억원 증가하는데, 1분기 환율은 전년 동기 대비 9.3%, 2분기는 2.4% 상승했다. 다만 7월 들어 환율이 전년 3분기와 유사한 수준임을 고려하면 하반기에는 원가 부담이 완화될 가능성은 있으며, 민생 회복 소비쿠폰 지급에 따른 주류 수요 회복 기대감도 유효하다"고 덧붙였다.

![산업용 전기요금 낮엔 내리고 저녁엔 올린다…최고요금 15.4원 인하 [종합]](https://img.etoday.co.kr/crop/140/88/2189325.jpg)

![Vol. 2 "당신은 들어올 수 없습니다": 슈퍼리치들의 골프클럽 [The Rare]](https://img.etoday.co.kr/crop/140/88/2304939.jpg)

![[채권마감] 베어플랫, 금리 나흘만 최고 ‘유가 100달러 충격’](https://img.etoday.co.kr/crop/85/60/2306958.jpg)

![[오늘의 주요공시] 삼성바이오로직스ㆍHD현대중공업ㆍLIG넥스원 등](https://img.etoday.co.kr/crop/85/60/2307267.jpg)

![[장외시황] 메쥬, 공모가 확정](https://img.etoday.co.kr/crop/85/60/2307236.jpg)

![[환율마감] 원·달러 급등, 사흘만 1490원대 안착…100달러대 유가+트럼프 강경발언](https://img.etoday.co.kr/crop/85/60/2307055.jpg)

![황치즈칩→초코 바게트 '불티'⋯그런데 '진짜 유행' 맞아? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2307258.jpg)

![노란봉투법 속 멈춘 발걸음 [한컷]](https://img.etoday.co.kr/crop/300/190/2306732.jpg)