금융감독원이 20일 발표한 ‘2023년 3분기 국내은행 영업실적(잠정)’에 따르면 올해 국내은행의 3분기까지 누적 당기순이익은 19조5000억 원으로 지난해 같은 기간보다 5조4000억 원(38.2%) 증가했다.

3분기 중 당기순이익은 5조4000억 원으로 전분기(7조 원)보다 1조6000억 원 감소했다. 이는 이자이익 증가에도 불구하고 금리 상승에 따른 채권평가·매매손실 등으로 인한 비이자이익 감소와 지분손상차손 등으로 영업외손익이 감소한 데 기인했다고 금감원은 설명했다.

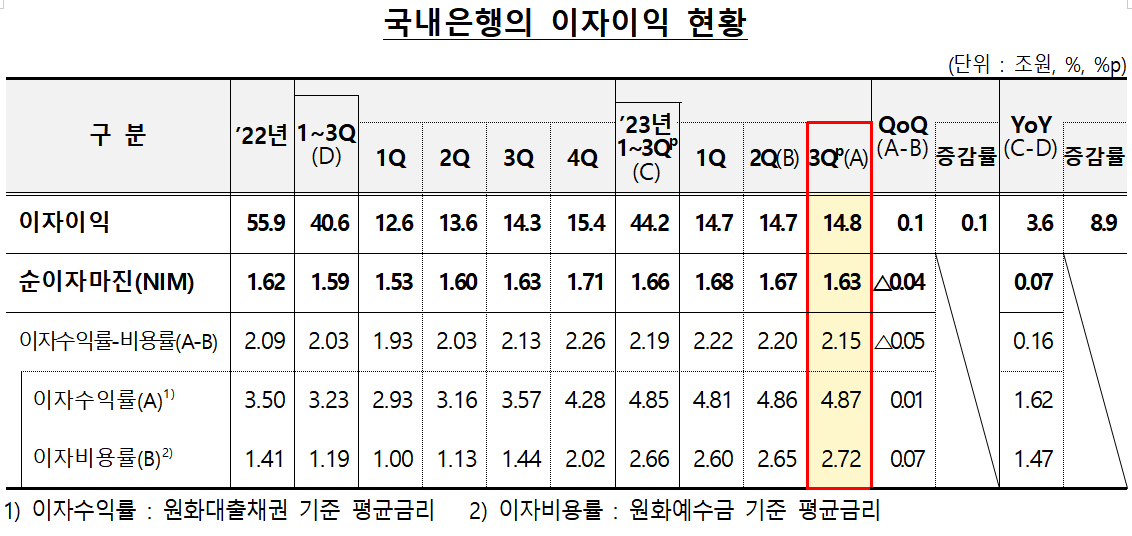

항목별로 보면 국내은행의 3분기까지 누적 이자이익은 44조2000억 원으로 전년 동기 대비 3조6000억 원(8.9%) 증가했다. 3분기 중 이자이익은 14조8000억 원으로 전분기보다 1000억 원 늘었다. 올해 3분기 연속 순이자마진(NIM)이 하락하고 있으나, 대출 등 이자수익 자산 증가로 이자이익은 소폭 증가했다.

이자수익 자산은 전분기 3119조8000억 원에서 3분기 3157조 원으로 1.2% 확대됐다. 순이자마진(NIM)은 전분기(1.67%)보다 0.04%포인트(p) 하락한 1.63%로 나타났다.

국내은행의 총자산순이익률(ROA)은 0.58%로 전분기(0.78%)보다 0.20%p 하락했다. 이는 특수은행이 1.06%에서 0.37%로 줄어든 영향이다. 같은 기간 일반은행은 0.62%에서 0.70%로 증가했다. 자기자본순이익률(ROE)도 7.87%로 전분기 대비 2.78%p 줄었지만, 일반은행의 경우 9.37%에서 10.42% 증가했다. 3분기 누적 기준 ROA는 0.69%, ROE는 9.41%로 전년 동기 대비 각각 0.15%p, 1.76%p 올랐다.

누적 비이자이익은 4조6000억 원으로 전년 동기(1조6000억 원)대비 3조 원 늘었다. 3분기만 놓고 보면 8000억 원으로 전분기(1조7000억 원) 대비 9000억 원(56.1%) 감소했다. 유가증권관련손익(1000억 원)과 외환·파생관련손익(5000억 원) 등이 감소했고 수수료(1조3000억 원)와 신탁관련손익(3000억 원)은 전분기와 유사했다.

3분기까지 국내은행의 판매비와 관리비는 18조9000억 원으로 전년 동기(18조1000억 원)대비 8000억 원(4.7%) 늘었다. 3분기 중 판관비는 6조4000억 원으로 전분기(6조3000억 원) 대비 1000억 원 증가했다. 인건비는 소폭(1000억 원) 증가했고, 물건비는 2조6000억 원으로 전분기와 유사했다.

국내은행의 대손비용은 3분기까지 5조1000억 원으로 전년 동기(4조1000억 원)보다 1조 원(26.3%) 늘었다. 3분기 중 대손비용은 2조 원으로 전분기(1조4000억 원)대비 6000억 원(44.2%) 증가했다. 이는 2분기 중 한화오션과 관련해 거액의 충당금이 환입(1조2000억 원)한 데에 따른 것이다.

3분기 누적 영업외손익은 7000억 원으로 전년동기대비 1조8000억 원 증가했다. 3분기 중 영업외손익은 -2000억 원으로 전분기(5000억 원) 대비 7000억 원 감소했다. 이는 2분기 중 산업은행의 투자지분손 상환입 등에 따른 기저효과(7000억 원)에 주로 기인했다.

국내은행의 법인세 비용은 3분기까지 6조 원으로 전년 동기(5조 원) 대비 1조 원(20.6%) 늘었다. 3분기 중 법인세 비용은 1조6000억 원으로 분기 중 순이익 감소 등에 따라 전분기(2조2000억 원) 대비 6000억 원 감소했다.

금감원 관계자는 “국내은행의 순이익은 2022년 이후 금리 상승과 이자수익 자산 증가 등으로 확대돼 왔으나, 올해 들어 순이자마진, ROA·ROE 등 지표가 하락하는 등 수익성이 점차 둔화되고 있다”면서 “고금리 상황 장기화와 글로벌 경기회복 지연 등에 따라 향후 은행의 대손비용 부담도 증대될 것으로 예상한다”고 말했다.

이어 “은행이 리스크 관리를 강화하고, 대손충당금 적립 확대 등을 통해 충분한 손실흡수능력을 갖출 수 있도록 지속 유도할 계획”이라고 덧붙였다.

![평당 1억 원·연일 신고가…규제에도 ‘강남 불패’ [강남 집값 안잡나 못잡나 ①]](https://img.etoday.co.kr/crop/140/88/2283693.jpg)

![오천피 가시권…과열 논쟁 속 구조 변화 시험대 [ 꿈의 코스피 5000, 기대 아닌 현실 ①]](https://img.etoday.co.kr/crop/140/88/2283601.jpg)

![대기업·플랫폼도 흔들린다…‘책임 이사회’의 확산 신호 [이사회의 역설中①]](https://img.etoday.co.kr/crop/140/88/2283699.jpg)

![[단독] 통폐합 논쟁에 '숫자'로 맞선 신보⋯50년 보증 효과 첫 전수조사](https://img.etoday.co.kr/crop/140/88/2283710.jpg)

![삼성전자 주가 이제 겨우 '여기' 입니다. '여기까지' 열고 보세요 ㅣ 염승환 LS증권 이사 [찐코노미]](https://i.ytimg.com/vi/IZ_RFIDF4Po/mqdefault.jpg)

![[종합] 너무 많이 올랐나…코스피, 하락 출발 후 약보합세](https://img.etoday.co.kr/crop/85/60/2278146.jpg)

![[특징주] 하이브, BTS 활동 기대감에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2283534.jpg)

![[케팝참참] 현역가왕3, 아이돌·국악·전통 트롯까지…실력파 경쟁 본격화](https://img.etoday.co.kr/crop/300/170/2283644.jpg)

![코스피 '오천피까지 100포인트' [포토로그]](https://img.etoday.co.kr/crop/300/190/2283608.jpg)