은행 가계대출 증가폭이 역대 최대치를 기록했다. 주택 관련 자금과 주식투자 수요 등 소위 '빚투'와 '영끌'이 맞물린 영향이다.

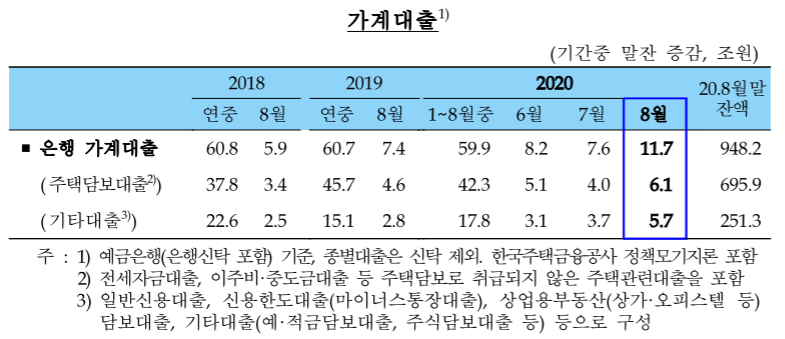

9일 한국은행이 발표한 ‘8월중 금융시장 동향’에 따르면 8월중 은행 가계대출 잔액은 948조2000억 원으로, 전월 대비 11조7000억 원 증가했다. 이는 한은이 2004년 속보 작성 이래 가장 큰 폭으로 증가한 것이다.

부문별로 보면 주택담보대출은 6조1000억 원 늘어 695조9000억 원을 기록했다. 전세자금대출과 중도금대출 등 주택 매매자금 수요와 전세자금 수요 등을 중심으로 증가 규모가 확대됐다고 한은은 전했다. 이 중 전세자금 대출 증가액은 3조4000억 원으로, 전월 대비 7000억 원 늘어난 것으로 집계됐다. 7월엔 집단 대출 취급 둔화 등으로 증가폭(4조 원)이 주춤하기도 했었다.

신용대출과 마이너스통장대출 등을 포함한 기타대출은 주택자금 수요에 주식투자 및 생활자금 수요까지 더해지면서 5조7000억 원 불어난 251조3000억 원을 기록했다. 이 역시 역대 최대 증가폭이다.

윤옥자 한은 시장총괄팀 과장은 “주담대는 6월 이후 수도권 주택 매매거래가 늘자 시차를 두고 대출이 시행된 점이 영향을 미쳤다. 여기에 전세자금대출 확대도 (대출 증가에) 가세했다”며 “기타대출의 경우 수도권 분양 입주가 늘어나 제반자금이 신용대출로 이어진 부분이 있었다. 주식투자에선 공모주 청약 증거금 납입 수요와 상장주식에 대한 증시자금 유입이 많았던 점이 영향을 미쳤다”고 설명했다.

그는 이어 “주택매매뿐 아니라 생계자금과 주식수요 등 여러 부분이 있기 때문에 전망은 쉽지 않다”면서도 “9월은 추석이라는 계절적 요인이 있어 상여금 유입으로 신용대출 증가세가 둔화될 가능성이 있다”고 전했다.

은행 기업대출도 5조9000억 원 증가한 961억 원을 기록해, 8월 기준 2015년(+6조 원) 이후 5년 만에 최대 증가폭을 경신했다. 다만 7월(+8조4000억 원) 대비 증가폭은 감소했다. 대기업의 경우 운전자금 및 유동성 확보 수요 둔화로 1000억 원 감소 전환한 반면, 중소기업은 정책금융기관 등의 금융지원 속에 6조1000억 원 증가했다.

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2285920.jpg)

![5월 10일, 다주택자 '세금 폭탄' 터진다 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2284673.jpg)

![‘가성비’ 수입산 소고기, 한우 가격 따라잡나 [물가 돋보기]](https://img.etoday.co.kr/crop/140/88/2285900.jpg)

![삼성전자·현대차 목표가 상승…'깐부회동' 이후 샀다면? [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2285821.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

![코스피 종가 기준 사상 최고치 기록... 4990선 상승 마감 [포토로그]](https://img.etoday.co.kr/crop/300/190/2285941.jpg)