하이투자증권은 신종 코로나바이러스 감염증(코로나19) 속에서 원화 강세 현상은 대외 여건이 더욱 우호적임을 시사하는 것이라고 31일 평가했다.

하이투자증권 박상현 연구원은 “국내 코로나19 확산으로 거리두기가 2.5단계로 격상됨에 따라 음식점 및 카페 등의 영업 제한은 서비스 활동의 위축으로 이어져 3분기 GDP 성장률에도 적지 않은 악영향을 미칠 것”이라며 “금주가 중요한 분수령이 될 전망”이라고 예상했다.

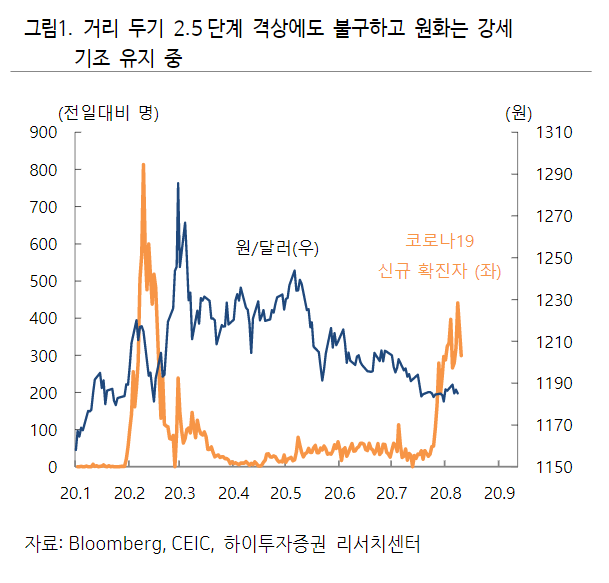

특히 국내 코로나19 상황이 심각해지고 있음에도 원화 강세 흐름은 유지되고 있다. 29일 뉴욕 역외차액결제선물환(NDF) 시장에서 NDF 원달러 환율은 3.6원 하락했다. 27일 원달러 환율 종가가 1184.3원임을 고려할 때 1170원대 진입을 목전에 두고 있다.

박 연구원은 “원화가 강세를 보이는 이유로는 미 연준의 강력한 완화적 통화정책 기조가 달러화 약세를 용인하고 있기 때문”이라며 “미 연준의 평균 물가 목표제 도입은 미국 금융시장에서도 호재이지만 달러화 약세를 등에 업을 수 있는 이머징 시장에서도 큰 호재로 평가된다”고 말했다.

또한 위안화 강세도 이머징 시장에서 긍정적이라고 평가했다. 박 연구원은 “위안화 강세는 글로벌 코로나19 확산 속에 상대적으로 성공적인 중국의 코로나19 확산 통제와 이에 따른 경기 회복 흐름 지속을 반영하고 있다”며 “달러화 약세와 더불어 위안화 강세 현상은 글로벌 자금의 이머징 시장 선호 현상 강화로 이어질 수 있는 모멘텀 역할을 할 것”이라고 전망했다.

박 연구원은 “또 하나의 우호적 대외 여건은 아베노믹스의 종료”라며 “아베노믹스의 종료는 단기적으로 엔화 강세 압력으로 이어질 수 있고 이는 달러화의 또 다른 약세 압력으로 작용할 것”이라고 예상했다.

이어 박 연구원은 “국내 금융시장 입장에서는 엔화 강세 즉 원엔 환율 하락이 국내 주식시장에 우호적 영향을 미칠 수 있다는 것”이라며 “아베 총리 퇴진에 따른 한일 관계 개선 기대감 역시 국내 경기와 금융시장을 바라보는 외국인 투자가에게 긍정적 영향을 미칠 것”이라고 내다봤다.

![산업용 전기요금 낮엔 내리고 저녁엔 올린다…최고요금 15.4원 인하 [종합]](https://img.etoday.co.kr/crop/140/88/2189325.jpg)

![Vol. 2 "당신은 들어올 수 없습니다": 슈퍼리치들의 골프클럽 [The Rare]](https://img.etoday.co.kr/crop/140/88/2304939.jpg)

![[베스트&워스트] SK이터닉스 64% 급등⋯태양광ㆍ원전주 뜨고 정유주 졌다](https://img.etoday.co.kr/crop/85/60/2307281.jpg)

![[주간증시전망] GTC2026·주총시즌 개막…코스피, 다음주 5300~5900 예상](https://img.etoday.co.kr/crop/85/60/2307259.jpg)

![[베스트&워스트] ‘스페이스X 수혜주’ 센서뷰 76% 급등⋯블리츠웨이ㆍ에스팀 등 엔터株 급등](https://img.etoday.co.kr/crop/85/60/2307304.jpg)

![[채권마감] 베어플랫, 금리 나흘만 최고 ‘유가 100달러 충격’](https://img.etoday.co.kr/crop/85/60/2306958.jpg)

![[오늘의 주요공시] 삼성바이오로직스ㆍHD현대중공업ㆍLIG넥스원 등](https://img.etoday.co.kr/crop/85/60/2307267.jpg)

![황치즈칩→초코 바게트 '불티'⋯그런데 '진짜 유행' 맞아? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2307258.jpg)

![노란봉투법 속 멈춘 발걸음 [한컷]](https://img.etoday.co.kr/crop/300/190/2306732.jpg)