여러분은 은행이 망한다는 생각을 해본 적이 있으십니까? 내 돈이 사라진다는 상상, 참 끔찍하죠. 2011년 저축은행 영업정지 사태를 겪은 분들이라면 ‘파산’, ‘지급불능’이란 단어만 봐도 소름이 끼칠 겁니다.

물론, 걱정 안 하셔도 됩니다. 대마불사로 통하는 1금융권 고객이라면 더더욱 그렇죠. 독일 도이치방크가 파산될 것이란 우려가 나돌고 있지만 한국에서 그런 일이 벌어질 가능성은 거의 없습니다. 수익구조가 투자은행(IB)이 아닌 예대마진에 집중돼 있는 데다, 규제의 그물망도 외국보다 촘촘하기 때문이죠.

하지만 ‘망하지 않는 것=잘 먹고 잘사는 것’을 의미하는 건 아닙니다. 부실도 파산만큼이나 위험합니다. 20여년 전 외환위기 당시 ‘은행 발(發) 구조조정’의 고통을 겪은 우리는 그 위험성을 누구보다 잘 알고 있죠. 오늘(18일) 이투데이 1면에 게재된 ‘국내 은행 수익성 15년來 최악…순이자마진 역대 최저’를 꼼꼼히 읽어야 하는 이유이기도 합니다.

지난 한해 17개 은행이 벌어들인 당기순이익은 3조5000억원에 불과합니다. 2014년과 비교하면 40% 넘게 줄었죠. ‘카드 사태’로 은행들이 줄줄이 적자를 냈던 2003년(1조7000억원) 이후 가장 성적이 안 좋습니다.

자세히 들여다보면 문제는 더 심각합니다. 자산운용의 효율성을 보여주는 총자산이익률(ROA)은 2014년 대비 0.15%포인트 하락한 0.16%를 기록했습니다. 기업의 이익창출 능력을 확인하는 자기자본이익률(ROE)도 같은 기간 4.05%에서 2.14%로 떨어졌고요. 2000년 대우사태 이후 15년 만에 최악입니다. 심지어 핵심 수익성 지표인 순이자마진(NIM)은 1.58%를 기록, 역대 최저치를 갈아치웠습니다.

이유가 뭘까요? 저금리 시대이긴 하지만 부동산시장이 활기를 띠면서 대출은 늘었고, 당국에선 돈 벌 방법을 궁리하라며 규제 빗장도 열어줬습니다. 몸집(희망퇴직)을 줄이는데 1조5000억원을 쓰긴 했지만, 그것만으로 사상 최악의 실적을 설명하기는 부족합니다.

“일부 은행이 부실 대기업에 관련한 거액의 대손비용을 계상하면서 적자로 전환했다.”

금융당국이 설명한 은행들 실적악화의 주원인입니다. 은행은 가계와 기업에 돈을 빌려주고 거기서 받는 이자로 먹고삽니다. 대출을 많이 할수록 이익이 늘죠. 하지만 막 퍼줄 수는 없습니다. 대출할 땐 ‘못 받을 위험’을 감안해, 빌려준 돈 만큼 곳간에 쌓아놔야 합니다. 이를 대손충당금이라고 합니다.

대출금을 상환받으면 문제될게 없습니다. ‘쌤쌤’이니까요. 하지만 돈을 못 받게 된다면 은행은 이를 ‘비용’으로 처리해야 합니다. 가뜩이나 먹고 살기 힘든 은행이 기업부실까지 떠안는 꼴이죠. 그 돈이 지난해 11조7000억원에 달합니다. 2014년보다 2조5000억원 늘었습니다. 경남기업이 회생절차를 개시하고 포스코플랜텍, 동아원 등이 워크아웃을 시작했기 때문입니다. STX조선을 비롯해 조선사 부실이 확대된 것도 영향을 미쳤습니다.

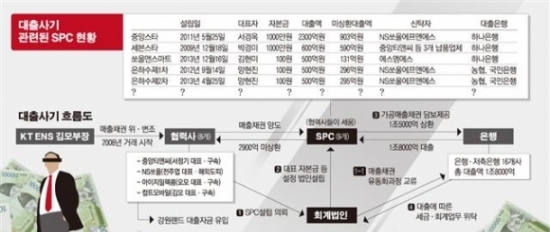

대기업 편애하다 역풍 맞은 은행들. 그들의 지부작족(知斧斫足, 믿는 도끼에 발등 찍힌다) 행태는 어제 오늘일이 아닙니다. 2014년 터진 ‘KT ENS 납품업체 대출 사기’ 사건이 대표적이죠. 당시 은행들은 KT ENS 납품업체들에 1조8000억원을 빌려줬습니다. 매출채권에 찍힌 ‘KT ENS’ 도장만 믿고 돈을 내어줬죠. 단 한 번이라도 공장을 찾아갔다면 막을 수 있는 피해였습니다. 모든 게 조작이었으니까요. ‘KT 자회사인데, 설마 망하겠어?’란 은행들의 안일한 생각은 ‘2900억원 미상환’이라는 부메랑이 돼 돌아왔습니다.

추가 금리 인하 가능성은 높아지고 있고, 부실기업 구조조정은 속도를 내고 있습니다. 미국은 마이너스 금리를 검토하고 있고, 도이치방크 파산 경고음은 계속해서 울려대고 있죠. 병신년(丙申年) 국내 은행업을 둘러싼 환경입니다. 참 녹록지 않아 보입니다.

귀에 딱지가 앉을 정도 매번 강조하는 말이지만 파고를 넘기 위해선 은행들의 체질개선이 필요합니다. 중소기업은 외면하고, 대기업이라면 무조건 ‘고(Go)!’부터 외치는 행태부터 고쳐야겠죠. 서민들과 함께 하는 은행들의 달라질 내일을 기대합니다.

![삼성전자·SK하이닉스 여전히 저평가…"코스피 5000선, 강력한 지지선" [찐코노미]](https://img.etoday.co.kr/crop/140/88/2304069.jpg)

![휘발유·경유 가격 역전…주유소 기름값 얼마나 올랐나? [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2303979.jpg)

![일교차·미세먼지 겹친 봄철…심혈관 질환 위험 커지는 이유는? [e건강~쏙]](https://img.etoday.co.kr/crop/140/88/2303823.jpg)

![아침에 두통 심하고 구토까지 하면 ‘이 질환’ 가능성 [e건강~쏙]](https://img.etoday.co.kr/crop/85/60/2303922.jpg)

![빈뇨에 절박뇨까지…‘신경인성 방광’ 어떻게 관리하나[e건강~쏙]](https://img.etoday.co.kr/crop/85/60/2303816.jpg)

![‘왕과 사는 남자’, 31일 만에 천만 고지 점령…한국 영화 역대 34번째(종합)[왕사남 천만 돌파]](https://img.etoday.co.kr/crop/85/60/2304137.jpg)

![장항준, 24년 만에 첫 ‘천만 타이틀’…유해진, 통산 5번째 금자탑[왕사남 천만 돌파]](https://img.etoday.co.kr/crop/85/60/2304134.jpg)

![삼성전자·SK하이닉스 여전히 저평가…"코스피 5000선, 강력한 지지선" [찐코노미]](https://img.etoday.co.kr/crop/300/170/2304069.jpg)

!['2천원 넘을라, 기름값 어디까지?' [포토]](https://img.etoday.co.kr/crop/300/190/2304055.jpg)