현대증권은 13일 두산인프라코어에 대해 밥캣(DIBH) 프리IPO(상장 전 지분투자)성공으로 5500억원 규모 자금 조달에 성공하면서 재무리스크의 획기적 완화가 기대된다며 투자의견 ‘매수’와 목표주가 1만3000원을 제시했다.

정동익 현대증권 연구원은 “두산인프라코어는 전일 100% 자회사인 밥캣의 프리IPO를 통해 1차로 5507억원의 자금을 조달하는데 성공했다고 발표했는데, 이번에 밥캣이 유상증자(전환우선주)를 통해 조달한 자금은 유상감자를 통해 회수할 예정”이라며 “세금과 부대 비용을 제외하고 회수되는 자금(약 5200억원) 전액은 동사의 차입금 상환에 사용 될 것”이라고 예상했다.

이번 프리IPO에는 약 20여개 기관 투자자가 참여한 것으로 알려졌으며, 내부 일정 지연 등으로 참가하지 못한 기관들도 있어 향후 1500억원 규모의 추가 자금조달 가능성도 열려 있다는 전망이다.

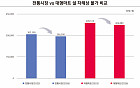

정 연구원은 “향후 추가 조달 자금을 포함해 7000억원 규모의 차입금 감소에 성공할 경우 6월 말 280.5%였던 동사의 부채 비율은 200%초반으로 낮아질 전망이고, 이에 따라 동사의 재무리스크 우려는 획기적으로 개선 될 것”이라며 “최근 프리IPO지연 등을 배경으로 급증한 공매도 등 수급상 이슈도 안정될 수 있을 것으로 기대한다”고 설명했다.

이어 “이번 프리IPO에 참여한 기관투자자들이 2014년 실적으로 기준으로 평가한 밥캣의 지분 가치는 3조3000억원 수준이고, 동사가 보유한 밥캣 지분 가치는 2조7000억원 규모”라며 “북미 소형건설기계시장 호조와 CTL비중 증가 등으로 실적 개선세가 이어지고 있다는 점을 감안하면 실제 IPO가치는 주가 상승 여지가 큰 만큼, 동사 주가에 긍정적으로 작용할 것”이라고 덧붙였다.

![개별주 부담 덜고 성장 섹터로…올해도 반도체·AI [ETF 300조 시대上-②]](https://img.etoday.co.kr/crop/85/60/2284103.jpg)

![퇴직연금 '투자의 시대'…4년 만에 ETF시장 10배 키웠다 [ETF 300조 시대上-①]](https://img.etoday.co.kr/crop/85/60/2284337.jpg)

![시장 과열 '좀비 ETF' 급증…차별화·유동성 과제[ETF 300조 시대上-③]](https://img.etoday.co.kr/crop/85/60/2284110.jpg)

![[주간수급리포트] '삼전' 버리고 '현대차' 탄 개미…코스피·코스닥 1조 원대 '폭풍 손바꿈'](https://img.etoday.co.kr/crop/85/60/2285968.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

!['계속되는 한파가 반가운 사람들' [포토로그]](https://img.etoday.co.kr/crop/300/190/2286224.jpg)