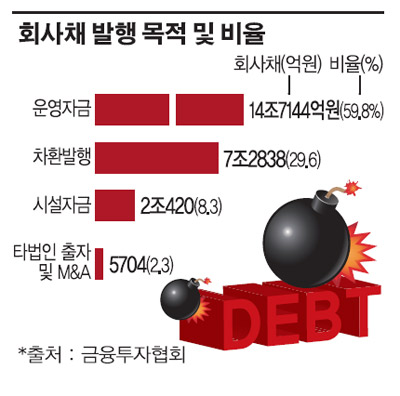

3일 한국금융투자협회가 올 초부터 5월 31일까지 회사채 발행계획을 토대로 자금용도를 분석한 결과 총 24조6106억원 가운데 59.8%인 14조7144억원이 운영자금에 쓰였다. 이미 발행한 회사채를 상환하기 위한 차환발행은 전체의 29.6%인 7조2838억원이었다.

운영자금 비율은 지난해 67.6%보다 다소 낮아졌으나, 차환발행 용도의 비중은 같은 기간 25.0%에서 30% 수준으로 높아졌다.

반면, 시설자금 용도는 전체 발행계획 규모의 8.3%인 2조420억원에 그쳤고 타법인 출자나 인수·합병(M&A) 자금 마련을 위한 기타 용도는 5704억원으로 2.3%에 불과했다.

이는 만기 도래한 회사채 자금을 갚기보다는 다시 회사채를 발행해 상환기간을 연장하려는 수요가 많아진 것으로 풀이된다.

그러나 저금리 기조 속에서 자금 조달을 위해 회사채 발행이 늘었지만 신용도가 높은 기업과 중견·중소 기업들의 회사채 발행 양극화가 심해지는 추세다.

최근 회사채 시장에서는 발행 금액 대부분은 AA급 이상 우량 등급이다. 실제로 5월 마지막 주에 5개 기업에서 총 9건(4700억원)의 무보증 회사채를 발행했는데 AA급 이상이 전체 발행량의 80.3%를 차지했다.

반대로 BBB급 기업들의 수요예측 결과는 저조했고 연 4∼7%의 고금리에도 불구하고 발행금액 1000억원 어치의 물량이 모두 매각되지 않았다.

![국제유가, 100달러 시대 임박…미국, 원유 공급 확대 총력전 [오일쇼크의 전조]](https://img.etoday.co.kr/crop/140/88/2304471.jpg)

![버려질 부산물도 전략광물로…고려아연 온산제련소의 ‘연금술’ [르포]](https://img.etoday.co.kr/crop/140/88/2304253.jpg)

![[단독] 대출금으로 ‘자기자금’ 꾸며 또 대출…‘744억 편취’ 기업은행 전직원 공소장 보니](https://img.etoday.co.kr/crop/140/88/2303544.jpg)

![[주간수급리포트] 10.6조 쓸어담은 개미…전쟁 불안 이긴 FOMO](https://img.etoday.co.kr/crop/85/60/2304080.jpg)

![[김남현의 채권썰] 이란 전쟁과 유가 급등, 금리 고점 탐색](https://img.etoday.co.kr/crop/85/60/2304234.jpg)

![삼성전자·SK하이닉스 여전히 저평가…"코스피 5000선, 강력한 지지선" [찐코노미]](https://img.etoday.co.kr/crop/300/170/2304069.jpg)

!['수백미터 줄선 차량들에 재고 소진...기름 넣기가 전쟁이네' [포토로그]](https://img.etoday.co.kr/crop/300/190/2304448.jpg)