가용자본은 소폭 증가… 요구자본은 6조 늘어

보장성보험 위험액 증가·ALM 미스매칭이 영향

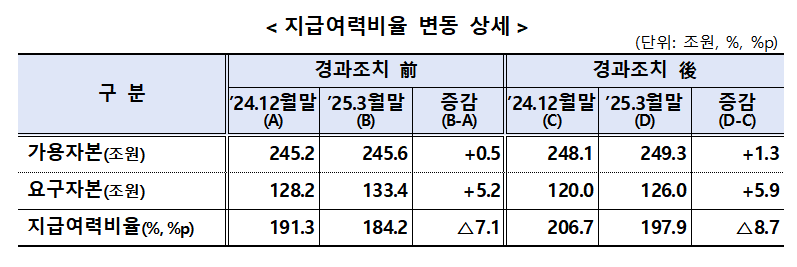

17일 금융감독원이 발표한 ‘2025년 3월 말 기준 보험회사 지급여력비율 현황’에 따르면 경과조치 적용 후 보험사의 지급여력비율(K-ICS)은 197.9%로 전 분기(206.7%) 대비 8.7%포인트(p) 하락했다.

생명보험사(190.7%)와 손해보험사(207.6%)는 각각 전 분기 대비 12.7%p, 3.4%p 낮아졌다.

회사별는 동양생명(127.2%), 푸본현대생명(145.5%), 롯데손보(119.9%), MG손보(-18.2%)가 감독기준인 150%를 하회했다.

대형생보사들도 삼성생명(177.2%), 교보생명(186.8%), 한화생명(154.1%) 등의 지급여력 비율이 각각 7.7%p, 33.9%p, 9.7%p 떨어졌다.

대형 손보사는 삼성화재(266.6%), DB손보(204.7%), 현대해상(159.4%) 등은 각각 2.1%p, 1.6%p, 2.4%p 상승했지만 메리츠화재(238.9%)와 KB손보(182.2%)는 각각 9.3%p, 4.3%p 하락했다.

지급여력비율(K-ICS) 하락은 보험사의 가용자본은 소폭 늘어난 반면 요구자본이 큰 폭으로 증가했기 때문이다. 3월 말 기준 가용자본은 249조3000억 원으로 전 분기보다 1조3000억 원 늘었다. 당기순이익 시현과 자본증권 신규 발행 등이 영향을 미친 것으로 분석된다.

같은 기간 요구자본은 126조 원으로 5조9000억 원 증가했다. 이는 장기 보장성보험 판매 확대로 장해·질병 위험액이 3조 원 늘었고, 자산·부채종합관리(ALM) 미스매칭 확대로 인해 금리 위험액이 1조7000억 원 증가한 데 따른 것이다.

금감원은 최근 기준금리 인하 등에 따라 저금리 기조 지속이 전망되는 만큼 금리하락에 대비한 ALM 관리 노력을 지속할 필요가 있다고 당부했다. ALM 관리가 미흡한 보험회사를 중심으로 리스크관리를 강화할 수 있도록 철저히 감독할 계획이다.

![[단독] AI로 금융사고 선제 차단… 금감원, 감독 방식 재설계 [금융감독 상시체제]](https://img.etoday.co.kr/crop/140/88/2279967.jpg)

!['조업일수 감소' 새해 초순 수출 2.3% 줄어⋯반도체는 45.6%↑ [종합]](https://img.etoday.co.kr/crop/140/88/2272695.jpg)

![4인 가구 시대 저물고...경제 표준 된 ‘솔로 이코노미’[나혼산 1000만 시대]](https://img.etoday.co.kr/crop/140/88/2279978.jpg)

![두 번의 한중 정상회담이 남긴 과제⋯"실질적 협력 강화해야" [리셋 차이나]](https://img.etoday.co.kr/crop/140/88/2279982.jpg)

![[테슬라 vs 엔비디아 2부] 테슬라 FSD 독주 잡으려는 엔비디아 알파마요! 소름돋는 젠슨 황의 큰 그림 ㅣ 강정수 블루닷AI 연구센터장 [찐코노미]](https://i.ytimg.com/vi/uVdj1rA4yVc/mqdefault.jpg)

![[특징주] 미국발 훈풍에 국내 원전주 강세⋯현대건설 장중 신고가 경신](https://img.etoday.co.kr/crop/85/60/2280173.jpg)

![[이투PICK 순삭랭킹] 1월 둘째 주 유튜브 영상 순위](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![한병도 원내대표 첫 최고위원회의 [포토로그]](https://img.etoday.co.kr/crop/300/190/2280232.jpg)