18일 한국투자증권은 중화권 증시가 남은 3월 박스권 흐름을 보일 것으로 전망했다. 낮은 밸류에이션 부담, 내수 진작 조치 구체화 등이 긍정적인 요인이며, 3월 중기유동성지원창구(MLF) 금리 동결, 2월 주택가격 부진 등은 증시에 부담이 될 것으로 분석했다.

지난주(11~15일) 기준 중국 상해 종합지수는 0.3% 오른 3054.64, 선전 종합지수는 2.6% 상승한 9612.75로 마감했다.

김시청 한국투자증권 연구원은 “부동산, 헬스케어 섹터가 강세를 보인 반면 에너지, 통신 업종이 부진했다”며 “중국 최대 이차전지 업체인 CATL의 강세, 중국 정부의 국영 개발사 만과에 대한 금융 지원 강화 소식, 백주 출고가 인상 기대감이 관련 섹터 센티먼트 개선에 기여했다”고 설명했다.

그는 “태양광, 이차전지, 에너지저장장치(ESS) 관련주 사승폭이 비교적 컸다”며 “리튬 가격이 반등하면서 실적 바닥 탈출에 대한 기대감이 높아진 결과”라고 했다.

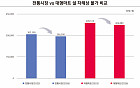

김 연구원은 “중화권 증시는 남은 3월 박스권 흐름이 예상된다”며 “상해 종합지수와 홍콩H지수가 2월부터 누적 8.9%, 13.3% 상승했음에도 밸류에이션 부담이 아직 낮다”고 말했다.

이어 “내수 진작 조치가 구체화되는 점 또한 고무적”이라면서도 “3월 MLF금리 동결 및 유동성 흡수, 2월 주택가격 부진은 증시에 부담이 되는 요인으로 작용할 것”이라고 짚었다.

13일 중국 국무원은 ‘대규모 설비교체 및 소비재 이구환신을 추진하는 데 관한 행동방안’을 발표해 2024년부터 2027년까지 5조 위안의 자금을 투입할 예정이라고 밝혔다. 김 연구원은 “정부가 주도하는 산업 및 기술 업그레이드로 내수 소비를 진작시키는 데 다소 긍정적인 효과가 있을 전망”이라고 내다봤다.

더불어 “지난주 저공경제 관련주 주가 강세가 눈에 띄었다”며 “정책 효과와 기술 발전으로 중국의 저공경제 시장은 2035년까지 6조 위안 이상 시장으로 성장할 전망이다. 단, 저공경제 관련 제품이 실제 매출에 기여하는 시점에 대한 불확실성이 존재한다는 점은 유의할 필요가 있다”고 말했다.

![[주간수급리포트] '삼전' 버리고 '현대차' 탄 개미…코스피·코스닥 1조 원대 '폭풍 손바꿈'](https://img.etoday.co.kr/crop/85/60/2285968.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

!['계속되는 한파가 반가운 사람들' [포토로그]](https://img.etoday.co.kr/crop/300/190/2286224.jpg)