회사채 수요예측 경쟁률도 170% 가까이 하락

신용등급별로 보면 등급별 양극화 한층 더 뚜렷

최근 5년 수요예측 미매각, 지난해 금액·건수 최대

금리인상과 레고랜드 여파...기업 회사채 발행 안 해

지난해 회사채 시장이 얼어붙은 것으로 나타났다. 한국은행의 사상 첫 7회 연속 금리 인상에 평가 손실을 우려한 기관투자자들의 투자심리가 위축되면서다. 특히 우량(AAA) 등급과 비우량(BBB) 등급 경계에 서 있는 A등급 회사채 수요예측 금액은 전년 대비 반 토막, 경쟁률은 반의 반토막이 났다.

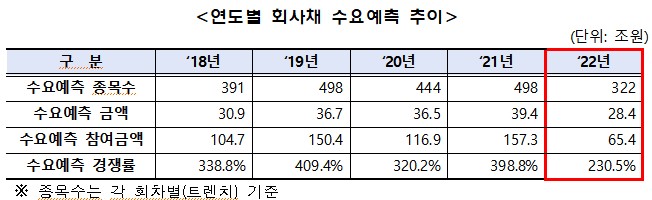

25일 금융투자협회가 발표한 '2022년 공모회사채 수요예측 실시 현황'에 따르면 지난해 진행된 공모 무보증사채 수요예측은 총 332건, 28조4000억 원으로 지난해 같은 기간보다 각각 35.3%(156건), 28.0%(17조3000억 원) 감소했다. 지난해 수요예측 경쟁률도 230.5%를 기록해 지난해(398.8%) 대비 약 170% 급락했다.

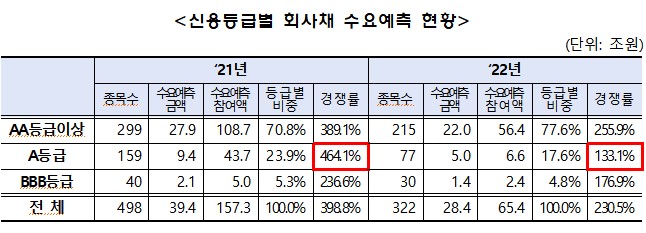

수요예측 경쟁률을 신용등급별로 살펴보면 양극화가 심화됐다. AA등급 이상 우량채의 경우 22조 원 예측에 56조4000억 원이 참여해 255.9% 수준의 경쟁률을 보였다. 반면 A등급의 예측 규모는 5조 원 모집에 6조6000억 원이 들어와 전년 대비(9조4000억 모집에 42조7000억 원) 절반 가까이 감소했다. 경쟁률도 133.1%로 집계돼 전년(464.1%) 대비 331%포인트(P) 내렸다.

신용등급별 수요예측 금액 비중에서는 등급별 양극화가 한층 더 뚜렷해진다. 2021년에는 AA등급 이상과 A등급의 수요예측 금액에서 차지하는 비중이 각각 70.8%, 23.9%였던 데 반해, 지난해에는 77.6%와 17.6%를 기록했다. BBB등급의 경우 하이일드펀드 등 일부 수요가 뒷받침되면서 예측금액과 경쟁률 모두 전년 대비 소폭 감소하는 데 그쳤다.

회사채 미매각도 대폭 증가했다. 연도별 회사채 수요예측 미매각 현황을 보면 △2022년(2조6000억 원, 52건) △2021년(6000억 원, 19건) △2020년(2조2000억 원, 42건) △2019년(6000억 원, 15건) △2018년(2000억 원, 10건)으로 지난해 미매각이 금액과 건수 모두 최근 5년간 최다인 점을 확인할 수 있었다.

지난해 미매각 금액은 전년 대비 4배 이상 증가했으며, 미매각률도 5%P 이상 늘었다. 특히 A등급 이하의 비우량 등급에서 미매각 비율이 크게 증가했다. 지난해 전체 공모회사채 시장에서 A등급은 1조5000억 원(26건)의 미매각이 발생해 전체 미매각 금액(2조6000억 원)의 절반 이상을 차지한 것은 물론, 미매각률도 전년(1.1%) 대비 급등한 24.0%를 기록했다.

협회는 지난해 회사채 시장이 크게 얼어붙은 데 대해 금리 인상의 영향으로 분석했다. 지난해 기준금리는 연초 연 1.00%에서 12월 기준 연 3.25%로 뛰어올랐다. 초우량물인 한전채의 대규모 발행에 따른 구축 효과와 레고랜드 발 자금경색, 부동산시장의 침체 등도 회사채 발행시장 냉각을 심화시켰다는 분석이다.

협회 관계자는 "지속적 금리인상 및 레고랜드 사태 등 연이은 악재의 여파로 기업들이 회사채 발행 시기를 이연하거나 은행대출 및 CP 발행 등으로 자금조달 경로를 선회하면서 분기가 지날수록 수요예측 규모 감소했다"며 "4분기는 인플레이션 지속으로 통화정책 완화 기대가 약화하면서 가장 낮은 경쟁률(193.6%)을 기록했다"고 말했다.

실제로 금리 인상 여파에 회사채 결정금리도 전년 대비 21.1bp(1bp=0.01%포인트) 상승했다. 발행사와 투자자 간 신용 경계감이 확대됐기 때문이다. 특히 같은 비우량물 가운데에서도 BBB등급보다 수요 기반이 약한 A등급의 결정금리는 전년 대비 38.8bp 급등했다. BBB등급은 증권사 및 하이일드 펀드 등이 주요 수요처로 떠받치고 있다.

이에 따라 단기물 선호도가 높아지며 회사채 평균 만기 기간도 전년 대비 0.6년 감소한 3.7년으로 집계됐다. 3년 이하 단기물 비중은 58.5%로 전년 대비(52.1%) 6.4%P 상승했으며, 2년 이하 비중도 13.3%로 전년 대비(6.3%) 두 배가량 증가했다.

협회는 "고강도 긴축 장기화로 투자자의 리스크 회피 성향이 강화돼 투자수요가 단기물에 집중되고 단기채를 선호하는 개인투자자 비중이 확대됨으로써 A등급 이상 만기가 단축됐다"고 설명했다.

!["사옥 지어줄 테니 오세요"⋯350곳 공공기관 2차 이전 '물밑 쟁탈전' 후끈 [지방 회복 골든타임]](https://img.etoday.co.kr/crop/140/88/2305702.jpg)

!["믿고 샀다 물렸다"…핀플루언서 사기 노출 12배, 규제는 사각지대[핀플루언서, 금융 권력 되다 下-①]](https://img.etoday.co.kr/crop/140/88/2304259.jpg)

![[단독] 공정위, 태광그룹 ‘롯데홈쇼핑 통행세 신고’ 사건 조사 없이 종료 처분](https://img.etoday.co.kr/crop/140/88/2175781.jpg)

![강남선 수억 호가 낮추는데⋯노원·도봉 몰리는 무주택 수요 [달라진 ‘부동산 공식‘ ②]](https://img.etoday.co.kr/crop/140/88/2305661.jpg)

![[오늘의 투자전략] 美 반도체 지수 강세 마감…"국내 증시 강보합 출발 전망"](https://img.etoday.co.kr/crop/85/60/2283178.jpg)

![[증시키워드] 호르무즈 혼란 속 반도체·원전株 질주⋯삼전·SK하이닉스 급반등](https://img.etoday.co.kr/crop/85/60/2305703.jpg)

!['슈퍼 캐치' 터졌다⋯이정후, '행운의 목걸이' 의미는 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2305599.jpg)

![상반기 신입사원 공채 '돌입'…삼성·SK하이닉스 등 취업문 넓어지나? [포토]](https://img.etoday.co.kr/crop/300/190/2305609.jpg)