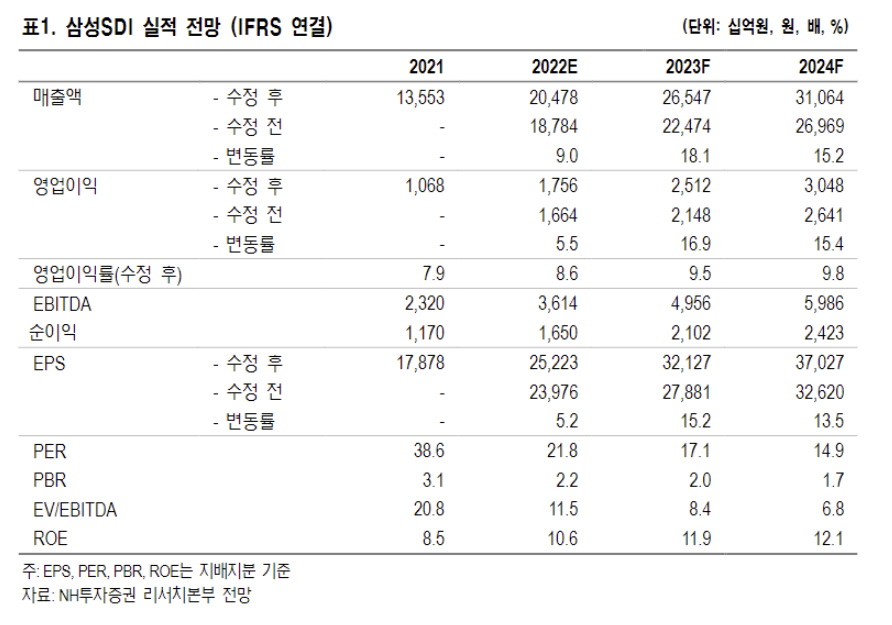

NH투자증권은 27일 삼성SDI에 대해 유럽 공장 확정 계획과 생산성 증가를 반영해 목표주가를 기존 100만 원에서 120만 원으로 상향 조정한다고 밝혔다. 투자의견은 '매수'를 유지했다.

주민우 NH투자증권 연구원은 "삼성SDI의 2분기 매출액은 전년 동기 대비 49% 증가한 5조 원, 영업이익은 40% 늘어난 4132억 원으로 컨센서스를 웃돌 전망"이라고 설명했다.

주 연구원은 "리비안 생산량이 1분기 대비 2배 이상 증가했고, 원형전지 판가의 10% 이상 인상 효과로 소형전지 매출액은 전년 동기 대비 59% 급증한 1조7000억 원을 예상한다"며 "BMW향 Gen5 출하량 본격적 증가로 중대형전지 매출액은 52% 증가한 2조4000억 원을 예상한다"고 말했다.

이어 "하반기 중대형전지는 완성차 생산 차질이 완화되는 가운데 헝가리 2공장 가동, 아우디향 Gen5 공급 시작으로 성장을 이어나갈 전망"이라며 "소형전지는 3분기에도 원형전지 추가 판가 인상이 예상되고, 리비안ㆍ볼보트럭 생산량 증가로 견조한 성장이 지속될 것"이라고 내다봤다.

주 연구원은 "헝가리 2공장 확장 계획과 생산 속도(PPM) 향상을 통한 생산성 증가를 반영해 2024년 소형전지 EBITDA(상각 전 영업이익)를 20%, 중대형전지는 29% 상향 조정한다"며 "생산능력은 2022년 85GWh(기가와트시)에서 2024년 141GWh로 확대를 예상한다"고 내다봤다.

그러면서 "현재 37조8000억 원의 시가총액에서 2차전지의 가치는 30조4000억 원으로 반영 중"이라며 "2023년, 2024년 2차전지 부문 EBITDA 추정치가 각각 4조1000억 원, 5조1000억 원임을 감안하면 국내 경쟁사 대비 지나친 저평가 구간"이라고 짚었다.

![[단독] '구글 갑질' 우려에 “우리 소관 밖”...책임만 떠안은 韓 기업 [지도 주권의 민낯]](https://img.etoday.co.kr/crop/140/88/2302937.jpg)

![뉴욕증시, 이란 우려 완화에 반등…유가, 진정세 [글로벌마켓 모닝 브리핑]](https://img.etoday.co.kr/crop/140/88/2303035.jpg)

![[단독] 예보, 라임 피해보전 착수⋯ 파산재단 자산 공매 [공적자금 회수 본격화]](https://img.etoday.co.kr/crop/140/88/2302999.jpg)

![패닉셀 공포 확산…이틀 새 코스피 시총 ‘우리나라 1년 예산’보다 많이 증발[증시 패닉데이]](https://img.etoday.co.kr/crop/140/88/2302893.jpg)

!["사무실 대신 현장"...車정비·건축·용접 배우는 2030 [AI시대, 기술직의 재발견]](https://img.etoday.co.kr/crop/140/88/2302889.jpg)

![에코프로가 웃고 포스코가 승리한다! 전고체 배터리 '소재 대장주' 선별 전략은? [찐코노미] #2차전지](https://i.ytimg.com/vi/OfWhhK2kGVU/mqdefault.jpg)

![[특징주] 흥아해운, 미-아시아 원유 운송비 사상 최고 폭등에 상승세](https://img.etoday.co.kr/crop/85/60/2292335.jpg)

![연봉 올랐지만…직장인 절반 "연봉 협상 이후 퇴사 충동" [데이터클립]](https://img.etoday.co.kr/crop/300/170/2302913.jpg)

![돼지·소·닭고기 가격 10%대 껑충…밥상물가 '들썩' [포토로그]](https://img.etoday.co.kr/crop/300/190/2303338.jpg)