▲실리콘웍스 캠퍼스 전경 (사진제공=실리콘웍스)

신한금융투자는 실리콘웍스가 디스플레이 업황 호조 속에서 저평가 매력으로 주목받을 것이라며 목표주가를 ‘8만3000원’으로 상향한다고 7일 밝혔다.

소현철 신한금융투자 연구원은 “실리콘웍스는 △OLED 모멘텀, LCD TV 패널 가격 강세 등 디스플레이 업황 호조 △2021년 영업이익 1445억 원(전년 비 33.5% 증가 추정) △파운드리 외주 다변화로 인한 원가 부담 등을 주목해야 한다”며 “목표주가는 올해 예상 주당손이익(EPS) 7328원에 목표 주가수익배율(PER) 11.3배를 적용한 것”이라고 말했다.

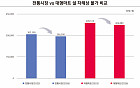

이어 “현재 올해 예상 실적 대비 PER은 8.7배”라며 “대만 노바텍 16.0배, 하이맥스 22.7배 대비 저평가받고 있다”며 “주가의 추가 상승 여력이 높다”고 설명했다.

신한금융투자에 따르면 애플 아이폰12 판매 호조와 아이폰13 기대감으로 2021년 아이폰용 OLED 패널 출하량이 2020년 1억 대 대비 60∼80% 증가한 1.6억∼1.8억 대로 예상된다.

또한 일본 NEG 정전 사고, D-DIC 공급 부족 등 LCD 부품 공급 부족으로 LCD TV 패널 가격 강세가 2021년 상반기 내내 지속할 전망이다.

![[주간수급리포트] '삼전' 버리고 '현대차' 탄 개미…코스피·코스닥 1조 원대 '폭풍 손바꿈'](https://img.etoday.co.kr/crop/85/60/2285968.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

!['계속되는 한파가 반가운 사람들' [포토로그]](https://img.etoday.co.kr/crop/300/190/2286224.jpg)