유안타증권은 11일 대림산업이 기업분할 결정을 통해 복합기업 디스카운트를 해소했다며 긍정적으로 평가했다. 이에 투자의견 ‘매수’와 목표주가 11만1000원을 유지했다.

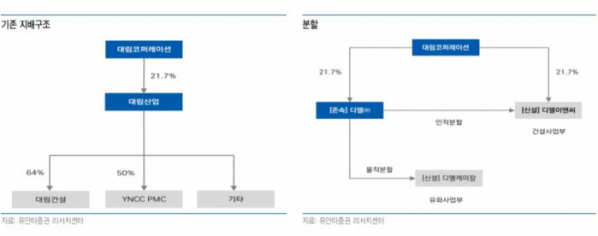

전날 대림산업은 건설 사업 부문(디엘이앤씨, 신선법인)의 인적분할과 존속법인(디엘)의 유화 사업 부문(디엘케미칼)을 물적 분할하는 결정안을 공시했다. 존속법인 디엘과 신설법인 디엘이앤씨의 분할 비율은 올해 상반기 기준 순자산 장부가액에 따라 0.44대 0.56으로 결정됐으며 이번 분할 결정에 대한 주식매수청구권은 없다.

유안타증권 김기룡 연구원은 “이번 분할 결정으로 대림산업은 지주사와 전환과 함께 순수 지주사인 디엘을 중심으로 한 화학·건설·기타 부문의 지배구조를 완성할 전망”이라면서 “기존 대림코퍼레이션의 취약했던 대림산업 지분율(21.7%)은 인적분할과 현물출자 과정을 거쳐 존속법인(디엘) 지분율을 ‘21.7%+α’로 높이는 지배력 강화 순서로 이어질 것”이라고 설명했다.

김 연구원은 디엘케미칼(신설)의 물적 분할 결정은 대림산업의 성장 방향성이 화학 부문임을 보다 명확하게 보여준 의사결정이라고 평가했다. 그는 “단기적으로는 유화 투자를 위해 건설 부문과의 사업부 분할 가능성이 작을 것으로 예상했으나 이번 사측의 분할 결정은 지주사 전환과 건설·유화 분할의 최종적인 지배구조 개편 시나리오를 아우르는 상황이 됐다”면서 “분할 결정은 대림산업 저평가의 원인이었던 복합기업 디스카운트 해소에 긍정적 이벤트”라고 말했다.

그러면서도 “배당 정책의 주주 환원에 대한 명확한 가이드라인 부재는 아쉬운 요인”이라고 덧붙였다.

![임영웅·아이유·손흥민…'억' 소리 나는 스타마케팅의 '명암' [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2016192.jpg)

![중소기업 안 가는 이유요?…"대기업과 월급 2배 차이라서" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2016224.jpg)

![[단독] ‘70兆’ 잠수함 사업 가시화…캐나다 사절단, K-방산 찾았다](https://img.etoday.co.kr/crop/140/88/2015619.jpg)

![[단독] 삼성전자 엄대현 법무실 부사장, 이례적 ‘원포인트’ 사장 승진](https://img.etoday.co.kr/crop/140/88/2015898.jpg)

![2차전지주 '이 시장'에 공략 들어간다! 주목할 기업과 호재 말씀드립니다 ㅣ이창환 영업부장 [찐코노미]](https://i.ytimg.com/vi/2t78P-QXp9g/mqdefault.jpg)

![임영웅·아이유·손흥민…'억' 소리 나는 스타마케팅의 '명암' [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2016192.jpg)

![국회의장 주재 여야 원내대표 회동, 윤재옥 참석 [포토]](https://img.etoday.co.kr/crop/300/190/2016233.jpg)