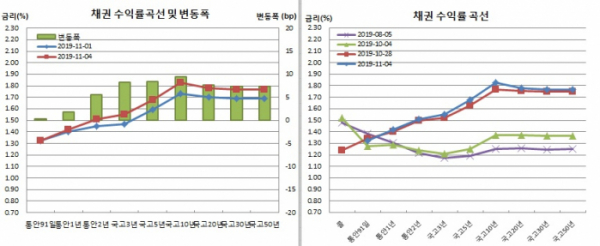

채권시장은 비교적 큰 폭의 약세를 기록했다. 통안채 2년물부터 중장기물 모두 약세를 보였다.

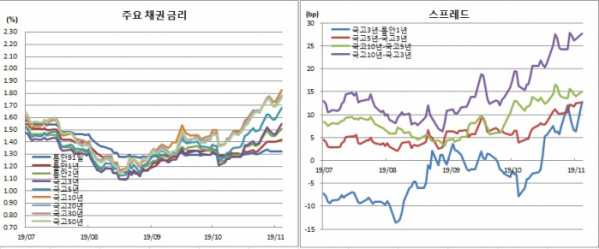

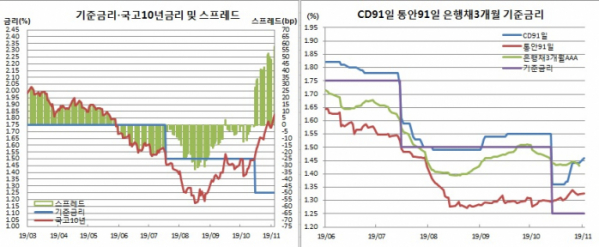

특히, 국고채 10년물 금리는 10bp 가까이 폭등하며 1.8%를 돌파했다. 주요채권 금리는 5개월만에 최고치를 경신했고, 국고채와 7일물 환매조건부채권(RP) 금리를 타깃으로 하는 한국은행 기준금리간 격차는 1년만에 최대치로 벌어졌다. 물가채 역시 급등해 10개월여만에 최고치를 경신했다.

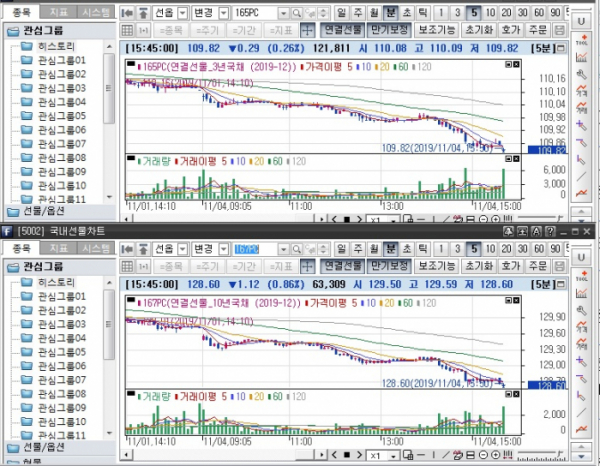

국채선물 시장에서도 10년 선물은 원빅(100틱) 넘게 폭락했다. 주택담보대출과 이자율스왑(IRS) 시장에서 지표금리로 사용되는 양도성예금증서(CD)91일물 금리도 일주일만에 또 올랐다.

미국 고용지표 호조에 호주 금리 상승 등이 영향을 미쳤다. 국고채 입찰후 헤지성 물량이 선물매도로 나왔다.

채권시장 참여자들은 수급과 심리가 여전히 풀리지 않고 있다고 평가했다. 연말로 접어든다는 점에서 반전 상황이 오긴 힘들 것으로 예측했다.

국고3년물은 8.3bp 올라 1.550%를 나타냈다. 6월4일 1.570% 이후 가장 높은 수준이다. 국고5년물은 8.5bp 상승한 1.677%를, 국고10년물은 9.5bp 오른 1.827%를 보였다. 각각 6월4일 1.570%, 5월22일 1.828% 이후 최고치다. 국고20년물도 7.7bp 상승해 1.781%를 기록했다. 역시 5월29일 1.783% 이후 최고치다.

국고30년물과 50년물은 7.4bp씩 올라 각각 1.767%를 보였다. 역시 5월29일(각각 1.783%, 1.769%) 이후 가장 높은 수준이다. 국고10년 물가채는 10bp 급등한 1.100%를 보였다. 이는 1월30일 1.140% 이래 가장 높은 수준이다.

이는 KEB하나은행이 CD 5개월물 2000억원어치를 1.58%에, 농협이 CD 6개월물 1600억원어치를 1.60%에 각각 발행했기 때문이다. 이는 각각 민평금리보다 4bp 높은 수준이다. 아울러 유통시장에서도 우리은행 CD 잔존 95일물이 민평금리대비 5bp 높게 거래됐다.

한은 기준금리(1.25%)와 국고채 금리간 격차는 3년물의 경우 30.0bp를, 10년물의 경우 57.7bp를, 50년물의 경우 51.7bp를 기록했다. 이는 각각 지난해 11월말(각각 29일 38.9bp, 29일 61.4bp, 22일 52.5bp) 이후 최대치다.

10-3년간 금리차는 1.2bp 확대된 27.7bp를 보였다. 국고10년물 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 0.5bp 떨어진 72.7bp에 거래를 마쳤다.

미결제는 8621계약 증가한 32만9483계약을, 거래량은 2만1710계약 늘어난 12만1811계약을 보였다. 회전율은 0.37회였다.

매매주체별로는 외국인이 6064계약을, 금융투자가 5004계약을 각가 순매도했다. 반면 투신은 5301계약 순매수하며 나흘만에 매수전환했다.

12월만기 10년 국채선물은 지난주말보다 112틱 폭락한 128.60에 거래를 마쳤다. 이는 5월15일 128.55 이후 6개월만에 최저치다. 역시 마감가가 장중 최저가였다. 장중 최고가는 129.59로 장중변동폭은 99틱을 기록했다. 이는 9월16일 114틱 이후 한달보름만에 최대치다.

미결제는 2490계약 증가한 11만4833계약을 나타냈다. 이는 9월16일 12만7666계약 이후 2개월만에 최대치다. 반면 거래량은 1만195계약 감소한 6만3309계약을 보였다. 이는 지난달 18일 6만3281계약 이후 보름만에 최저다. 회전율은 0.55회를 기록했다.

매매주체별로는 은행이 537계약을, 금융투자가 231계약을 각각 순매도했다. 반면 외국인은 859계약 순매수를 보였다.

외국인의 국채선물 누적순매수 포지션 추정치를 보면 3선은 13만5776계약으로 작년 6월20일 13만2969계약 이후 1년5개월만에 최저치를 경신했다. 10선은 2만6974계약을 보였다. 1일에는 2만6115계약으로 지난해 5월30일 2만4771계약 순매수 이후 1년5개월만에 최저치를 경신한 바 있다.

현선물 이론가는 3선의 경우 저평 7틱을, 10선의 경우 저평 5틱을 각각 기록했다.

자산운용사의 한 채권딜러는 “금리가 다시 전고점을 경신했다. 여전히 풀리지 않는 수급과 심리다. 미국 금리가 소폭 상승했음에도 불구하고 호주와 함께 한국 금리는 대폭 올랐다. 증권사들은 개장초부터 선물 매도를 지속하는 모습이었다. 외국인들은 10선과 20년 현물을 중심으로 매수했음에도 불구하고 장중 내내 반등없이 밀리기만 한 폭락장이었다”고 전했다.

그는 이어 “높아진 금리레벨 메리트에도 수급우려와 손절 등으로 매수에 나서기도 부담스런 상황”이라고 덧붙였다.

![‘반감기’ 하루 앞둔 비트코인, 6만3000달러 ‘껑충’…나스닥과는 디커플링 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2014583.jpg)

![이번에도 싹 쓸어버릴까?…또 천만 노리는 ‘범죄도시4’, 역대 시리즈 정리 [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2014347.jpg)

![올림픽 목표 금메달 10개→7개 →5개…뚝뚝 떨어지는 이유는 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2014368.jpg)

![살아남아야 한다…최강야구 시즌3, 월요일 야구 부활 [요즘, 이거]](https://img.etoday.co.kr/crop/140/88/2013267.jpg)

![[단독] 두산그룹, 3년 전 팔았던 알짜회사 ‘모트롤’ 재인수 추진](https://img.etoday.co.kr/crop/140/88/1656634.jpg)

![[종합] 코스피 2580선…코스닥 1.77%↓](https://img.etoday.co.kr/crop/85/60/2014700.jpg)

![[특징주] 이라스엘 이란 보복 공격에 정유주 강세](https://img.etoday.co.kr/crop/85/60/2014692.jpg)

![올림픽 목표 금메달 10개→7개 →5개…뚝뚝 떨어지는 이유는 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2014368.jpg)

![난초향 가득한 국회…"한 마음으로 향기로운 말만 가득하길" [한컷]](https://img.etoday.co.kr/crop/300/190/2014670.jpg)