14일 신한투자증권은 원익QnC에 대해 올해 영업이익은 69% 증가할 전망이라며, 반도체 매출 확대는 기업가치(밸류에이션) 재평가와 주가 반등으로 연결될 것이라고 예상했다. 목표주가는 3만 원으로 상향하고, 투자의견 '매수'를 유지했다. 전 거래일 종가는 2만2400원이다.

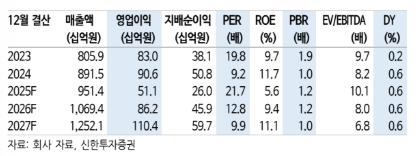

오강호 신한투자증권 연구원은 "2025년 영업이익은 511억 원으로 추정한다"며 "자회사 실적 부진을 예상한다. 2026년도 보수적 추정(자회사 94억 원 흑자전환 전망)을 유지한다"고 말했다.

이어 "다만 반도체 업황 개선에 따른 본업 성장에 주목할 시점"이라며 "2026년 쿼츠, 세정, 세라믹 동반 성장을 기대한다"고 내다봤다.

오 연구원은 "반도체 주요 제품인 쿼츠 매출액은 2023년 21% 감소 이후 2024년 26%, 2025년 22% 증가를 기대한다"며 "제품 및 고객사 확대로 실적 체력을 입증했다. 2026년 주요 고객사 가동률 증가, 제품(메모리, 비메모리) 확대로 성장 원년을 전망한다"고 설명했다.

그는 또 "반도체 부품 특성상 가동률/설비 투자 확대→ 실적 성장을 입증했다"며 "이번 IT 사이클 수혜의 핵심으로, 2026년 쿼츠, 세정, 세라믹은 각각 17%, 18%, 13% 증가할 전망"이라고 예상했다.

그러면서 그는 "주요 고객사향 제품 가동률은 약 90%로 추정한다"며 "연결 영업이익은 862억 원을 예상한다. 반도체 실적에 주목할 때"라고 짚었다.

아울러 "최근 반도체 업황 개선 분위기→ 실적 성장 가속화→ 밸류에이션 재평가 타이밍"이라며 "2026년 예상실적 기준 주가수익비율(P/E) 12.8배로 과거 평균 14.6배 대비 저평가 매력이 있다. 자회사 실적 개선 시 추정치 추가 상향도 충분히 가능해 대한민국 대표 IT부품 업체로서 업황 개선에 주목할 필요가 있다"고 덧붙였다.

![신세계 강남 vs 롯데 잠실...‘명품·F&B’가 1등 백화점 승패 가른다[2026 유통 맞수]](https://img.etoday.co.kr/crop/140/88/2281160.jpg)

![혼자 살아도 든든하게… 쓰고, 벌고, 지키는 '3중 머니플랜' [나혼산 1000만 시대]](https://img.etoday.co.kr/crop/140/88/2281112.jpg)

![서울의 얼굴이 바뀐다…터미널·철도·도로 ‘대수술’ [서울 복합개발 리포트①-1]](https://img.etoday.co.kr/crop/140/88/2277904.jpg)

![[AI 코인패밀리 만평] 두쫀쿠 탈을 쓴 소면쿠](https://img.etoday.co.kr/crop/140/88/2281122.jpg)

![에코프로 '이때' 무섭게 오를 수 있습니다. 뜻밖에 만날 호재와 상승 모멘텀 분석해드립니다 ㅣ 윤석천 경제평론가 [찐코노미]](https://i.ytimg.com/vi/F5mfHb3Z8_o/mqdefault.jpg)

![[특징주] 기아 피지컬AI 수혜 기대…장 중 52주 신고가 경신](https://img.etoday.co.kr/crop/85/60/2281278.jpg)

![최종화 '흑백요리사2'…외식업계 활력 불어넣을까 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2281040.jpg)

!['2026 중소기업인 신년인사회' [포토로그]](https://img.etoday.co.kr/crop/300/190/2281137.jpg)