김형태 신한투자증권 수석연구원은 30일 “환율 영향, 파운드리(반도체 수탁생산) 가동률 부진, 고대역폭 메모리(HBM) 주문 공백 등으로 2분기 실적은 기대치를 밑돌겠지만, 하반기에는 HBM 매출 기여도가 확대될 것”이라며 “그래픽처리장치(GPU), 주문형반도체(ASIC) 고객사 일부 물량 확보로 실적 개선세에 진입할 것”이라고 전망했다.

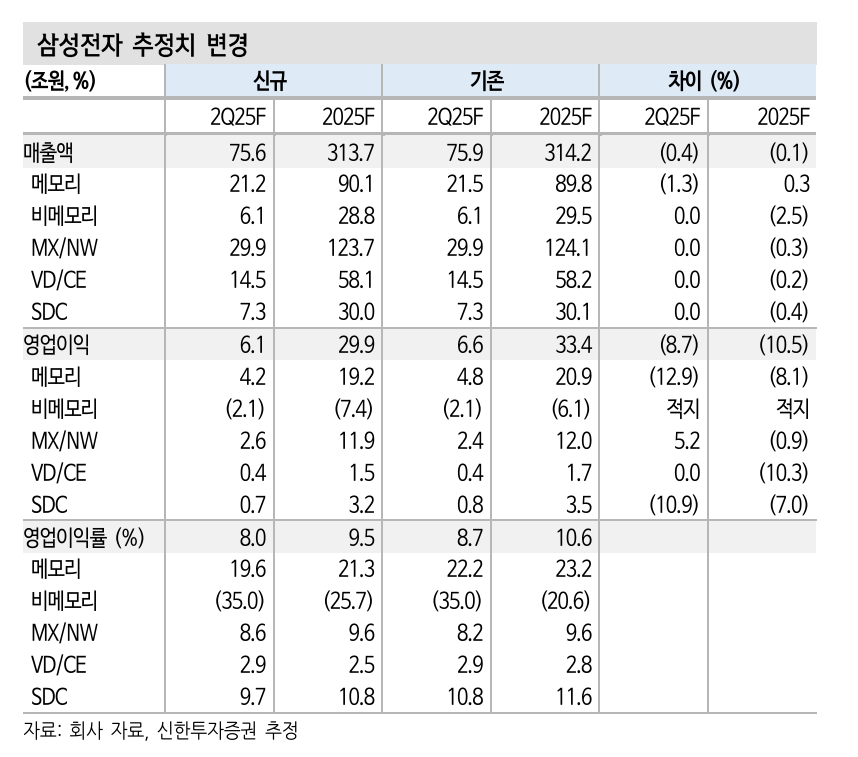

2분기 매출은 75조6400억 원, 영업이익은 6조600억 원으로 각각 시장 컨센서스(76조8100억 원, 6조8100억 원)를 하회할 것으로 예상됐다. 부문별 영업이익은 반도체(DS) 2조400억 원(DRAM(디램) 4조2600억 원, NAND(낸드플래시) -950억 원, 시스템LSI/파운드리 -2조1200억 원), 모바일(MX/NW) 2조5800억 원, 가전(VD/CE) 4300억 원, 디스플레이(SDC) 7000억 원, 하만 3100억 원으로 전망됐다. 김 연구원은 “HBM 물량 공백과 NAND 부진이 실적에 반영되며 전망치가 하향됐다”고 분석했다.

반도체 부문에 대해 그는 “메모리 출하량(B/G)과 가격(ASP, 평균판매가격)은 대체로 부합하나, NAND 가격 추정치는 소폭 하향 조정됐다”며 “파운드리 부문은 2조 원 이상의 적자가 지속돼 수익성 훼손이 불가피하다”고 평가했다. 모바일 부문은 환율 영향과 신제품 모멘텀 둔화로 전년 대비 역성장이 예상됐고, 디스플레이 부문도 플렉서블 유기발광다이오드(OLED) 시장의 경쟁 심화로 수익성 개선폭이 제한될 것으로 분석됐다.

밸류에이션 측면에서는 12개월 선행 주당순자산가치(BPS) 6만3273원을 기준으로 목표 주가순자산비율(P/B) 1.25배(과거 4년 평균)를 적용했다. 현재 주가는 12개월 선행 P/B 0.96배 수준으로, 하방 경직성이 뚜렷하다는 평가다.

김 연구원은 “올해 하반기부터 HBM 매출 반영이 재개되면 수익성 개선 가능성이 있지만, 주요 고객사 승인 지연으로 박스권 주가 흐름이 장기화될 가능성도 존재한다”며 “2차 하반기 시장 관심은 1c DRAM(차세대 미세공정 디램)과 HBM4에서의 성과로 이동할 것”이라고 전망했다.

![동시다발 교섭·생산차질…대기업·中企 ‘춘투’ 현실화 [산업계 덮친 원청 교섭의 늪]](https://img.etoday.co.kr/crop/140/88/2305458.jpg)

!["안녕, 설호야" 아기 호랑이 스타와 불안한 거주지 [해시태그]](https://img.etoday.co.kr/crop/140/88/2305563.jpg)

![[단독] 김건희 자택 아크로비스타 묶였다…법원, 추징보전 일부 인용](https://img.etoday.co.kr/crop/140/88/2305556.jpg)

!['제2의 거실' 된 침실…소파 아닌 침대에서 놀고 쉰다 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2305594.jpg)

!['슈퍼 캐치' 터졌다⋯이정후, '행운의 목걸이' 의미는 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2305599.jpg)

![“전쟁 막바지” 트럼프 한마디에 자이로드롭 탄 코스피⋯삼전ㆍSK하닉 중심 급반등 [종합]](https://img.etoday.co.kr/crop/85/60/2305589.jpg)

![[급등락주 짚어보기] 기술력과 수주가 만든 상한가 랠리…더코디·캔버스엔 등 '上'](https://img.etoday.co.kr/crop/85/60/2305617.jpg)

![[오늘의 주요공시] 삼성중공업ㆍ케이씨텍ㆍ씨어스테크놀로지 등](https://img.etoday.co.kr/crop/85/60/2305049.jpg)

![[장외시황] 리센스메디컬, 7.61% 상승](https://img.etoday.co.kr/crop/85/60/2305572.jpg)

!['슈퍼 캐치' 터졌다⋯이정후, '행운의 목걸이' 의미는 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2305599.jpg)

![상반기 신입사원 공채 '돌입'…삼성·SK하이닉스 등 취업문 넓어지나? [포토]](https://img.etoday.co.kr/crop/300/190/2305609.jpg)