김형태 신한투자증권 수석연구원은 30일 “HBM3E(고대역폭 메모리) 12단 출하 비중이 확대되며 DRAM 수익성이 추가로 개선될 것”이라며 “2분기 실적은 시장 기대를 상회할 전망”이라고 분석햇다.

2분기 매출은 20조9300억 원, 영업이익은 9조200억 원으로 각각 시장 컨센서스(20조3000억 원, 8조8000억 원)를 웃돌 것으로 예상됐다. 제품별로는 DRAM 영업이익이 8조9800억 원, 낸드플래시(NAND)가 770억 원으로 DRAM 부문의 압도적 수익성이 재확인될 것이라는 평가다. DRAM 출하용량 성장률(B/G)은 +14%, 평균판매가격(ASP)은 +6%로 기존 추정치를 상회했고, NAND는 B/G +27%, ASP -2%로 소폭 하회할 것으로 전망했다.

김 연구원은 “2월 이후 유통사 중심의 메모리 가격 인상 기조가 확인되고 현물가격도 반등세에 들어섰다”며 “하반기 내 구형 제품 비중 축소와 공급 제약 지속으로 DRAM 가격 상승세가 이어질 것”이라고 내다봤다.

올해 연간 매출은 87조9400억 원, 영업이익은 37조9700억 원으로 전망됐다. 특히 HBM 제품이 DRAM 수익성을 견인하면서 영업이익률(OPM) 54.3%, DRAM 내 HBM 비중 45% 이상을 기록할 것으로 예상했다.

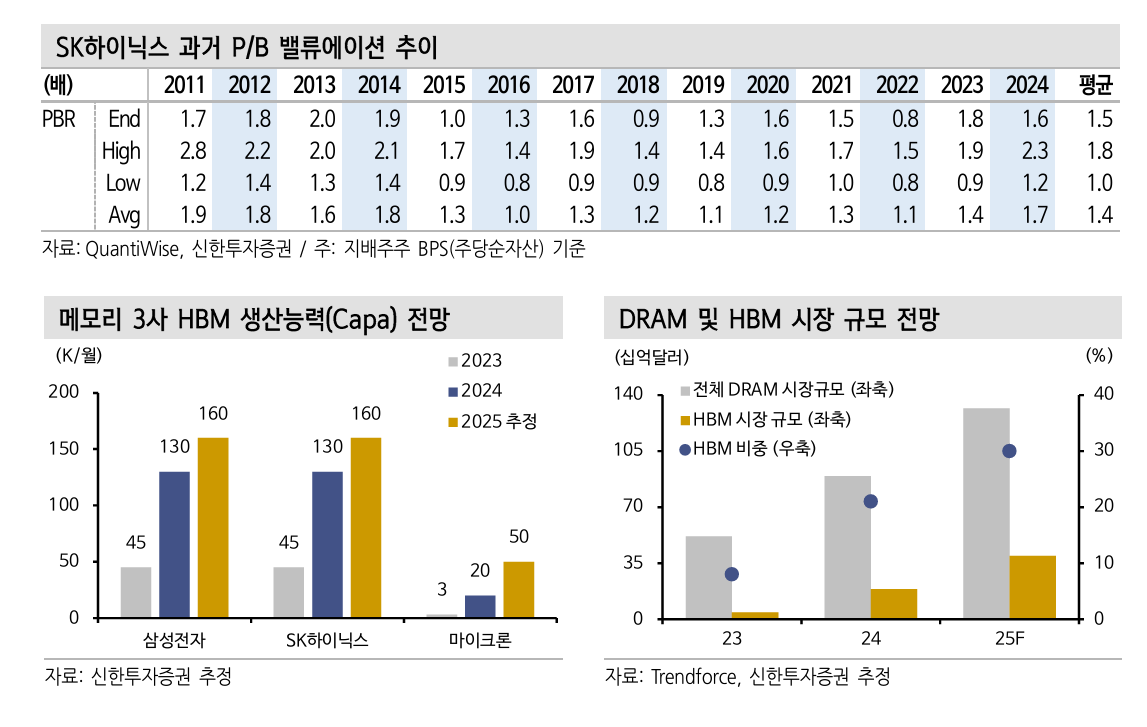

밸류에이션 측면에서는 12개월 선행 주당순자산가치(BPS) 17만922원을 기준으로 목표 주가순자산비율(P/B) 2.2배를 적용했다. 김 연구원은 “기업용 솔리드스테이트드라이브(eSSD) 업황 회복세 진입, 선단 DRAM 수요처 확산, HBM 경쟁우위 장기화 등을 고려할 때 업종 톱픽 으로 유지한다”고 밝혔다.

![‘내일은 늦다’, 즉시배송 시대로⋯6조 퀵커머스 시장 ‘무한 경쟁’[달아오른 K퀵커머스戰]](https://img.etoday.co.kr/crop/140/88/2306624.jpg)

![Vol. 2 "당신은 들어올 수 없습니다": 슈퍼리치들의 골프클럽 [The Rare]](https://img.etoday.co.kr/crop/140/88/2304939.jpg)

![GLP-1 이후 승부처는 ‘아밀린’…비만 치료제 판도 바뀔까[비만치료제 진검승부③]](https://img.etoday.co.kr/crop/140/88/2306344.jpg)

![[특징주] 원전주·저PER 재부각…대우건설, 27%대 급등](https://img.etoday.co.kr/crop/85/60/2306446.jpg)

![코스트코 회원이 코스트코 고소…'불법 관세' 환급금 이중 회수 논란 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2273012.jpg)

![노란봉투법 속 멈춘 발걸음 [한컷]](https://img.etoday.co.kr/crop/300/190/2306732.jpg)