HDC현대산업개발과 HDC현대EP가 회사채 수요예측에서 나란히 흥행에 성공했다.

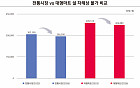

현대산업개발은 8일 회사채 발행조건을 민평금리 대비 3년물 –0.85%포인트(p), 5년물 –1.07%p로 확정 공시했다. 현대산업개발은 4일 기관투자자를 대상으로한 1000억 원 규모의 회사채 수요예측에서 발행 규모의 7배가 넘는 7350억 원의 주문을 확보했다.

전체 1000억 원 중 700억 원의 3년물에는 4650억 원, 300억 원의 5년물에는 2700억 원이 각각 몰렸다. 이번 회사채는 12일 발행돼 차입금 상환과 운영자금으로 사용될 예정이다.

희망금리 밴드는 민평금리 대비 3년물은 –88bp(1bp=0.01%p)에서 –10bp, 5년물은 –127bp에서 +30bp까지 형성됐다. 최종 금리는 발행 직전일인 11일 민평 금리에 따라 확정된다. 3년물은 1.6%대, 5년물은 2.2%대에서 확정될 전망이다.

현대산업개발 관계자는 “안정적 재무구조와 사업 경쟁력에 대한 투자자들의 굳건한 신뢰를 다시 한번 확인했다”고 전했다.

첨단 엔지니어링 플라스틱 제조기업인 현대EP도 3일 창사 첫 회사채 수요예측에서 흥행에 성공했다. 3년물 400억 원 모집에 3배가 넘는 1300억 원의 자금이 몰렸다.

민평금리 대비 –0.18%p로 발행조건을 확정하고 5일 공시했다. 회사채는 11일 발행 예정이다.

현대EP 관계자는 “첫 회사채 발행임에도 불구하고 경쟁력 있는 시장수요를 확인할 수 있었다”며 “안정적 재무구조를 바탕으로 변화하는 산업환경에 대응해 친환경 소재개발 및 고부가 제품 포트폴리오 확대 등으로 미래 경쟁력을 강화해 나가겠다”고 말했다.

HDC그룹은 현대산업개발과 현대EP, HDC아이콘트롤스 등 3개의 회사가 상장돼 있다.

HDC그룹 관계자는 “올해는 리츠를 활용한 비즈니스 플랫폼을 선보이며 디벨로퍼에서 한 단계 성장할 것”이라며 “부동산 관련 계열사들과 시너지를 내는 종합금융부동산 기업으로 거듭날 것”이라고 강조했다.

![[분양 캘린더] 1월 넷째 주 ‘형남아파트6차’ 등 184가구 분양](https://img.etoday.co.kr/crop/85/60/2285811.jpg)

!['얼굴 천재' 차은우 사라졌다⋯스타 마케팅의 불편한 진실 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2285920.jpg)

!['계속되는 한파가 반가운 사람들' [포토로그]](https://img.etoday.co.kr/crop/300/190/2286224.jpg)