하나증권은 실적 개선 기대감 등을 근거로 넥센타이어의 목표주가를 1만500원으로 상향한다고 5일 밝혔다.

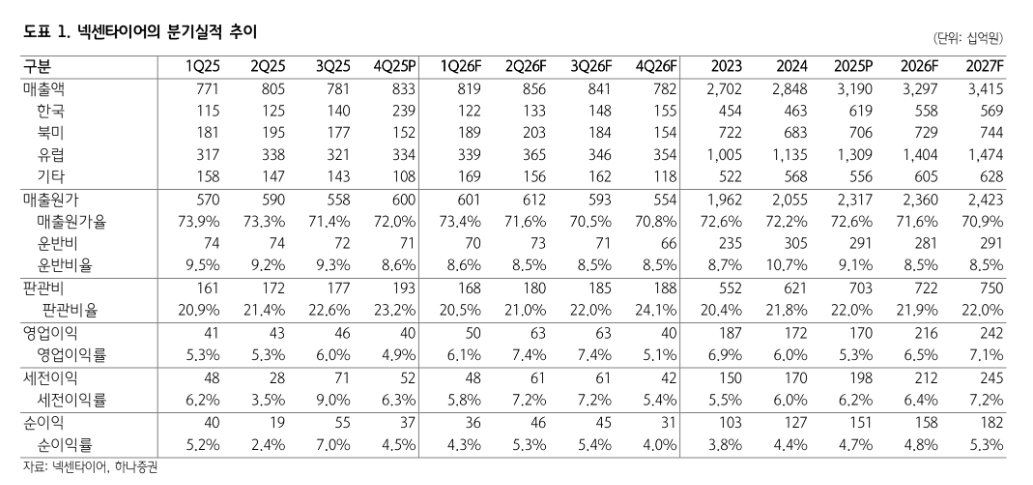

송선재 하나증권 연구원은 “넥센타이어의 지난해 4분기 실적은 높은 외형 성장에도 재료비와 감가상각비 증가 등으로 기대치를 하회했지만 올해는 체코공장의 가동률 상승, 판매거점 강화, 판가 상승 등으로 매출액이 6% 증가하고 원재료비ㆍ운반비ㆍ관세 등의 안정화로 영업이익은 26% 증가할 것”이라고 설명했다.

송 연구원은 “최근 6개월간 넥센타이어의 주가 상승률은 37%로 시장지수 대비 밑돌았다”며 “운반비 증가로 이익률이 하락한 상황에서 관세율 이슈가 실적 우려로 연결되고 있다”고 진단했다.

그는 넥센타이어가 현재 밸류에이션 대비 주가수익비율(PER)와 주가순자산비율(PBR)이 낮은 상태라고 평가했다. 그러면서 “실적이 저점을 지나 개선되고 있는 방향성이라는 점을 감안할 때 관세율 이슈만 종료되면 주가는 반등할 것”이라고 관측했다.

넥센타이어의 지난해 4분기 실적은 시장 기대치를 하회했다. 그럼에도 한국 매출액은 크게 증가했다. 송 연구원은 그 이유에 대해 “일회성으로 렌탈 판매에 대한 회계처리를 변경함에 따른 효과가 약 800억원 반영되었기 때문”이라고 분석했다.

그에 따르면 넥센타이어는 북미 시장에서 신차용 타이어(OE) 고객사의 공급 차종 판매가 호조를 보였고, 교체용 타이어(RE)는 유통 다변화 효과에 힘입어 전년 대비 매출액이 증가했다. 또 유럽에서는 체코 2공장의 가동률이 95%까지 상승하고, 고가 제품의 확대 등에 힘입어 8개 분기 연속 성장을 유지했다. 전기차 타이어와 18인치 이상의 ‘고 인치 타이어’의 비중은 42.8%를 기록했다.

넥센타이어는 올해 사업계획 목표로 매출액 3조3000억원, 영업이익률 7~9%대를 제시했다. 그는 “매출액 증가율 목표는 3.5%로 낮지만 2025년 반영된 회계 변경 효과를 제거할 경우 실질 성장률은 6% 수준”이라며 “낮은 시장수요 증가에도 체코공장 완전 가동과 지역 거점 물류센터(RDC) 등 판매거점 강화, 미국 월마트 등 공급 확대 등으로 성장을 목표하고 있다”고 설명했다.

![[단독] 쿼드운용, 한국단자에 회계장부·의사록 열람 요구…내부거래 겨냥 주주서한](https://img.etoday.co.kr/crop/140/88/2291700.jpg)

![[단독]“말 한마디로 이체·대출까지”⋯KB국민은행, 업계 첫 AI뱅킹](https://img.etoday.co.kr/crop/140/88/2274926.jpg)

![무신사도 참전⋯다이소가 쏘아올린 ‘초저가 전쟁’ 2라운드[5000원 화장품, 달라진 가격 표준]](https://img.etoday.co.kr/crop/140/88/2291350.jpg)

![활기 없는 부산…상권 붕괴·고령화는 가속 [늙어가는 골목상권④]](https://img.etoday.co.kr/crop/140/88/2291593.jpg)

![[특징주] 이마트, '새벽배송' 참전하나⋯대형마트 규제 완화 소식에 9%↑](https://img.etoday.co.kr/crop/85/60/2291185.jpg)

![[특징주] 카카오뱅크, 역대급 실적에 연일 강세](https://img.etoday.co.kr/crop/85/60/2291140.jpg)

!["작작하세요" 일갈까지⋯왜 우리는 '솔로지옥'을 볼까? [엔터로그]](https://img.etoday.co.kr/crop/300/170/2291496.jpg)

![절기상 입춘... '이제 봄으로' [포토]](https://img.etoday.co.kr/crop/300/190/2291615.jpg)