신한투자증권이 스튜디오드래곤에 대해 실적 회복은 제작편수가 반등할 하반기부터 이루어질 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 6만6000원에서 5만8000원으로 하향 조정했다. 전 거래일 기준 종가는 4만1200원이다.

24일 지인해 신한투자증권 연구원은 “스튜디오드래곤의 올해 1분기 실적은 매출액 1611억 원, 영업이익 170억 원으로 기대치에 부합할 것”이라며 “큰 폭의 탑라인 감소는 방영 회차 때문”이라고 했다.

지 연구원은 “제작 편수 대비 실적 감소가 적은 이유는 매우 괄목할 만하다”며 “올해 1분기 방영작 모두 TV와 OTT에 동시 방영돼 수익성을 높였고, 해외 판권판매 호조가 돋보였을 것으로 추정된다”고 했다.

그는 “‘작품당 적중률(hit ratio) 상승→시청률 호전’으로 지난해 내내 위축됐던 인센티브와 국내 편성 리쿱비율이 소폭 개선됐을 것”이라며 “전체 제작편수가 줄더라도 제작비 효율화, 동시방영 등으로 탄탄한 이익 체력의 기조를 또 한 번 증명하는 분기가 되는 셈”이라고 했다.

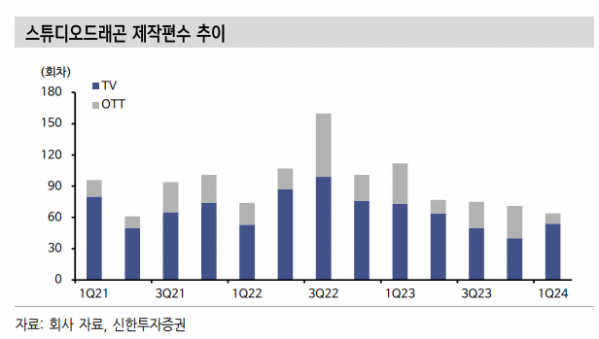

지 연구원은 “올해 2분기까지도 제작편수 회복은 쉽지 않아 보인다”며 “방영회차는 약 49회로 1분기보다도 더 낮아질 가능성이 높다”고 했다.

다만 그는 “하반기부터는 반등이 기대된다”며 “변동될 가능성이 높지만, 방영회차는 3분기 77회에서 4분기 96회로 점차 증가할 전망”이라고 했다.

지 연구원은 “지난해부터 스튜디오드래곤이 계속해서 사업전략으로 제시해 왔던 ‘작품당 hit ratio 개선과 시청률 회복시켜 이익의 질을 높이는 기조’는 1분기부터 증명하기 시작했다”며 “넷플릭스 오리지널 작품에 대한 리쿱비율(제작비 비원 비율)은 올해부터 상향된다”고 했다.

그는 “인센티브 및 모회사의 환경을 고려했을 때 국내 리쿱비율도 더 이상 하락하기 힘들어 보인다”며 “정부의 적극적인 미디어 정책 발표에서도 가장 큰 수혜를 본다는 점에서 2분기가 장기 주가 차트에서 가장 저점일 수 있겠다”고 했다.

![어린이날·어버이날 선물로 주목…'지역사랑상품권', 인기 비결은? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2020591.jpg)

!['2024 어린이날' 가볼만한 곳…놀이공원·페스티벌·박물관 이벤트 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2020600.jpg)

![[단독]금융권 PF 부실채권 1년 새 220% 폭증[부메랑된 부동산PF]](https://img.etoday.co.kr/crop/140/88/2020140.jpg)

!["하이브는 BTS 이용 증단하라"…단체 행동 나선 뿔난 아미 [포토로그]](https://img.etoday.co.kr/crop/140/88/2020664.jpg)

!["'밈코인 양성소'면 어때?" 잘나가는 솔라나 생태계…대중성·인프라 모두 잡는다 [블록렌즈]](https://img.etoday.co.kr/crop/140/88/2020660.jpg)

![[ENG/SUB]독보적 아우라 뽐내는 현아(HyunA) , 열애설 말고 가수로서 이슈가 될 수 있을까? [컬처콕]](https://i.ytimg.com/vi/CrSDMViHdS4/mqdefault.jpg)

![[컬처콕] 욕하면서도 보게되는 현아…'용준형♥' 열애설 후 더 뜨거워졌다](https://img.etoday.co.kr/crop/300/170/2020396.jpg)

![가정의달 외면 받는 카네이션, '실용적인 선물이 더 좋아요' [포토]](https://img.etoday.co.kr/crop/300/190/2020692.jpg)