홈쇼핑업계 점유율 1,2위인 GS홈쇼핑과 CJ오쇼핑이 서로 상반된 재무정책을 펼치고 있다.

업계 선두주자인 GS홈쇼핑은 다년간의 무차입 경영을 통해 5800억여원의 현금을 마련해두고 있다. 현재 시가총액의 절반을 웃도는 규모다. 반면 업계 2위인 CJ오쇼핑은 금융시장을 통해 적극적인 차입 정책을 추진하고 있다. 매년 수백억원의 무보증사채를 공모 발행하는가 하면 금융리스부채를 통해 자금을 조달하기도 했다.

이같은 차이는 SO(종합유선방송사업자)망 사업 투자에 대한 양사의 시각 차이에 기인한 것으로 풀이된다. CJ오쇼핑이 씨제이헬로비전을 주축으로 하는 광범위한 SO망을 보유한 것과 달리 GS홈쇼핑은 최근 보유중이던 SO 지분을 매각했다.

◇GS홈쇼핑

1분기 매출 2147억…업계 ‘1위’

현금자산 5800억 유동성 풍부

차입금 없는 안정적 경영 유명

GS홈쇼핑은 업계에서도 무차입 경영으로 유명하다. GS홈쇼핑은 안정된 매출 성장세와 양호한 영업수익성이 유지되면서 영업상 현금창출 규모가 지속적으로 확대되고 있다. 연간 100억원 내외의 경상적인 자본적 지출과 기타 영업외적 지분투자를 대부분 내부창출현금으로 충당하는 기조가 이어지고 있다. 올 1분기 매출액은 2147억원으로 국내 1위 업체의 외형 규모를 입증했다.

이에 따라 안정된 잉여자금 창출을 통한 사내유보가 지속되면서 오랜 기간 무차입 경영상태가 유지되고 있다. 또한 보유 SO인 GS강남방송(84.88%)과 GS울산방송(99.80%)을 매각, 매각대금 3824억원이 유입되면서 올해 1분기말 현재 5776억원 규모의 대규모 유동성을 보유하고 있다.

또한 2010년말 기준 75% 수준이던 부채비율도 자산매각 차익 인식 등의 효과로 1분기에 62%로 개선되는 등 전반적인 재무안정성 지표가 우수해 안정적인 재무구조를 확보하고 있다.

이와 관련 안나영 한국기업평가 연구원은 “GS홈쇼핑은 5800억여원에 달하는 현금성 자산과 함께 150억원 규모의 금융권 여신한도를 보유하고 있다”며 “유동성 측면의 대응력이 매우 우수하다”고 말했다.

GS홈쇼핑은 그간 한계를 보였던 해외 전략에 대해서 인도와 태국 진출을 통해 가능성을 제시하고 있다. 비록 1분기말 기준 현대홈쇼핑을 포함한 업계 3사 가운데 영업이익 규모가 3위를 차지했으나 전체적인 홈쇼핑 시장 확대에 부합하는 수준으로 평가되고 있다.

증권업계에서는 GS홈쇼핑이 보유한 풍부한 유동성을 바탕으로 과거와 달리 핵심사업과 관련된 국내외 신규사업에 적극적인 방법 모색에 나설 것으로 전망하고 있다. 또한 지속적인 금리 인상으로 현금가치 매력이 더욱 부각되고 있다. GS홈쇼핑은 대규모 현금에 대한 이자수익만 200억원 이상으로 예상되고 있다.

한편 최근 들어 종편사업자 선정과 중소기업전용 홈쇼핑사업자 선정 등 SO 수수료 인상이 예상되면서 SO 기반이 취약한 GS홈쇼핑의 수익성 하락 우려가 제기되고 있다. 그러나 전문가들은 SO사업자와의 장기계약과 고마진 품목 중심의 상품 믹스, 비용절감 노력 등을 통해 양호한 수익성 유지와 함께 이익창출 확대 기조를 이어갈 것으로 전망했다.

◇CJ오쇼핑

온미디어 등 SO인수로 빚 늘어

사채발행 통한 돈 빌리기 활발

차입금의존도 3년째 29% 유지

CJ오쇼핑은 GS홈쇼핑과 달리 적극적인 차입 전략을 펼치고 있다. CJ오쇼핑은 그룹 차원의 사업기반 강화를 위한 투자활동의 일환으로 계열사 인수 주체로 기능하면서 재무 부담이 이어졌다.

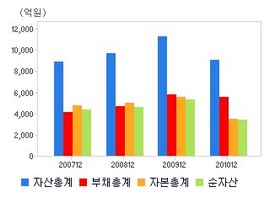

2007년말 차입금은 1983억원이었으며 2008년 2818억원, 2009년 3300억원으로 증가한 뒤 2010년 2674억원, 올 1분기 2695억원 등으로 소폭 감소했다. 차입금의존도는 2007년 22.3%에서 2008년 29.1%로 올라간 뒤 줄곧 29%대를 유지하고 있다.

부채비율의 경우에도 2007년부터 2009년까지 100%대 내외 수준을 유지했다. 하지만 2010년 4346억원 규모의 온미디어 지분 인수대금 조달과 같은해 9월 미디어 투자부문의 분할로 자기자본이 크게 줄면서 160% 가까이 급증했다.

CJ오쇼핑은 2007년까지 장기차입금이 전부였으나 이듬해부터 사채발행에 나섰다. 2008년 12월 장기차입금 상환을 목적으로 500억원(이자율 8.60%, 2011년 12월 만기) 규모의 무보증사채를 발행했다. 이어 2009년 2월에도 장기차입금 상환을 위해 800억원 규모의 무보증사채를 발행했고 10월에는 1000억원 규모의 무보증사채로 운영자금을 조달했다.

온미디어를 인수한 작년에는 계약금 346억원을 제외한 인수대금 4000억원 중 2800억원은 내부자금, 부족자금 1200억원에 대해서는 600억원은 무보증사채로, 나머지 600억원은 은행 신규차입으로 마련했다. 올 1분기말 현재 CJ오쇼핑의 사채 규모는 2600억원이다. 지난 5월만기에 상환한 500억원을 제외하면 2011년 12월말 500억원을 시작으로 2014년까지 매년 500억~600억원을 만기에 일시 상환해야 한다.

증권업계의 한 관계자는 “GS홈쇼핑과 CJ홈쇼핑의 차입금 정책이 다른 것은 보유중인 SO 규모의 차이때문”이라며 “과도하게 주고 샀다는 논란이 있기는 하나 CJ오쇼핑은 온미디어와 여타 SO를 인수하며 차입을 했고, GS홈쇼핑은 SO가 사업이 안된다는 생각에 되팔아 순차입금이 크게 늘어난 것”이라고 말했다.

신용평가업계 전문가는 “CJ E&M 등 미디어 투자부문 분할이 차입금 이관과 잠재적 투자부담 경감, 자체 사업부문 역량 집중 등의 효과로 신인도 측면에서 긍정적”이라며 “향후 안정적인 잉여현금창출을 통한 차입금 감축기조가 이어질 것”이라고 밝혔다.

![또 담배…근무 중 자리 비움 몇 분까지 이해 가능한가요 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2017812.jpg)

![2024 호텔 망고빙수 가격 총 정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2017337.jpg)

![[컬처콕] "뉴진스 아류" 저격 받은 아일릿, 낯 뜨거운 실력에도 차트 뚫은 이유](https://img.etoday.co.kr/crop/140/88/2017630.jpg)

![국민 음료 hy ‘야쿠르트’ 이렇게 만듭니다 [해보니]](https://img.etoday.co.kr/crop/85/60/2017679.jpg)

![[컬처콕] "하이브는 무늬만 멀티레이블 경영"…민희진 폭로로 드러난 K레이블의 실체](https://img.etoday.co.kr/crop/300/170/2017886.jpg)

![코랄빛으로 돌아온 '2024 명동 페스티벌' [포토로그]](https://img.etoday.co.kr/crop/300/190/2017781.jpg)