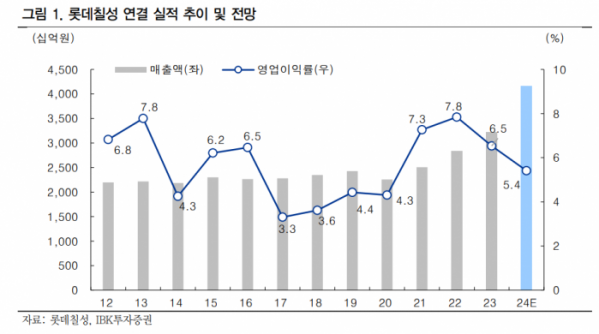

IBK투자증권이 롯데칠성에 대해 고환율 상황 속에 음료 부문 원가 부담이 당분간 지속될 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 20만 원에서 18만 원으로 하향 조정했다. 전 거래일 기준 종가는 12만7800원이다.

3일 김태현 IBK투자증권 연구원은 “1분기 연결 매출액과 영업이익이 각각 9369억 원, 424억 원을 기록했다”며 “컨센서스(9485억 원‧484억원)와 IBKS 추정치(9549억 원‧637억 원) 대비 매출액은 대체로 부합했으나 영업이익은 하회했다”고 했다.

김 연구원은 “필리핀 법인(PCPPI) 실적이 반영되며 큰 폭의 매출 성장세 이어졌다”면서도 “음료 원가 부담 및 가동률 하락, 필리핀 법인 영업적자 등으로 수익성이 악화됐다”고 했다.

김 연구원은 “부문별로 음료(별도) 매출액은 4313억 원, 영업이익은 239억 원을 기록했다”며 “주류 부문 매출액은 2148억 원, 영업이익은 183억 원을 기록했다”고 했다.

그는 “새로의 월 판매액이 120억~130억 원 수준으로 확대되며 소주 매출이 전년 동기 대비 6.6% 늘었다”며 “맥주도 25.7% 증가했는데, 크러시 월 매출이 2월 캔맥주 출시 이후 50억 원대로 확대됐음에 기인한다”고 했다.

그러면서 “업황이 어려운 가운데 소주와 맥주 판매 개선 및 시장 점유율 상승은 고무적”이라고 덧붙였다.

김 연구원은 “음료 부문 원가 부담과 고환율 상황이 당분간 이어질 것으로 예상됨에 따라 실적 추정치를 하향해 목표주가를 10% 하향한다”면서도 “2분기부터 필리핀 법인 영업이익의 흑자 전환 기대감이 유효하고, 최근 새로살구(리큐르) 출시로 소주 시장 점유율 확대 기조가 이어질 것”이라고 했다.

![1인 가구 청년들을 위한 다양한 소통 프로그램 '건강한 밥상' [십분청년백서]](https://img.etoday.co.kr/crop/140/88/2096058.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2096164.jpg)

![“금투세, 폐지 대신 공제 늘리자”…野 ‘절충 법안’ 속속 발의 [관심法]](https://img.etoday.co.kr/crop/140/88/2096148.jpg)

![2차전지 새로운 주도주 등장하나, 분야별 탑픽은 '이것' ㅣ 이창환 iM증권 영업부장 [찐코노미]](https://i.ytimg.com/vi/ZiFpzTXCCMY/mqdefault.jpg)

![[특징주] HPSP, 특허무효 심판 승소에 장 초반 13% 급등…예스티 ‘하한가’ 직행](https://img.etoday.co.kr/crop/85/60/2096375.jpg)

![[종합] 코스피·코스닥 외인·기관 '팔자'에 하락 출발](https://img.etoday.co.kr/crop/85/60/2096366.jpg)

![[특징주] SK하이닉스, HBM 경쟁심화 우려에 약세](https://img.etoday.co.kr/crop/85/60/2096073.jpg)

![[특징주] 에이럭스, 코스닥 상장 첫날 27%대 급락](https://img.etoday.co.kr/crop/85/60/2096354.jpg)

![[채권뷰] 한수원, 1481억 규모 회사채 거래](https://img.etoday.co.kr/crop/85/60/2096345.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/300/170/2096164.jpg)

![함용일 금감원 부원장, 고려아연 경영권 분쟁 등 자본시장 현안 관련 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2096151.jpg)