KB증권은 8일 삼성전자에 대해 HBM 일괄공급(턴키)이 가능한 2.5D 첨단 패키징(아이큐브8) 생산능력을 내년에 2배 이상 증설할 것으로 예상된다며 투자의견 ‘매수’, 목표주가 9만5000원을 유지했다.

김동원 KB증권 연구원은 “HBM 패키징 수요는 2025년까지 공급을 상회할 것으로 전망되어 경쟁사 패키징(CoWos) 공급에 대부분 의존하는 엔비디아, AMD 등 주요 고객사들은 내년부터 HBM 일괄 공급 체제를 구축한 삼성전자로 공급처를 다변화할 것으로 예상된다”며 “삼성전자 첨단 패키징 생산능력 확대는 내년 HBM3 수주량을 3배 이상 확대시키는 주요인으로 작용할 전망이다”라고 전망했다.

그러면서 “삼성전자는 HBM 설계, 생산부터 2.5D 첨단 패키징까지 HBM 턴키 생산체제를 유일하게 구축하고 있다”며 “내년 삼성전자는 턴키 생산이 강점으로 부각되며 HBM 점유율이 48%까지 확대될 것으로 추정된다”라고 덧붙였다.

김 연구원은 “삼성전자의 HBM 턴키 전략은 엔비디아, AMD 등 주요 고객사 입장에서는 매력적일 전망이다”라며 “이는 HBM 단품 구매와 개별 공정 효율화가 가능해지고, 내년 경쟁사의 패키징 생산능력이 2배 증설되어도 향후 18개월간 공급부족이 불가피하기 때문이다”라고 분석했다.

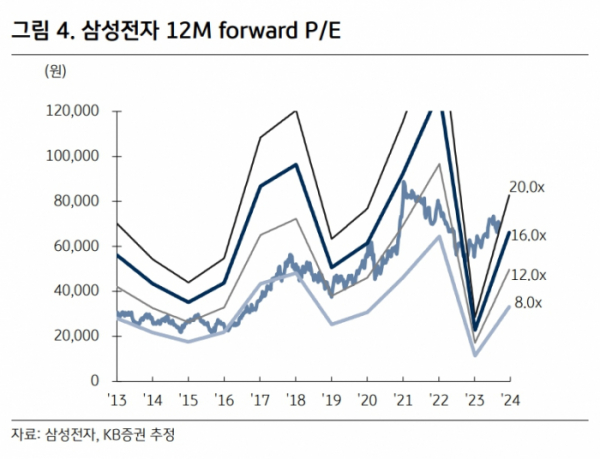

그는 “특히 내년 삼성전자는 첨단 패키징 생산능력을 경쟁사 대비 70% 수준까지 증설할 것으로 추정돼 HBM 단품 공급과 비교할 때 HBM 수주량은 턴키 전략 효과로 3배 이상 증가될 전망”이라며 “삼성전자 주가는 HBM 턴키 효과로 점유율이 확대되며 단기에 8만 원대 안착이 가능할 것으로 예상된다”라고 내다봤다.

![1인 가구 청년들을 위한 다양한 소통 프로그램 '건강한 밥상' [십분청년백서]](https://img.etoday.co.kr/crop/140/88/2096058.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2096164.jpg)

![“금투세, 폐지 대신 공제 늘리자”…野 ‘절충 법안’ 속속 발의 [관심法]](https://img.etoday.co.kr/crop/140/88/2096148.jpg)

![尹, 北ICBM 발사에 "강력 대응"…고체연료 주요 부품 北 수출 금지[종합2보]](https://img.etoday.co.kr/crop/140/88/2095889.jpg)

![2차전지 새로운 주도주 등장하나, 분야별 탑픽은 '이것' ㅣ 이창환 iM증권 영업부장 [찐코노미]](https://i.ytimg.com/vi/ZiFpzTXCCMY/mqdefault.jpg)

![[오늘의 증시리포트] 삼성전자, 4분기 일회성 비용 없는 DS 주도](https://img.etoday.co.kr/crop/85/60/2096308.jpg)

![[환율전망] “달러화 약세 영향…1370원대 초중반 등락 전망”](https://img.etoday.co.kr/crop/85/60/2094609.jpg)

![[오늘의 투자전략] 국내 증시, 하락 출발 전망…업종별 차별화 장세 나타날 듯](https://img.etoday.co.kr/crop/85/60/2096301.jpg)

![[오늘의 IR] HD현대, 3분기 경영실적 발표](https://img.etoday.co.kr/crop/85/60/2096306.jpg)

![[오늘의 증시일정] 두산밥캣·SK이노베이션 등](https://img.etoday.co.kr/crop/85/60/2096304.jpg)

![[종합] ‘고려아연’ 결국 칼 빼든 금감원 “공개매수·유상증자 부정거래 가능성”](https://img.etoday.co.kr/crop/85/60/2096226.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/300/170/2096164.jpg)

![함용일 금감원 부원장, 고려아연 경영권 분쟁 등 자본시장 현안 관련 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2096151.jpg)